無職の人が審査に通りにくい理由

最初に、無職の人がクレジットカードの審査に通りにくいといわれている理由について、解説しましょう。

安定継続した収入がないとみなされる

クレジットカード会社にとって、「クレジットカード会員が一定額を利用し、期日通りに支払ってくれるか」は、経営を円滑に進めるうえで、非常に重要な問題になります。このため、無職の人の扱いについては、クレジットカード会社は慎重な対応を行わざるを得ないのです。

年金受給者であれば通る可能性もある

- 老齢年金:会社等を定年退職した後に受け取る年金

- 障害年金:病気やケガなどが理由で働けない場合に受け取る年金

- 遺族年金:家族が亡くなった場合、一定の条件を満たす扶養家族が受け取る年金

などを受給している場合、それを「安定継続した収入がある」とみなすかどうかは、クレジットカード会社の経営方針にもよります。

例えば、イオンカードは、55歳以上のシニア世代を対象にしたクレジットカードを発行しています。

参照:イオンカード(G.Gマーク付)|イオンカード 暮らしのマネーサイト

イオンカード(G.Gマーク付)

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 -

発行スピード 通常1~2週間

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.00%

交換可能マイル JALマイル(1ポイント=0.5マイル、1,000ポイント以上500ポイント単位)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

また、セゾンカードも、年金受給者でも申し込める旨を、公式ホームページで明らかにしています。

出典:年金受給者でもカードの申し込みをすることができますか。 |よくあるご質問Q&A|クレジットカードは永久不滅ポイントのセゾンカード

セゾンカードインターナショナル

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 -

発行スピード 最短即日発行

デジタルカードの場合、即日(最短5分)発行

来店受取の場合、即日発行可能

即日~7営業日

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=3マイル、交換上限なし、交換手数料無料)

JALマイル(1ポイント=2.5マイル、交換上限なし、交換手数料無料)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

89%(16/18) 37万円 20万円 7.6日 4.2

障害年金の場合は状況次第

年金受給者を「安定継続した収入がある人」とみなすクレジットカード会社は決して少なくありません。障害年金であっても、これは同じです。

しかし、そのような場合でも、クレジットカードの審査に通りにくいケースについても触れましょう。

- 統合失調症、躁うつ病などの重い精神疾患

- 脳性まひ、てんかん等を原因とする重い知的障害

- アルツハイマー病などの認知症

- 外傷、脳疾患を原因とする高次脳機能障害

が原因で、障害年金を受給している場合は、クレジットカードの審査に通るのは難しくなります。

このように、判断能力に影響を及ぼす病気・ケガをした人が家族にいる場合、クレジットカードも含めたお金の扱いをどうするかは、

- 医療機関等に常駐しているソーシャルワーカー(精神保健福祉士、社会福祉士等)

- 主治医

の意見を仰ぐのをおすすめします。

学生の場合は比較的通りやすい

一方、同じように働いていない人であっても、大学・短大・専門学校等に通う学生の場合は、比較的クレジットカードの審査に通りやすいといわれています。

- 未成年者の場合は保護者、法定代理人の同意が必須であること

- 延納・滞納があった場合でも、保護者、法定代理人から回収できる可能性があること

から、安定継続した収入がなくても、利用限度枠を低くするなどの方法で、クレジットカードを発行することが多々あるからです。

保護者、法定代理人の状況次第では難しいことも

例えば、

- 保護者、法定代理人の年収が著しく低い

- 保護者、法定代理人の個人信用情報に異動情報が登録されている(=ブラックリストに載っている)

など、保護者、法定代理人の支払能力に不安があると判断される場合、申し込んだ本人がクレジットカードの審査に通らないこともあるのです。

無職の人向け・クレジットカードの審査対策8選

これまで説明した内容を踏まえて、無職の人がクレジットカードの審査に通るために実践できる対策として、

- 門戸を広く開いている一般カードを選ぶ

- 固定電話と携帯電話の両方の番号を書く

- 「無職」とは書かないようにする

- 派遣会社に登録する

- 利用限度枠を低く申告する

- 家族構成・年収も記入する

の6つを解説します。

1.門戸を広く開いている一般カードを選ぶ

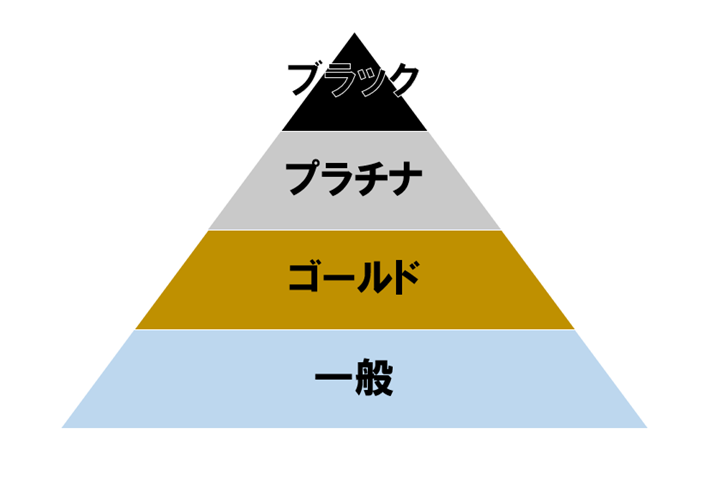

クレジットカードには、ステータスがあります。

一般的には、次の4段階に分かれています。

| 一般カード | 年会費は無料もしくは数千円程度。「18歳以上であればどなたでもお申込みいただけます」など、門戸を広く開いているパターンも多い。 |

|---|---|

| ゴールドカード | 年会費は1万円台が多い。一般カードより付帯サービスが充実しているが、申し込みにあたって、「25歳以上で安定継続収入のある方」など、年齢および収入に条件を設けている場合がほとんど。 |

| プラチナカード | 年会費は数万円程度が多い。ゴールドカードの上位に位置するカードのため、年齢、収入の条件はさらに厳しくなる。従来はクレジットカード会社からの招待状=インビテーションがないと申し込めなかったが、最近はなくても申し込める場合が多い。 |

| ブラックカード | 年会費は最低でも数万円以上。いわゆる最上級会員であるため、申し込みにあたってはインビテーションが必須となる。 |

働いておらず、安定継続した収入がない場合は、一般カード以外のカードの審査には、まず通らないと考えたほうがいいでしょう。裏を返せば、一般カードであれば、審査に通る可能性は出てきます。

1つの方法として、クレジットカードの申し込みページやパンフレットにある、申し込み基準をチェックすることがあげられます。

例えば、イオンカードの場合は、

ご入会にあたって

18歳以上で電話連絡可能な方なら、お申込みいただけます(高校生は除きますが、卒業年度の1月1日以降であればお申込みいただけます)。

出典:イオンカードセレクト|イオンカード 暮らしのマネーサイト

という形で、申し込み基準が示されているのです。

もちろん、ここで紹介したイオンカードのように、申し込み基準に収入額の記述がない場合であっても、審査に必ず通るとは限りません。

比較的通りやすいのは流通系、ネット・通信系の提携カード

クレジットカードを発行している会社によって分類すると、次の2つに分かれます。

| プロパーカード | いわゆる国際ブランドが自ら発行主体となっているクレジットカード。日本ではJCB、アメリカン・エキスプレス、ダイナースから選択可能。 |

|---|---|

| 提携カード | 国際ブランドと外部企業が経営し発行しているクレジットカード。 |

審査の通りやすさで言えば、プロパーカードよりは提携カードをおすすめします。

プロパーカードは国際ブランド(を運営する会社)が自ら発行するものです。国際ブランドにとっては、クレジットカード事業で安定的に収益を上げていくことが重要な経営課題であるため、支払能力に不安がある人をできるだけ会員にしないよう、審査を厳しくしています。

一方、提携カードにおける提携企業には、クレジットカード事業以外にも、収益を得られる事業を持っている会社も多いです。

中でも流通系(コンビニ、スーパー、デパート等)、ネット・通信系(オンラインサービス、通信事業の運営会社等)が発行するクレジットカードは、店舗・サービスの拡販も兼ねているので、審査に通りやすいと言われています。

2.固定電話と携帯電話の両方の番号を書く

今は携帯電話が普及しているので、以前に比べると、固定電話の有無がダイレクトにクレジットカードの審査に影響することは減っています。しかし、クレジットカード会社を含めた金融機関では、信用力を測る1つの尺度として、固定電話の有無が用いられているのも事実です。

- 固定電話を設置するには、相応のお金(電話加入権の取得費)がかかる

- 固定電話がある以上、一定の住所がある

と判断されるため、あれば書いたほうが審査には有利になります。

電話債券の名残

クレジットカード会社を含めた金融関連の会社が、申込者の信用力を図る1つの尺度として、固定電話の有無を用いているのには、歴史的な背景もあります。

昔は、固定電話を設置するためには、日本電信電話公社(現在のNTT)が発行する電話債券を購入しなくてはいけませんでした。電話債券は非常に高価であったので、財産としても売買されていたのです。

このような歴史的背景があったため、固定電話の有無が審査において重視される風潮があるといわれています。なお、日本電話電信公社は民営化されNTTになったものの、電話債券は電話加入権に形を変えて残っています。電話加入権を取得する際にも、ある程度まとまったお金が必要(現在は36,000円)です。

法人設立の際の銀行口座開設は固定電話がないのでダメくらいの差し戻しは食らった覚えがあるなぁ。

— 大下++ (@ohshitapp) December 24, 2018

3.「無職」とは書かないようにする

今は、オフィスで仕事をして、毎月給料をもらう以外にも、様々な働き方ができる時代になっています。

仮に、無職といっても、「実は他の方法で収入を得ている」場合は、書き方を変えるだけで、審査に通る可能性も出てくるのです。

例えば、

- FX、株式等、金融商品の取引やクラウドソーシングで一定の収入を得ている場合は「自営業」

- アパート、マンション等を貸して一定の収入を得ている場合は「不動産業」

- 転職活動を始めたなど、これから働く意思がある場合は「求職活動中」

- 専門学校や社会人向けの学校、通信教室に行っている場合は「学生」

など、実態を反映している書き方があれば、「無職」の代わりに使ってみましょう。

4.派遣会社に登録する

クレジットカードに新規で申し込んだ場合、勤務先の会社に在籍確認の電話が入ることがあります。仮に、派遣社員の人が申し込んだ場合は、派遣会社に在籍確認を行う流れになるのです。

実際のところ、派遣会社の社名を書いた場合、クレジットカード会社によって、

- 派遣会社に登録しているだけでいい

- 派遣会社に登録して、実際に契約先の企業に派遣されている必要がある

のいずれの判断を行うかは、差があります。しかし、前者の判断をするクレジットカード会社の場合、派遣会社に登録したほうが、有利になるはずです。

5.利用限度枠を低く申告する

クレジットカードによっては、申し込みの際に、希望する利用限度枠を申告するケースがあります。できるだけ低く申告したほうが、審査には通りやすいです。また、キャッシング枠は、海外旅行に行く予定があるなどの例外を除き、0円にしたほうが無難でしょう。

6.家族構成・年収も記入する

クレジットカード会社によっては、申し込みの際に、家族構成およびそれぞれの年収について記入を求められる場合があります。必須となっている場合はもちろん、任意となっている場合も、必ず記入しましょう。

クレジットカード会社は、仮に安定継続した収入がない人が新規に申し込んできた場合、家族が安定収入を得ているかどうかもチェックしています。

もちろん、嘘は書いてはいけません。年収については、正確な数字を書くようにしましょう。

それでも審査に通らない無職の人がクレジットカードを持つ方法

結局のところ、無職だからといって、絶対にクレジットカードの審査に通らない、ということはあり得ません。

しかし、

- 個人信用情報に異動情報が登録されていた(ブラックリストに載っていた)

- 過去にクレジットカード会社とトラブルを起こしたことがある

- その他、クレジットカードを発行できないと判断する原因があった

場合は、やはり審査に通らないのです。

仮に審査に通らなかった場合でも、すぐにできる対策を2つ説明しましょう。

1.家族カードを作る

クレジットカードを持っている家族がいる場合は、家族カードを作ってもらうようお願いしてみましょう。

家族カードとは、

- クレジットカード会員がクレジットカード会社に依頼して発行するカードで

- 券面の名義が家族の名前になっているもの

です。

クレジットカード会員本人の個人信用情報、利用状況に特に問題がなければ、発行してもらえます。

家族カードについては、この記事に詳しく書いてあります!

2.審査なしのクレジットカードを作る

クレジットカードの審査が行われるのは、「一度、会員の利用分をクレジットカード会社が立て替える」というプロセスがあるためです。裏を返せば、立て替えることがないカードなら、支払能力の審査もいりません。

- デビットカード

- プリペイドカード

- デポジット型クレジットカード

など、支払能力の審査がいらないカードを作ってみましょう。

詳しくは、こちらの記事で説明しています!

まとめ

無職=安定継続した収入がない場合でも、

- どんなクレジットカードを選ぶか

- 申込書をどうやって書くか

によって、クレジットカードの審査に通ることは十分可能です。

- オンラインショッピングをする

- 海外旅行に行く

等、クレジットカードがあったほうがいい場面は必ず存在するので、審査に通るコツを押さえて、実行しましょう。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT