学生が初めてクレジットカードを作るときに一番やってはいけないのは「何となく選ぶ」ことです。何となく選んだ結果

- 海外旅行保険が使えない

- 多額の年会費がかかってしまった

- ポイント還元率がよくない

など、不満を覚えてしまうことになっては、どうしようもありません。

そこで今回の記事では「学生がクレジットカードを比較検討するときに重視すべきこと」について説明した上で、それぞれ重視するポイントに応じて、おすすめのクレジットカードをランキング形式で紹介します。

学生がクレジットカードを比較検討するときに何を重視すべきか?

最初に、学生がクレジットカードを比較検討するときに重視すべきポイントとして

- 年会費無料のものを選ぶ

- 将来、自動的に上位カードにできるものを選ぶ

- ポイント還元率が高いものを選ぶ

- 自分が利用する店舗で特典・優待が用意されているものを選ぶ

- 海外旅行傷害保険が付帯されているものを選ぶ

の5つについて解説しましょう。

1.年会費無料のものを選ぶ

年会費とは「そのクレジットカードを使い続けるのにかかる費用」のことです。

クレジットカードの中には、年会費無料のものや、本来有料であっても、学生の間(大学、大学院、短大、専門学校、各種学校在学中)は無料であるものがたくさんあります。

2.将来、自動的に上位カードにできるものを選ぶ

クレジットカードにはステータスがあります。

ゴールド、プラチナなどステータスが上位のカードを手に入れる際は、クレジットヒストリー(クレヒス)を積み上げるのが重要になります。

クレジットカード会社は、申し込みをした人のクレジットヒストリーを見て

- 分な支払い能力があるか

- 申し込もうとしているクレジットカードを使い続けてくれるかどうか

を判断するのです。

クレジットカードによっては、学生のうちから継続して使用してもらうことで、早い段階でゴールドカードを発行する仕組みを取り入れているものがあります。

3.ポイント還元率が高いものを選ぶ

クレジットカードを利用すると、利用額に応じてポイントが貯まります。ポイントを集めると、特定の商品や提携ポイントに交換できる仕組みです。

4.自分が利用する店舗で特典・優待が用意されているものを選ぶ

クレジットカードの中には、コンビニエンスストア、ドラッグストア、チェーン店のカフェなど、特定の場所で利用すると、もらえるポイントが増える「特約店」の仕組みを取り入れているものがあります。また、ポイントは増えないものの、割引が受けられたり、プレゼントがもらえる「優待店」を設定している場合もあります。

5.海外旅行傷害保険が付帯されているものを選ぶ

クレジットカードによっては、会員(クレジットカードを使う人)の

- 海外旅行先でのケガ、病気による治療

- 海外旅行先での死亡

- 海外旅行先での盗難被害

- 海外旅行先での損害賠償責任が伴うトラブル

に備えた保険として、海外旅行保険を付帯しているものがあります。

学生におすすめのクレジットカードランキング

実際のところ、クレジットカードを選ぶ際に重要なのは「自分のライフスタイルや価値観にあったものを選ぶこと」です。

そこで今回は

- ポイント還元率の高さ

- 将来、自動的に上位カードにできる

- 特約店、優待店の特典のお得さ

- 海外旅行傷害保険の内容

の4つを基準にして比較し、

その上で

の学生向けクレジットカードを重視して、おすすめランキングを紹介します。

ポイント還元率を重視する学生におすすめのクレジットカード

ポイント還元率を重視する学生におすすめのクレジットカードとして

- 楽天カード

- Orico Card THE POINT

- Delight JACCS CARD

の3つを紹介します。

1.楽天カード

楽天カード

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB、AMEX(アメックス)

申込方法 -

発行スピード 通常1週間

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 3.00%

交換可能マイル ANAマイル(1ポイント=0.5マイル、50ポイント以上2ポイント単位)

JALマイル(1ポイント=0.5マイル、50ポイント以上2ポイント単位、月間交換上限20,000ポイント)

ETCカード年会費(税込) 550円

電子マネーチャージ 楽天Edy(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

94%(483/512) 66万円 20万円 9.5日 4.2

ポイント還元率の情報

| 基本ポイント還元率 | 1.00% |

|---|---|

| ポイント倍増 | 楽天市場での買い物:ポイント+2倍(合計ポイント還元率:3.0%) 引落口座を楽天銀行に設定:ポイント+1倍(合計ポイント還元率:2.0%) |

| 貯まるポイント | 楽天ポイント |

学生にこのクレジットカードをおすすめする理由

かわいいパンダのキャラクターでもおなじみの楽天カード。オンラインショッピング大手の楽天市場と同じ楽天グループが発行しているクレジットカードです。

楽天グループ以外の加盟店で利用した場合でも、利用額100円につき1ポイント(楽天ポイント)が貯まります。

また

- 楽天市場

- 楽天トラベル

- 楽天モバイル

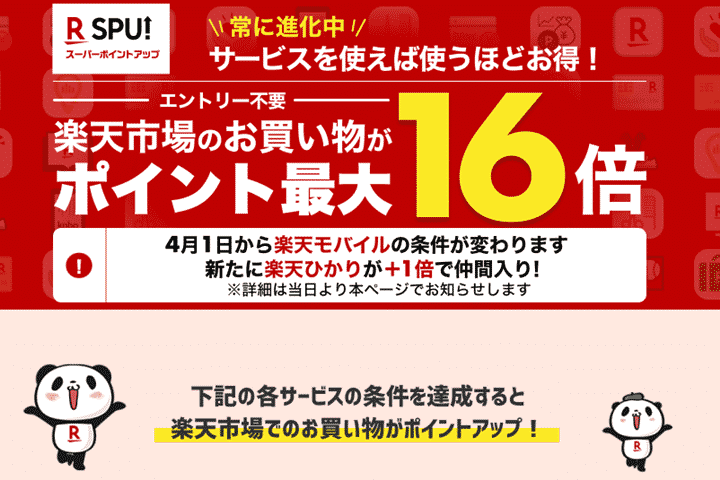

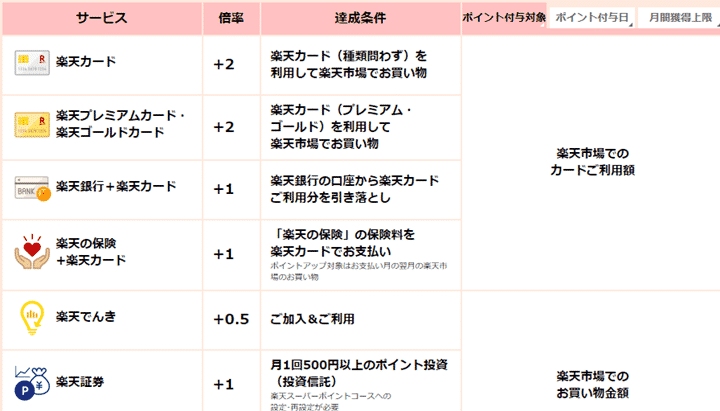

など、楽天グループが提供しているサービスを併せて利用すると、ポイント倍率が16倍までアップする「SPU(スーパーポイントアップ)」という優待プログラムも設けられています。

出典:【楽天市場】SPU(スーパーポイントアッププログラム)|ポイント最大16倍

出典:【楽天市場】SPU(スーパーポイントアッププログラム)|ポイント最大16倍

上の画像で紹介されているサービスについて、利用した場合のポイントアップの倍率をまとめました。

- 楽天カード:+2.0倍

- 楽天プレミアムカード、楽天ゴールドカード:+2.0倍

- 楽天銀行+楽天カード:+1.0倍

- 楽天の保険+楽天カード:+1.0倍

- 楽天でんき:+0.5倍

- 楽天証券:+1.0倍

- 楽天Pasha:+0.5倍

- Rakuten Fashion:+0.5倍

- 楽天TV・NBA Rakuten:+1.0倍

- 楽天ビューティー;+1.0倍

- 楽天モバイル:+2.0倍

- 楽天トラベル:+1.0倍

- 楽天市場アプリ:+0.5倍

- 楽天ブックス:+0.5倍

- 楽天Kobo:+0.5倍

そうはいっても、SPUの対象となるサービスは様々なので、全部を利用することは現実的ではありません。

そこで、学生でも利用しやすいものに絞って、支払に楽天カードを利用した場合のポイントアップ率を調べてみました。

- 楽天モバイル:対象サービスの月額基本料を支払った場合はポイント+2倍(合計ポイント還元率:3.0%)

- 楽天トラベル:対象サービスを月1回5,000円以上利用した場合はポイント+1倍(合計ポイント還元率:2.0%)

- 楽天市場アプリ:楽天市場アプリを経由して買い物した場合はポイント+0.5倍(合計ポイント還元率:1.5%)

これだけでも、合計ポイント+3.5倍(合計ポイント還元率:4.5%)になります。

キャンペーンとの組み合わせかた次第では、一度の買い物でポイントを大量獲得できるのも、大きな魅力です。

おすすめする学生

- 一番ポイントが貯まるクレジットカードが欲しい

- オンラインショッピングは楽天市場

- 飛行機はANA派

2.Orico Card THE POINT

Orico Card THE POINT

カード分類 一般カード

国際ブランド Mastercard®、JCB

申込方法 -

発行スピード 最短8営業日

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 300万円

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 2.00%

交換可能マイル ANAマイル(1ポイント=0.6マイル)

JALマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

98%(41/42) 44万円 20万円 11.0日 3.8

カードの基本情報

| ポイント還元率の情報 | 1.00% |

|---|---|

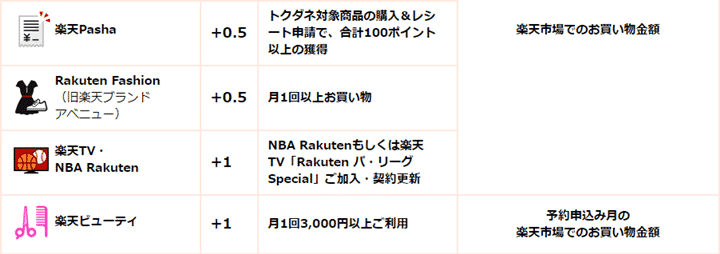

| ポイント倍増 | 入会後6か月間:ポイント還元率2倍(合計ポイント還元率:2.0%) オリコモールを経由したオンラインショッピングの利用:Orico Card THE POINT利用による特別加算(0.5%)+サービスごとの加算分(0.5%以上) 例:Amazon.co.jpの場合 0.5%加算(合計2.0%) |

| 貯まるポイント | オリコポイント |

学生にこのクレジットカードをおすすめする理由

日本で初めて国際ブランドとしてMastercardが付帯したクレジットカードを発行したオリエントコーポレーションが発行しています。

Orico Card THE POINTは、クレジットカードの名前に「ポイント」という言葉が入っていることからもわかるように「ポイントが貯まりやすいこと」に定評があるクレジットカードです。

入会後6か月間は、ポイント還元率が2倍になります。また、公式ポイントサイトである「オリコモール」を経由して、外部のオンラインショッピングを利用すると、さらにポイント還元率が上がるのです。

出典:オリコポイントのため方|Orico Card THE POINT| 高還率クレジットカード(オリコ カード ザ ポイント)

おすすめする学生

- 直近で大きな買い物をする予定がある

- ポイントを効率よく貯めたい

- オンラインショッピングはAmazon派

- 国際ブランドはMastercardにしたい

3.Delight JACCS CARD

REX CARD(レックスカード)

カード分類 一般カード

国際ブランド VISA、Mastercard®

申込方法 -

発行スピード 通常3週間

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 200万円

ポイント還元率(下限) 1.25%

ポイント還元率(上限) 1.50%

交換可能マイル ANAマイル(1ポイント=0.2マイル、1,500ポイント単位、交換上限なし、交換手数料無料)

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy、nanaco

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円(自動付帯:2,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 1,000万円

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(3/3) 37万円 33万円 14.0日 4.3

カードの基本情報

| ポイント還元率の情報 | 1.25% |

|---|---|

| ポイント倍増 | ジャックスモールを経由したオンラインショッピングの利用:サービスにより異なる |

| 貯まるポイント | REX POINT |

学生にこのクレジットカードをおすすめする理由

一般的に、クレジットカードのポイント還元率は0.5%~1.0%程度と言われています。しかし、このDelight JACCS CARDは利用額の1.25%という、業界でも極めて高い水準のポイント還元率を誇ることで有名なカードです。どこで使っても、津念い

また、貯まったポイント(REX POINT)はJデポというキャッシュバック専用のポイントに交換した上で、請求額からの割引として利用することもできます。

おすすめする学生

- ポイント還元率は高ければ高いほどいい

- ポイントはいらないからその分安くしてほしい

- どの店舗を使っても、高還元率のクレジットカードが欲しい

ステータス上位のカードとの連携を重視する学生におすすめのクレジットカード

ステータス上位のカードとの連携を重視する学生におすすめのクレジットカードとして

- 三井住友カード

- JALカード navi

- JCB CARD EXTAGE

の3つを紹介します。

1.三井住友カード

三井住友カード

カード分類 一般カード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 1,375円

年会費備考 ※インターネット入会で初年度年会費無料

※マイ・ペイすリボの登録+年1回以上のリボ払い手数料の支払いで年会費無料

※VISA・MasterCard2枚お申し込みの場合は年会費275円

※カード利用代金WEB明細書サービス利用&過去1年間に6回以上の請求があると年会費550円割引

※年間利用合計額が100万円~300万円未満で年会費半額

※初年度年会費無料(~2023年3月31日申し込み分迄)

※年300万円以上利用で翌年度無料

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 5.00%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ポイント備考 ■「マイ・ペイすリボ」登録+利用

「マイ・ペイすリボ」でリボ払い手数料の請求がある月は、通常+0.5ポイント加算。

■月間利用ボーナス

・合計金額5万円(税込)以上利用で50ポイント

・合計金額10万円(税込)以上利用で100ポイント

以降5万円ごとに100ポイント付与

ETCカード年会費(税込) 550円

電子マネーチャージ iD(専用)利用、楽天Edy、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円(利用付帯)

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 100万円(リボ払い・分割払い(3回以上)の場合のみ)

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

86%(36/42) 36万円 20万円 9.1日 4.1

上位カード

学生にこのクレジットカードをおすすめする理由

名前の通り、大手銀行の1つ・三井住友銀行傘下の三井住友カードが発行しているクレジットカードです。

おすすめする学生

- Visaカードの王道である三井住友カードを持ちたい

- 早いうちにゴールドカードを持ちたい

2.JALカード navi

JALカード navi(学生専用)

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 -

発行スピード 通常4週間

年会費(税込) 0円

年会費備考 ※卒業後は普通カードに自動的に切り替わります。

ショッピング総利用枠(上限) 30万円

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 2.00%

交換可能マイル JALマイル

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 1,000万円(自動付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 1,000万円(自動付帯:1,000万円)

ショッピング保険/国内利用(最大) 100万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(3/3) 13万円 3万円 19.7日 4.7

上位カード

| 上位カード | JAL 一般カード |

|---|---|

| 上位カードに切り替わる条件 | 学校(大学、短期大学等)卒業後 |

学生にこのクレジットカードをおすすめする理由

日本航空(JAL)が外部のクレジットカード会社数社と提携して発行している、学生専用のクレジットカードです。本来、JALが発行している「JALカード」は、一般カードに相当する「JAL 普通カード」であっても、年会費はかかります。

しかし、JALカード naviの場合、学生である間(大学等に在学中)は、年会費はかかりません。

なお、学生である間は、マイルの有効期限もないので、有効期限を気にせず、じっくりマイルが貯められます。

また、JALカード naviの会員である間は、特典航空券を本来の必要マイル数の最大6割引きで交換できます。

おすすめする学生

- 飛行機はJAL派

- マイルを貯めたい

- 旅行が好きなので在学中に海外にいろいろ行きたい

3.JCB CARD EXTAGE

JCB CARD EXTAGE

カード分類 一般カード

国際ブランド JCB

申込方法 -

発行スピード 通常1~4週間

年会費(税込) 0円

年会費備考 ※初回更新時(5年後)に自動的にJCB一般カード(ORIGINAL SERIES)に切り替わります。

※初回のカード更新までに退会の場合、カード発行手数料2,200円

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 5.00%

交換可能マイル ANAマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

JALマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限15,000ポイント)

スカイマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

カードの基本情報

| 上位カード | JCB 一般カード |

|---|---|

| 上位カードに切り替わる条件 | 初回更新時(5年後) |

学生にこのクレジットカードをおすすめする理由

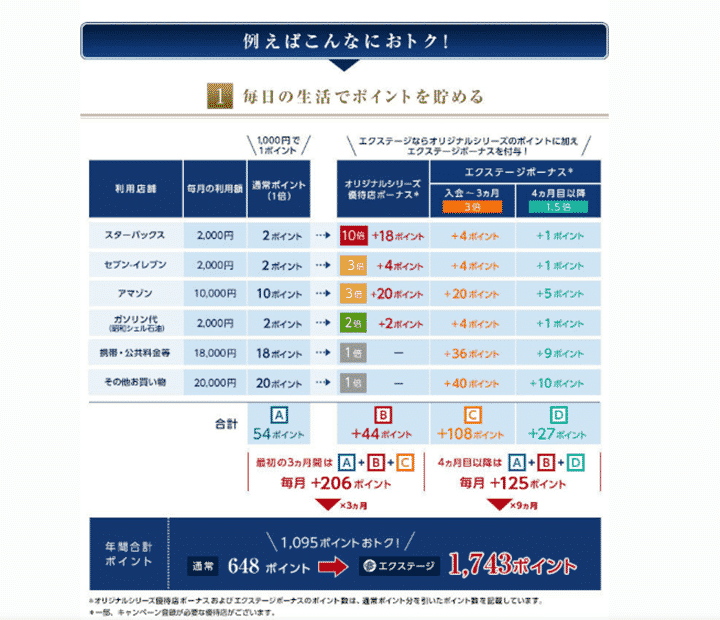

国際ブランドの1つとしても有名なクレジットカード会社のJCBが、10代・20代向けに発行しているクレジットカードです。

本来、JCBが自社で発行しているクレジットカード=プロパーカードの場合、利用額1,000円につき1ポイントがたまりますが、このカードの場合

- 入会後3カ月目まで:利用額1,000円につき3ポイント

- 入会後4カ月目以降:利用額1,000円につき1.5ポイント

貯まるのです。

なお、このカードが持てるのは初回更新(目安は5年)までです。それ以降は「JCB一般カード」に切り替わりますが、利用実績を積み上げていけば、ゴールド、プラチナのランクのカードも狙えます。

また、JCB CARD EXTAGEは、JCBが自社で発行するクレジットカード(プロパーカード)であるため「JCBオリジナルシリーズパートナー」(特約店)の利用により優待が受けられます。

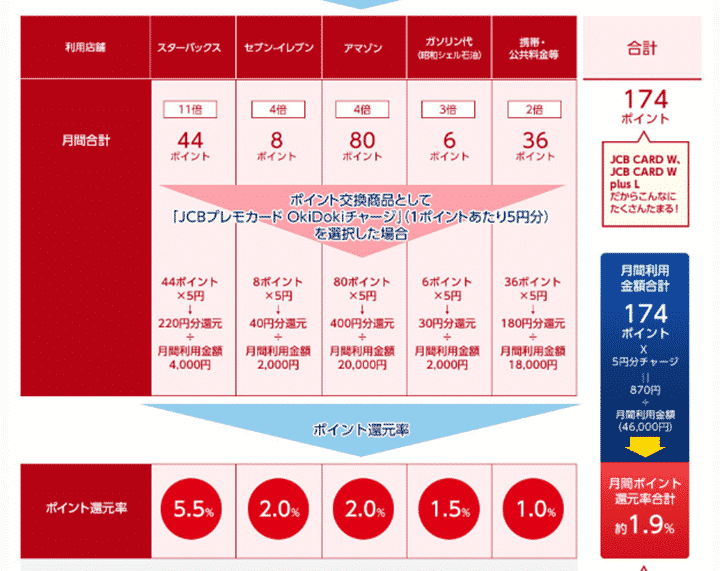

以下の図にもあるように

- スターバックス

- セブン-イレブン

- Amazon.co.jp

など、学生生活でも使う機会がある店舗も指定されているので、有効活用しましょう。

出典:学生におすすめのクレジットカード JCB CARD EXTAGE|クレジットカードのお申し込みなら、JCBカード

おすすめする学生

- 将来はJCBのステータスが高いカードが欲しい

- スタバ、セブン-イレブンなどよく使うお店での利用でポイントを多く貯めたい

特約店、優待店の多さを重視する学生におすすめのクレジットカード

特約店、優待店の多さを重視する学生におすすめのクレジットカードとして

- エポスカード

- JCB CARD W/JCB CARD W plus L

- ビックカメラSuicaカード

の3つを紹介します。

1.エポスカード

エポスカード

カード分類 一般カード

国際ブランド VISA

申込方法 Web申込み、郵送申込み、店頭申込み

発行スピード 通常1週間

店頭申込(マルイ各店カードセンター)の場合、即日発行(最短30分)

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 0.50%

交換可能マイル ANAマイル(1ポイント=0.5マイル)

JALマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 500万円(自動付帯:500万円)

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

優待店・特約店の情報

| 魚民、白木屋 | ポイント還元率がアップする |

|---|---|

| カラオケ館 | ルーム代が30%引き |

| マルコとマルオの7日間 | マルイのエポスカード会員限定セール。対象日に買い物をすると、10%引きになる |

学生にこのクレジットカードをおすすめする理由

日本全国でファッションビルの「マルイ」を運営する株式会社丸井(正確には子会社の株式会社エポスカード)が発行するクレジットカードです。年に数回開催される「マルコとマルオの7日間」(会員限定セール)では、エポスカードで買い物をすると、10%割引が受けられます。

また、買い物だけではなく、カラオケ、温泉・スパ、遊園地などの提携施設でも優待が受けられるので、友達と遊びに行くときにも有効活用しましょう。

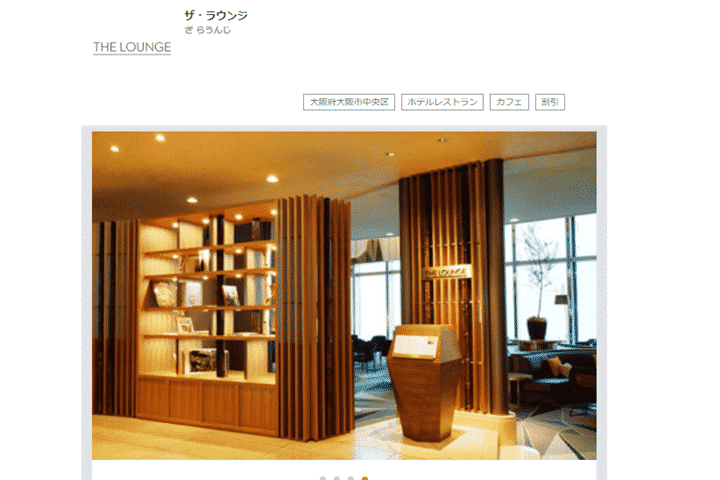

優待の例

ザ・ラウンジ(スイスホテル南海大阪)

飲食代が20%引きになります。

カラオケ館 横浜西口店

エポスカードで支払うとルーム代が30%引きになります。

魚民 高円寺南口駅前店

支払をエポスカードで行うと、ポイントが5倍になります。

おすすめする学生

- マルイをよく使う

- カラオケによく行く

- 魚民や白木やなどの居酒屋をよく塚う

- 優待特典が多いクレジットカードが欲しい

2.JCB CARD W/JCB CARD W plus L

JCB CARD W

カード分類 一般カード

国際ブランド JCB

申込方法 -

発行スピード 即日発行

※モバイル即時入会サービスはJCB公式サイト経由のみ対象。モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 10.50%

交換可能マイル ANAマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

JALマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限15,000ポイント)

スカイマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

ポイント備考 -

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円(利用付帯:2,000万円)

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

JCB CARD W plus L

カード分類 一般カード

国際ブランド JCB

申込方法 -

発行スピード 即日発行

※モバイル即時入会サービスはJCB公式サイト経由のみ対象。モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 5.50%

交換可能マイル ANAマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

JALマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限15,000ポイント)

スカイマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

ポイント備考 -

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

優待店・特約店の情報

| スターバックス | 公式プリペイドカード「スターバックスカード」への入金でポイントが11倍になる |

|---|---|

| セブン-イレブン | 買い物の際にJCB CARD Wを支払に使うとポイントが4倍になる |

| Amazon.co.jp | 買い物の際にJCB CARD Wを支払に使うとポイントが4倍になる |

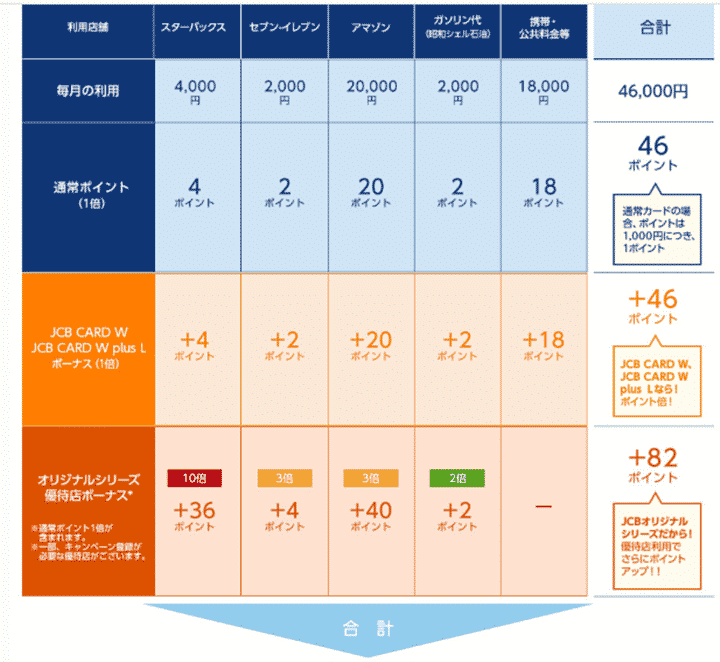

学生にこのクレジットカードをおすすめする理由

名前の通り、JCBが発行しているクレジットカードです。他のJCBが発行しているクレジットカードには見られない特徴として「18歳から39歳までの人しか申し込めない」ことが挙げられます。

その代わり

- 年会費は無料

- 利用額1,000円につき2ポイント(OkiDokiポイント)が貯まる

- 特約店(JCBオリジナルシリーズパートナー)を利用するとさらにポイントが貯まる

などの特典が受けられるカードです。

出典:高いポイント還元率、年会費無料のJCB CARD W!|クレジットカードのお申し込みなら、JCBカード

「JCB CARD W plus L」は、「JCB CARD W」に

- ファッション、グルメなどの情報配信サービス

- 女性疾患、ストーカー被害などの補償が受けられる保険の追加

などの、主に女性をターゲットにした機能がついたクレジットカードです。そのほかの機能は同じなので、好みに応じて選びましょう。

おすすめする学生

- 利用しやすいお店でポイント倍増があるクレジットカードが欲しい

- スターバックスを利用する機会が多い

- セブン-イレブンを利用する機会が多い

- 女性ならではのトラブルにも備えたい

3.ビックカメラSuicaカード

ビックカメラSuicaカード

カード分類 一般カード

国際ブランド VISA、JCB

申込方法 -

発行スピード 即日発行

通常2週間

店頭受取の場合、仮カードを即日発行

年会費(税込) 524円

年会費備考 ※年1回以上利用で翌年度無料

ショッピング総利用枠(上限) 80万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル JALマイル(1ポイント=0.6マイル、4,000ポイント単位)

ETCカード年会費(税込) 524円

電子マネーチャージ 楽天Edy、Suica(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 500万円(自動付帯:500万円)

国内旅行傷害保険/死亡後遺障害(最大) 500万円(自動付帯:500万円)

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

優待店・特約店の情報

| ビックカメラ | 現金での決済時と同様、利用額の10%分のポイント還元が受けられる。ただし、一部対象外の商品があるので注意 |

|---|

学生にこのクレジットカードをおすすめする理由

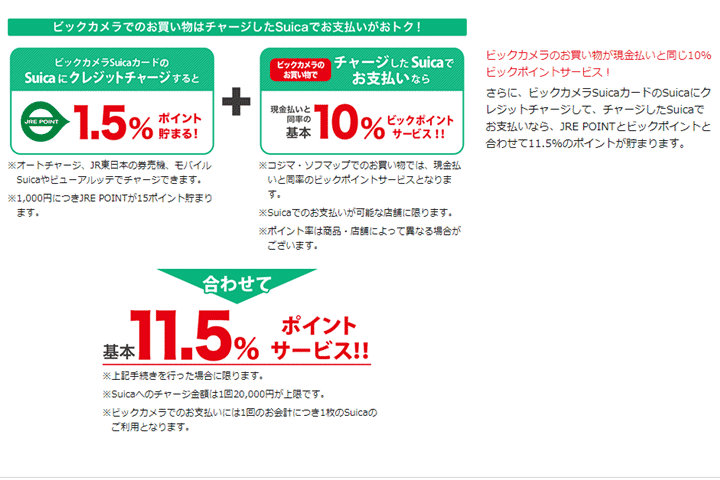

ターミナル駅の周辺を中心に全国で家電量販店を展開するビックカメラとJR東日本が提携して発行しています。名前の通り、電子マネーのSuicaが付帯しているるクレジットカードです。

本来、利用額100円につき1ポイント(JRE POINT)が貯まります。しかし、ビックカメラで利用した場合、現金と同じく利用額の10%相当のポイント(ビックポイント)が貯まるのです。

さらに

- 内蔵のSuicaにチャージをする

- チャージしたSuicaで支払いをする

ことで、二重にポイントを受け取れます。

おすすめする学生

- 家電量販店を利用する機会が多い

- Suicaを利用している

海外旅行保険の有無を重視する学生におすすめのクレジットカード

海外旅行保険の有無を重視する学生におすすめのクレジットカードとして

- 学生専用ライフカード

- 三井住友カード

- セゾンブルー・アメリカン・エキスプレス・カード

の3つを紹介します、

1.学生専用ライフカード

大手クレジットカード会社のライフカードが発行しているクレジットカードです。海外旅行保険に関しては、死亡・高度障害の場合に最高2,000万円まで補償が受けられるものが自動付帯しています。 年会費が無料のクレジットカードの場合、海外旅行傷害保険自体がついていないか、ついていても利用付帯であるのはめずらしくありません。しかし、学生専用ライフカードの場合、死亡・高度障害の場合の補償額が最高2,000万円までの海外旅行傷害保険が無料で自動付帯しています。 また、海外に行く場合は、日本を出発する前に手続きを済ませておくと、海外での利用分の5%のキャッシュバックを受けることができます。 クレジットカード本体の表面にカード番号がないデザインで話題になった三井住友カードが発行する、学生向けのクレジットカードです。海外旅行保険については、利用付帯となっているため「事前にこのカードで旅行代金を支払う」必要があります。 そのほかの特徴としては、電子マネーやモバイル決済サービスとの相性がいいことが挙げられます。 と、非常に多くのサービスと組み合わせられるので、上手に活用しましょう。 有効期限のない「永久不滅ポイント」で有名なセゾンカードとアメリカン・エキスプレスが提携して発行しているクレジットカードです。 また と、若い年齢層の人が使いやすいよう、配慮がなされています。 特筆すべきなのは、この記事で紹介した他の2つのカードより、海外旅行傷害保険による補償金額が大きいことです。死亡・高度障害の場合の補償だけを見ても、上限が3,000万円と、1,000万円大きくなっています。 コメントを投稿するにはログインしてください。学生専用ライフカード

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 -

発行スピード 最短3営業日

年会費(税込) 0円

年会費備考 ※カード入会申込時に入力した「卒業予定年」の3月31日をもって通常のライフカード(年会費無料)へサービス移行

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.30%

ポイント還元率(上限) 0.60%

交換可能マイル ANAマイル(1ポイント=2.5マイル、300ポイント以上100ポイント単位)

ETCカード年会費(税込) 1,100円

電子マネーチャージ iD利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円(自動付帯:2,000万円)

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度海外旅行傷害保険の内容

補償内容

最高保険金額

傷害死亡・後遺障害

最高2,000万円

傷害治療費用

200万円

疾病治療費用

200万円

救援者費用等

200万円

個人賠償責任危険

2,000万円(免責金額なし)

携行品損害

20万円(免責金額1事故3,000円)

学生にこのクレジットカードをおすすめする理由

おすすめする学生

2.三井住友カード

三井住友カード

カード分類 一般カード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 1,375円

年会費備考 ※インターネット入会で初年度年会費無料

※マイ・ペイすリボの登録+年1回以上のリボ払い手数料の支払いで年会費無料

※VISA・MasterCard2枚お申し込みの場合は年会費275円

※カード利用代金WEB明細書サービス利用&過去1年間に6回以上の請求があると年会費550円割引

※年間利用合計額が100万円~300万円未満で年会費半額

※初年度年会費無料(~2023年3月31日申し込み分迄)

※年300万円以上利用で翌年度無料

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 5.00%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ポイント備考 ■「マイ・ペイすリボ」登録+利用

「マイ・ペイすリボ」でリボ払い手数料の請求がある月は、通常+0.5ポイント加算。

■月間利用ボーナス

・合計金額5万円(税込)以上利用で50ポイント

・合計金額10万円(税込)以上利用で100ポイント

以降5万円ごとに100ポイント付与

ETCカード年会費(税込) 550円

電子マネーチャージ iD(専用)利用、楽天Edy、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円(利用付帯)

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 100万円(リボ払い・分割払い(3回以上)の場合のみ)

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

86%(36/42) 36万円 20万円 9.1日 4.1

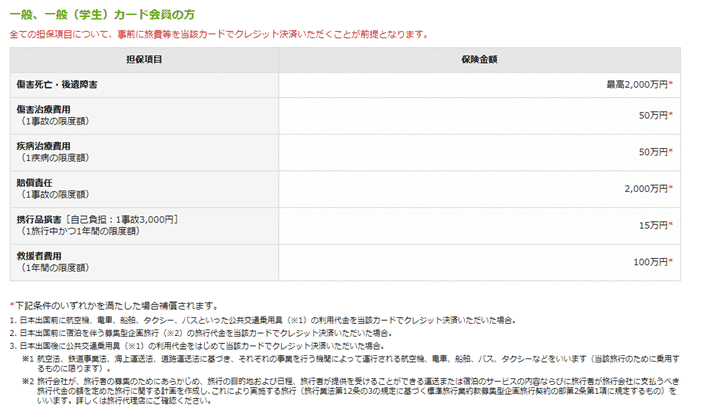

海外旅行傷害保険の内容

補償内容

最高保険金額

傷害死亡・後遺障害

最高2,000万円

傷害治療費用

50万円

疾病治療費用

50万円

救援者費用等

100万円

個人賠償責任危険

2,000万円(免責金額なし)

携行品損害

15万円(免責金額1事故3,000円)

学生にこのクレジットカードをおすすめする理由

おすすめする学生

3.セゾンブルー・アメリカン・エキスプレス・カード

セゾンブルー・アメリカン・エキスプレス・カード

カード分類 一般カード

国際ブランド AMEX(アメックス)

申込方法 -

発行スピード 最短3営業日

年会費(税込) 3,300円

年会費備考 -

ショッピング総利用枠(上限) 150万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=3マイル、交換上限なし、交換手数料無料)

JALマイル(1ポイント=2.5マイル、交換上限なし、交換手数料無料)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 3,000万円

国内旅行傷害保険/死亡後遺障害(最大) 3,000万円

ショッピング保険/国内利用(最大) 100万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(1/1) 100万円 30万円 3.0日 3.0

カードの基本情報

補償内容

最高保険金額

傷害死亡・後遺障害

最高3,000万円

傷害治療費用

300万円

疾病治療費用

300万円

救援者費用等

200万円

個人賠償責任危険

3,000万円(免責金額なし)

携行品損害

30万円(免責金額1事故1,000円)

学生にこのクレジットカードをおすすめする理由

おすすめする学生

コメントを残す