結婚や出産、家族の転勤などの理由で、外での仕事を辞め、専業主婦(夫)になる人はたくさんいます。しかし、それまで働いてきた人が専業主婦(夫)になったとき、継続安定した収入もなくなってしまうことに、まずは注意しましょう。

当然

- 自分自身のお金をどう使うか

- パートナーのお金はどう使うか

- クレジットカードを選ぶときはどうすればいいか

など「お金にまつわる疑問」もたくさん出てくるのです。そこで今回の記事では

- 主婦がクレジットカードを選ぶときに何を重視すべきか

- 主婦におすすめのクレジットカード

のテーマから「主婦とクレジットカード」について解説しましょう。

なお、この記事では「主婦」を

- 自身で働いておらず、パートナーの収入で生計を立てている専業主婦(夫)

- 働いてはいるものの、扶養控除内のパートの範囲内である専業主婦(夫)

の双方を含む言葉として使います。

主婦がクレジットカードを選ぶときに何を重視すべきか?

最初に、主婦がクレジットカードを選ぶときに、何を重視すべきかについて考えてみましょう。参考になる基準として

- 年会費が無料である

- 自分が利用する機会が多いお店で特典が受けられる

- ポイント還元率が高い

- 子どもとのお出かけで特典が受けられる

の4つについて解説します。

1.年会費が無料のクレジットカードを選ぶ

クレジットカードによっては、年会費がかかるものがあります。そして、この年会費は付帯しているサービスの充実度とほぼ比例するのです。つまり、年会費が高くなればなるほど、付帯サービスも充実すると考えましょう。

しかし、このような付帯サービスが充実したカードは、ゴールド、プラチナなどステータス(会員ランク)が高いものであることがほとんどです。

一方、年会費が無料のクレジットカードであれば、ゴールド、プラチナほど審査も厳しくないのが実情です。今は、年会費が無料であっても、使いやすいクレジットカードがたくさんあるので、その中から選んでも問題はないでしょう。

2.自分が利用する機会の多いお店で特典が受けられるクレジットカードを選ぶ

主婦が利用する機会が多いお店というと

- スーパー

- オンラインショッピング

- (人によっては)家電量販店

などを思い浮かべるのではないでしょうか。また、家族全員分の携帯電話料金の支払いの管理をしている人もいるはずです。

これらの「生活必需品」の支出も、クレジットカードを上手に選んで使えば、だいぶ節約において効果的です。中には、特定の日に特定のクレジットカードを使うだけで、買い物代金が5%引きになるクレジットカードもあります。

3.ポイント還元率が高いクレジットカードを選ぶ

節約のためにはクレジットカード選びも大事ですが、中にはこんな人もいるはずです。

このような考えの人は、最初からポイント還元率が高いクレジットカードを選んだ方が、ストレスがたまらないでしょう。

一般的にクレジットカードのポイント還元率は0.5%~1.0%程度と言われています。1.0%を超えるなら、かなり高いと考えましょう。

4.子どもとのお出かけで特典が受けられるクレジットカードを選ぶ

節約を心がけるのは大事ですが、中には節約しすぎない方がいい費用もあります。代表的なものが「子どもとのお出かけ」です。お子さんが小さいうちは、時間が許す限り、家族で出かけたいと考える人は多いでしょう。

しかし、お出かけするときにも費用はかかります。そこで、アミューズメントパークや博物館、水族館などの「子どもとのお出かけ」に向いている施設で、優待が受けられるクレジットカードを使ってみましょう。

主婦におすすめのクレジットカードランキング

結局のところ「主婦におすすめのクレジットカード」と言っても、どんな人が使うのかによって、何がおすすめかも異なります。そこで今回は

- 年会費が無料のクレジットカード

- 特定のお店で特典が受けられる

- どこで使ってもポイント還元率が高い

を基準にし、クレジットカードを選んでみました。

【実店舗】で特定のお店で特典が受けられるクレジットカード

と「節約を心がけつつ、生活の質をキープしたい」という主婦の人はたくさんいるでしょう。そうなると

- 支払額を減らす

- ポイントも「収入の1つとみなす」

などの工夫が必要になります。そんな工夫をしたい人に役立つカードを3つ紹介しましょう。

1.イオンカード(WAON一体型)

イオンカード(WAON一体型)

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 -

発行スピード 即日発行

即時(最短5分)発行受付時間:~21:30まで

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 50万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.33%

交換可能マイル JALマイル(1ポイント=0.5マイル、1,000ポイント以上500ポイント単位)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 50万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

主婦におすすめする理由

日本全国でスーパー、ショッピングモールを運営するイオンの公式クレジットカードです。そのため、イオン系列の各店舗での優待がとにかく充実しています。

なお、イオン系列の各店舗とは

- イオン

- マックスバリュ

- イオンスーパーセンター

- サンデー

- ビブレ

- ザ・ビッグ

などを指すと考えてください。

代表的な優待をまとめてみました。

| ポイント2倍 | イオン系列の各店舗で利用した場合は、利用額200円(税込)につき2ポイント(ときめきポイント)付与される。 |

|---|---|

| お客さま感謝デー | 毎月20日、30日にイオン系列の各店舗で買い物し、イオンカードで決済すると5%割引になる。 |

もちろん、イオン以外の店舗でも、クレジットカードとして使うことは可能です。毎月10日は「ときめきWポイントデー」として、イオン系列の各店舗以外での買い物でも、利用額200円(税込)につき2ポイント(ときめきポイント)付与されます。

| 特典が受けられる店舗 | イオン系列の店舗 |

|---|---|

| 特典の内容 | イオン系列の店舗での利用は常時ポイント2倍 毎月20日、30日は「お客さま感謝デー」として5%引 |

他にもイオンカードをおすすめする理由として「利用状況次第では、主婦でもゴールドカードを持てる」が挙げられます。

前年度のイオンカードの年間利用額が100万円を超えた場合は、ゴールドカードへのアップグレードが可能になります。ゴールドカードになると、以下の特典が受けられるので、上手に活用しましょう。

- 国内の空港ラウンジが利用できる

- イオン店舗内に設置されているイオンラウンジが利用できる

- 海外旅行傷害保険の補償額が最大5,000万円になる

2.ウォルマートカード セゾン・アメリカン・エキスプレス・カード

ウォルマートカード セゾン・アメリカン・エキスプレス・カード

カード分類 一般カード

国際ブランド AMEX(アメックス)

申込方法 -

発行スピード 即日~7営業日

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=3マイル、交換上限なし、交換手数料無料)

JALマイル(1ポイント=2.5マイル、交換上限なし、交換手数料無料)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

83%(5/6) 33万円 17万円 8.0日 3.2

主婦におすすめする理由

日本全国にスーパーの西友、リヴィン、サニーを展開するウォルマート・ジャパンが、大手クレジットカード会社のクレディセゾンと提携して発行しているクレジットカードです。

このカードの最大の特徴は、西友、リヴィン、サニーで利用した場合、いつでも3%割引になるということです。また、セゾンカード感謝デー(毎月異なる)であれば5%割引になります。

| 特典が受けられる店舗 | 西友、リヴィン、サニー |

|---|---|

| 特典の内容 | 西友、リヴィン、サニーで利用した場合、利用額から3%割り引かれる |

何かと便利なカードではありますが、人によっては難点になるポイントがあります。

ただし

- 西友、リヴィン、サニーをセゾンカード感謝デー(毎月異なる)に利用した場合

- 西友、リヴィン、サニー以外の店舗で利用した場合

は、利用額1,000円(税込)ごとに1ポイントが付与されます。

3.セブンカード・プラス

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。セブンカード・プラス

カード分類 一般カード

国際ブランド JCB

申込方法 -

発行スピード 通常1~2週間

年会費(税込) 0円

年会費備考 ※2019/7/1以降に新規入会された方が対象

※2019/7/1より前に会員になられた方は2020年1月10日(金)お支払い分より無料

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル ANAマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ -

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 100万円

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

92%(11/12) 37万円 20万円 10.2日 3.7

主婦におすすめする理由

コンビニのセブン-イレブンをはじめ、さまざな商業施設を運営するセブンアンドアイホールディングスのクレジットカードです。特に、傘下のイトーヨーカドーをよく使う人は、持っておくといいでしょう。

イトーヨーカドーでは、毎月8の付く日(8日、18日、28日)にセブンカード・プラスで買い物した場合は、5%引きになります。

| 特典が受けられる店舗 | イトーヨーカドー、アカチャンホンポ |

|---|---|

| 特典の内容 | イトーヨーカドーでは毎月8のつく日に5%引きになる アカチャンホンポではnanacoポイントの多重取りができる |

同じく傘下の子ども用品専門店・アカチャンホンポをよく使う人にも、このカードはおすすめです。セブンアンドアイホールディングスが運営している電子マネー・nanacoで支払いをした場合

- nanacoポイント(チャージによるもの):利用額200円(税込)ごとに1ポイント

- nanacoポイント(支払によるもの):利用額220円(税込)ごとに1ポイント

- アカチャンホンポのポイント:利用額220円(税込)ごとに1ポイント

- セブンマイル(セブンアンドアイグループ共通のポイント):利用額220円(税込)ごとに1マイル

の4つのポイントが貯まります。

【ネットショッピング】で特定のお店で特典が受けられるクレジットカード

1.楽天カード

楽天カード

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB、AMEX(アメックス)

申込方法 -

発行スピード 通常1週間

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 3.00%

交換可能マイル ANAマイル(1ポイント=0.5マイル、50ポイント以上2ポイント単位)

JALマイル(1ポイント=0.5マイル、50ポイント以上2ポイント単位、月間交換上限20,000ポイント)

ETCカード年会費(税込) 550円

電子マネーチャージ 楽天Edy(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

94%(483/512) 66万円 20万円 9.5日 4.2

主婦におすすめする理由

日本最大級のオンラインショッピングサイト・楽天市場をはじめ、様々なサービスを運営する楽天グループのクレジットカードです。楽天市場に限って言えば

- 楽天カードを使い、楽天市場で買い物をした場合は利用額100円(税込)につき3ポイント(楽天ポイント)が付与される

- 毎月5と0の付く日は利用額100円(税込)につき5ポイントが付与される

ルールがあるなど、ポイントが極めて貯まりやすいルールが設けられています。

また、所定のエントリー手続きが必要ですが、楽天グループ以外の店舗で利用した時でも、利用額100円(税込)につき2ポイントが貯まるので、試してみましょう。エントリー手続き自体は、Webページの一部をクリックするだけで終わります。

| 特典が受けられる店舗 | 楽天市場、楽天トラベル、その他楽天が提供するサービス |

|---|---|

| 特典の内容 | ・楽天カードを使い、楽天市場で買い物をした場合は利用額100円(税込)につき3ポイント(楽天ポイント)が付与される ・毎月5と0の付く日は利用額100円(税込)につき5ポイントが付与される ・楽天が提供する各サービスを利用するとポイントがさらにアップする |

楽天カードを主婦におすすめするポイントとして

ことが挙げられます。

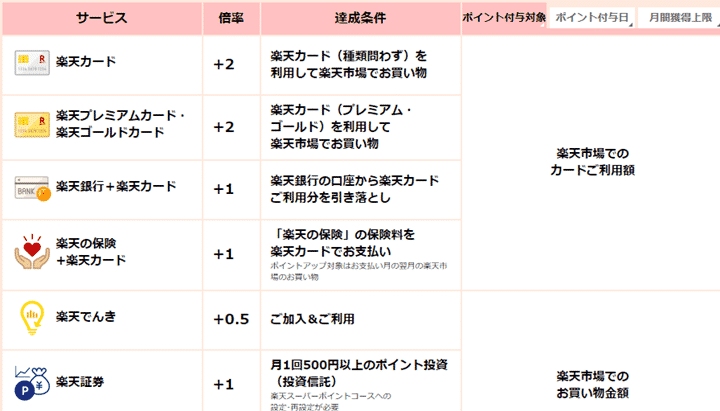

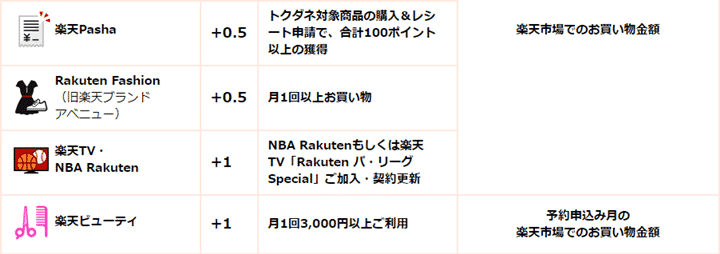

楽天グループには、複数のサービスを利用すると、ポイントがさらにアップする「SPU(スーパーポイントアッププログラム)」という仕組みがあるためです。

出典:【楽天市場】SPU(スーパーポイントアッププログラム)|ポイント最大16倍

出典:【楽天市場】SPU(スーパーポイントアッププログラム)|ポイント最大16倍

上の画像で紹介されているサービスについて、利用した場合のポイントアップの倍率をまとめました。

- 楽天カード:+2.0倍

- 楽天プレミアムカード、楽天ゴールドカード:+2.0倍

- 楽天銀行+楽天カード:+1.0倍

- 楽天の保険+楽天カード:+1.0倍

- 楽天でんき:+0.5倍

- 楽天証券:+1.0倍

- 楽天Pasha:+0.5倍

- Rakuten Fashion:+0.5倍

- 楽天TV・NBA Rakuten:+1.0倍

- 楽天ビューティー;+1.0倍

- 楽天モバイル:+2.0倍

- 楽天トラベル:+1.0倍

- 楽天市場アプリ:+0.5倍

- 楽天ブックス:+0.5倍

- 楽天Kobo:+0.5倍

さすがに全部を使うのは現実的ではないので

- 「楽天の保険」に加入して保険料を楽天カードで支払う

- 家の電力会社を「楽天でんき」にする

- 「楽天証券」で毎月500円分ポイント投資をする

- 美容室を「楽天ビューティ」で予約する

の4つを行った場合、楽天市場で買い物をしたときのポイントがどれだけアップされるか考えてみましょう。

- 楽天の保険+楽天カード:+1倍(利用額100円(税込)につき1ポイント追加)

- 楽天でんき:+0.5倍(利用額100円(税込)につき0.5ポイント追加)

- 楽天証券:+1倍(利用額100円(税込)につき1ポイント追加)

- 楽天ビューティー:+1倍(利用額100円(税込)につき1ポイント追加)

合計で+3.5倍(利用額100円(税込)につき3.5ポイント追加)になります。

2.Yahoo! JAPANカード

PayPayカード

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 Web申込み

発行スピード 即日発行

通常1週間

審査は最短2分

審査完了からカード到着まで約1週間

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 1.50%

交換可能マイル -

ETCカード年会費(税込) 550円

電子マネーチャージ -

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

89%(58/65) 42万円 19万円 8.0日 3.8

主婦におすすめする理由

大手インターネット企業のYahoo!JAPANが発行するクレジットカードです。共通ポイント「Tポイント」を運営するカルチュア・コンビニエンス・クラブと提携して発行しているため、利用額100円(税込)ごとに1ポイント(Tポイント)が貯まります。

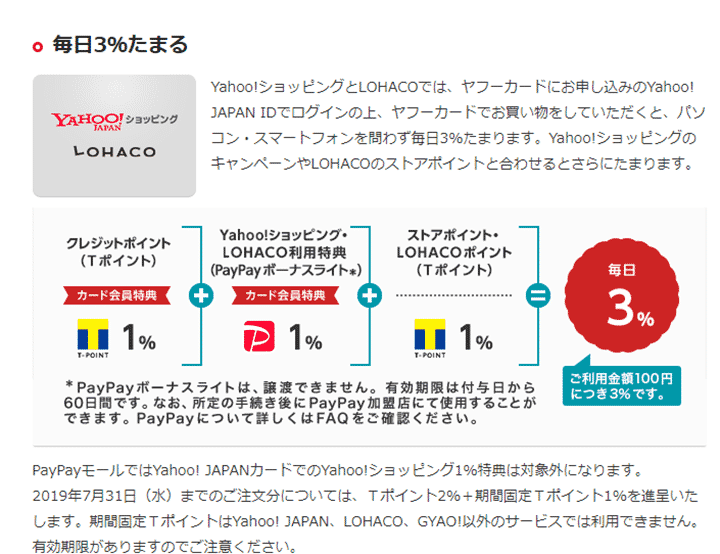

また、大手通販サイトのYahoo!ショッピングとLOHACOで利用した場合は、以下の図のように、ポイントが3重で貯めるのです。

出典:Yahoo!ショッピング/LOHACOをヤフーカードでお得に使う – Yahoo!カード

- クレジットカード決済によるポイント:利用額100円(税込)につき1ポイント(Tポイント)

- Yahoo!ショッピング、LOHACO利用特典によるポイント:利用額100円(税込)につき1ポイント(PayPayボーナスライト)

- ストアポイント、LOHACOポイント:利用額100円(税込)につき1ポイント(Tポイント)

| 特典が受けられる店舗 | Yahoo!ショッピング、LOHACO |

|---|---|

| 特典の内容 | 利用額100円(税込)につき3%のポイントが貯まる |

Yahoo!JAPANカードは、Yahoo!ショッピングやLOHACO以外で使っても、利用額100円(税込)につき1ポイント(Tポイント)が貯まります。そのため、Tポイントが貯まる街中のお店で使うと、ポイントの二重取りもできるのです。

Tポイントが貯まる街中のお店としては

- マルエツ(スーパー)

- ウエルシア(ドラッグストア)

- ファミリーマート(コンビニ)

- ガスト(ファミリーレストラン)

などがあります。オンラインショッピングだけでなく、街中の店舗でも有効活用しましょう。

3.Orico Card THE POINT

Orico Card THE POINT PREMIUM GOLD

カード分類 ゴールドカード

国際ブランド Mastercard®、JCB

申込方法 -

発行スピード 最短8営業日

年会費(税込) 1,986円

年会費備考 -

ショッピング総利用枠(上限) 300万円

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 2.50%

交換可能マイル ANAマイル(1ポイント=0.6マイル)

JALマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円(自動付帯:2,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 1,000万円(自動付帯:1,000万円)

ショッピング保険/国内利用(最大) 100万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(1/1) 50万円 50万円 1.0日 4.0

主婦におすすめする理由

大手クレジットカード会社・オリエントコーポレーションが発行するクレジットカードで、国際ブランドとしてMastercardが付帯しています。

カードの名前に「ポイント」と入っているように、ポイントを効率的に貯められることに定評があるクレジットカードとして知られています。

出典:オリコポイントのため方|Orico Card THE POINT| 高還率クレジットカード(オリコ カード ザ ポイント)

図にもあるように

- クレジットカード払いによるポイント:利用額の1.0%

- オリコモールを経由したことによるポイント:サービスごとに変わる

- Orico Card THE POINTを使ったことによるポイント(特別加算):利用額の0.5%

と3種類のポイントが貯まるのです。

例えば、Amazon.co.jpの場合は

- クレジットカード払いによるポイント:利用額の1.0%

- オリコモールを経由したことによるポイント::利用額の0.5%

- Orico Card THE POINTを使ったことによるポイント(特別加算):利用額の0.5%

と、合計で利用額の2.0%のポイントが貯まるのです。

| 特典が受けられる店舗 | 主要なオンラインショッピングサイト |

|---|---|

| 特典の内容 | 公式ポイントサイト「オリコモール」を経由すると、三重でポイントが付与される |

Orico Card THE POINTを主婦の人におすすめする理由は、これ以外にも

- 入会から6カ月間は利用額の2.0%のポイントが貯まる

- 6カ月以降も、どこで使っても利用額の1.0%以上のポイントが貯まる

ことが挙げられます。引っ越しや出産、子どもの進学など、節目になる行事が備えているなら、そのタイミングに合わせてカードを作るといいでしょう。

また、店舗での買い物はもちろん、公共料金や税金、社会保険料の支払いでも、利用額の1.0%以上のポイントが貯まります。

という人にも「使う店を選ばなくていい」という意味でおすすめです。

【その他の主婦が使う機会の多い支払い】で特典が受けられるクレジットカード

1.dカード

dカード

カード分類 一般カード

国際ブランド VISA、Mastercard®

申込方法 -

発行スピード 審査/最短5分 ※下記条件を満たしている場合

・9:00~19:50の間にお申し込みが完了していること

・引落し口座の設定お手続きがお申込み時に完了していること

※ 上記を満たしている場合でもお客様のお申込み状況によっては審査に数日お時間をいただく場合がございます。あらかじめご了承ください。

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 4.50%

交換可能マイル JALマイル(1ポイント=0.4マイル)

ETCカード年会費(税込) 550円

電子マネーチャージ iD利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 100万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

主婦におすすめする理由クレジットカードの特徴

携帯電話大手のNTTドコモが発行しているクレジットカードです。

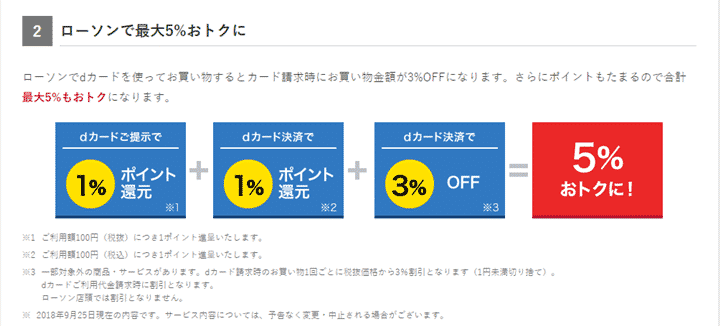

どこで使っても、利用額100円(税込)につき1ポイント(dポイント)が貯まります。ポイント還元率は1.0%になるので、決して低くはありませんが、より高くするための使い方としておすすめなのが「ローソンで使うこと」です。

大手コンビニエンスストアのローソンで使った場合、上の図にもあるように

- dカード提示によるポイント付与:利用額110円(税込)につき1ポイント(dポイント)

- dカード決済によるポイント付与:利用額100円(税込)につき1ポイント付与(dポイント)

- dカード決済による割引:利用額の3%

の3種類の割引、ポイント付与が受けられるのです。

| 特典が受けられる店舗 | ローソン |

|---|---|

| 特典の内容 | ローソンで利用した場合、ポイント付与および割引で最大5%お得になる |

このカードをおすすめする理由はほかにも

- dポイントが幅広いところで使える

- ETCカードも無料で発行できる

の2つが挙げられます。dポイントの加盟店のうち、全国規模で展開しているチェーン店の一例として、以下のものがあります。

- 東急ハンズ

- マツモトキヨシ

- 高島屋

- マクドナルド

- モスバーガー(2020年3月24日より)

- ミスタードーナツ

2.イオンカードセレクト

イオンカードセレクト

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 -

発行スピード 通常2週間

店頭受取の場合、仮カードを即日発行(イオンマークのあるお店のみですぐにご利用いただけるカード)

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 50万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.33%

交換可能マイル JALマイル(1ポイント=0.5マイル、1,000ポイント以上500ポイント単位)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 50万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

主婦におすすめするクレジットカードの特徴

イオンカードセレクトは

- イオン銀行のキャッシュカード

- 電子マネーのWAON

- イオンカード(クレジットカード)

の3つが1枚になったカードと考えましょう。イオン系列の店舗での優待やその他の優待が受けられるのは、他のイオンカードと一緒です。

| ポイント2倍 | イオン系列の各店舗で利用した場合は、利用額200円(税込)につき2ポイント(ときめきポイント)付与される。 |

|---|---|

| お客さま感謝デー | 毎月20日、30日にイオン系列の各店舗で買い物し、イオンカードで決済すると5%割引になる。 |

| ときめきWポイントデー | 毎月10日はイオン系列以外の店舗で買い物した場合でも、利用額200円(税込)につき2ポイント(ときめきポイント)付与される。 |

| 特典が受けられる店舗 | イオン系列の店舗 イオン銀行 |

|---|---|

| 特典の内容 | イオン系列の店舗での利用は常時ポイント2倍 毎月20日、30日は「お客さま感謝デー」として5%引 イオン銀行での優待は普通金利の優遇特典 |

一方で、イオンカードセレクトには、他のイオンカードにはない特典があります。それは、イオン銀行の普通預金金利の優遇が受けられることです。

イオン銀行は、取引状況に応じた優遇プログラムとして「イオン銀行Myステージ」を導入しています。通常、イオン銀行の普通預金金利は0.001%ですが、ステージが上がるにつれ、以下のように上がっていくのです。

| プラチナ | 0.15% |

|---|---|

| ゴールド | 0.10% |

| シルバー | 0.05% |

| ブロンズ | 0.03% |

さすがにプラチナに到達するには、住宅ローンやカードローンを契約したり、給与の受け取り口座に指定したりしないといけないので、主婦の人が独力で行うのは難しいはずです。

しかし、シルバーであれば

- イオンカードセレクトを作り、毎月利用する

- WAONのオートチャージを設定する

- インターネットバンキングを利用する

ことで十分に到達可能なので、主婦の人でもできるでしょう。

3.ビックカメラSuicaカード

ビックカメラSuicaカード

カード分類 一般カード

国際ブランド VISA、JCB

申込方法 -

発行スピード 即日発行

通常2週間

店頭受取の場合、仮カードを即日発行

年会費(税込) 524円

年会費備考 ※年1回以上利用で翌年度無料

ショッピング総利用枠(上限) 80万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル JALマイル(1ポイント=0.6マイル、4,000ポイント単位)

ETCカード年会費(税込) 524円

電子マネーチャージ 楽天Edy、Suica(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 500万円(自動付帯:500万円)

国内旅行傷害保険/死亡後遺障害(最大) 500万円(自動付帯:500万円)

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

主婦におすすめする理由

家電量販店のビックカメラが、JR東日本(正確には子会社のビューカード)と提携して発行しているクレジットカードです。ビックカメラの傘下であるコジマ、ソフマップでも利用できます。

このカードの最大の特徴は、ビックカメラ、コジマ、ソフマップで利用した場合、現金払いと同様のポイント還元が受けられることでしょう。ビックカメラの場合は、利用額の10%(一部対象外の商品あり)がポイントとして受け取れます。

その他のクレジットカードで支払った場合は、ポイント付与率が8%にまでダウンするため、長い目で見るとかなりお得です。

| 特典が受けられる店舗 | ビックカメラ、コジマ、ソフマップ |

|---|---|

| 特典の内容 | 現金払いと同様のポイント還元(ビックカメラの場合は10%)が受けられる Suicaへのチャージでポイントの二重取りができる |

なお、ビックカメラSuicaカードは、名前の通り電子マネーのSuicaが搭載されています。そのため、内蔵されているSuicaにクレジットカードでチャージすると、その分については1.5%のポイント(JRE POINT)が貯まるのです。

さらに、ビックカメラで買い物をした場合、利用額の10%のポイント(ビックポイント)が貯まるので、合計で11.5%ものポイントが還元されます。もちろん、ビックカメラに限らず、街中のお店でもSuicaは使えるので、有効活用しましょう。

どこで使ってもポイント還元率の高いクレジットカード

1.Delight JACCS CARD

REX CARD(レックスカード)

カード分類 一般カード

国際ブランド VISA、Mastercard®

申込方法 -

発行スピード 通常3週間

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 200万円

ポイント還元率(下限) 1.25%

ポイント還元率(上限) 1.50%

交換可能マイル ANAマイル(1ポイント=0.2マイル、1,500ポイント単位、交換上限なし、交換手数料無料)

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy、nanaco

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円(自動付帯:2,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 1,000万円

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(3/3) 37万円 33万円 14.0日 4.3

| ポイント還元率(基本) | 利用額の1.25% |

|---|---|

| ポイント還元率(優待店、優待サービス利用時) | 公式ポイントサイト「ジャックスモール」を経由し外部サービスを利用すると「Jデポ」(キャッシュバック用のポイント)が上乗せされる。 例)Amazon.co,jpの場合→0.5%上乗せ |

主婦におすすめするクレジットカードの特徴

一般的に、クレジットカードのポイント還元率は0.5%~1.0%程度と言われています。1.0%を超えるなら、かなり高いといえるでしょう。

また、Amazon.co.jpなどのオンラインショッピングをよく使う人なら、公式ポイントサイト「ジャックスモール」を経由すると、さらにお得になります。

クレジットカード(ここではDelight JACCS CARD)支払いによるポイントに加えて、利用額に応じたJデポ(キャッシュバックに使うためのポイント)が付与されるためです。例えば、Amazon.co,jpの場合

- Delight JACCS CARDでの支払いによるポイント:利用額の1.25%

- 「ジャックスモール」の経由によるJデポの付与:利用額の0.5%

の2つのポイントが受け取れます。

| ポイント還元率(基本) | 利用額の1.25% |

|---|---|

| ポイント還元率(優待店、優待サービス利用時) | 公式ポイントサイト「ジャックスモール」を経由し外部サービスを利用すると「Jデポ」(キャッシュバック用のポイント)が上乗せされる。 例)Amazon.co,jpの場合→0.5%上乗せ |

と思うなら、Delight JACCS CARDをぜひ使ってほしいです。

また、重いものやなかなか店頭で売っていないものを手に入れるために、オンラインショッピングを使うなら「ジャックスモール」を経由するよう、心がけてみましょう。

| サービス名 | Delight JACCS CARDの利用によるポイント付与分 | ジャックスモール経由によるJデポ付与分 |

|---|---|---|

| Amazon.co.jp | 利用額の1.25% | 利用額の0.5% |

| 楽天市場 | 利用額の1.25% | 利用額の0.5% |

| PayPayモール | 利用額の1.25% | 利用額の0.5% |

| ディノス | 利用額の1.25% | 利用額の1.0% |

| マツモトキヨシ | /利用額の1.25% | 利用額の2.0% |

2.リクルートカード

リクルートカード

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 Web申込み

発行スピード -

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 1.20%

ポイント還元率(上限) 3.20%

交換可能マイル -

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy、Suica

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円

国内旅行傷害保険/死亡後遺障害(最大) 2,000万円

ショッピング保険/国内利用(最大) 200万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

80%(4/5) 46万円 4万円 8.2日 3.8

主婦におすすめする理由

宿泊施設予約サイトの「じゃらん」や総合通販の「ポンパレモール」などを展開するリクルートのクレジットカードです。このカードも、1.2%という極めて高いポイント還元率を誇ります。

また、余力があるならリクルートが提供するサービスと組み合わせるのをおすすめします。以下のサービスなら、リクルートカードを使うことでポイントの上乗せ分があるので、上手に活用しましょう。

- じゃらん(宿泊施設予約サイト):利用額の3.2%

- ポンパレモール(総合通販):利用額の4.2%以上

| ポイント還元率(基本) | 利用額の1.2% |

|---|---|

| ポイント還元率(優待店、優待サービス利用時) | じゃらん(宿泊施設予約サイト):利用額の3.2% ポンパレモール(総合通販):利用額の4.2%以上 |

リクルートカードを使うと、利用額の1.2%分のポイント(リクルートポイント)が貯まります。リクルートポイントは、1ポイント → 1ポイントでPontaポイントに交換可能です。

Pontaポイントは

- ローソン

- 高島屋

などの加盟店で利用できるのに加え、JALのマイルにも2ポイント → 1マイルで交換できます。帰省や旅行などで、飛行機に乗る機会が多い主婦の人なら、リクルートカードでJALマイルを貯めるのにチャレンジしてみましょう。

3.JCB CARD W plus L

JCB CARD W plus L

カード分類 一般カード

国際ブランド JCB

申込方法 -

発行スピード 即日発行

※モバイル即時入会サービスはJCB公式サイト経由のみ対象。モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 5.50%

交換可能マイル ANAマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

JALマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限15,000ポイント)

スカイマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

ポイント備考 -

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

主婦におすすめする理由

JCBが自社で発行する「JCBオリジナルシリーズ」の1つであるクレジットカードです。申込可能年齢が18歳~39歳までに設定されていますが、年会費が無料である上に、基本のポイント還元率がJCB一般カードの2倍(利用額1,000円(税込)につき2ポイント(OkiDokiポイント)になっていることから、根強い人気を誇ります。

なお、基本的には「JCB CARD W」と同じですが「JCB CARD W plus L」は

- ファッション、グルメの情報配信サービス

- 女性疾患、犯罪被害など「女性ならではのトラブル」に照準をあてた保険の案内

など、どちらかといえば女性をターゲットにした特典が多く設けられているのが違いと考えましょう。

| ポイント還元率(基本) | 利用額の1.0% |

|---|---|

| ポイント還元率(優待店、優待サービス利用時) | セブン-イレブン:利用額1,000円(税込)につき4ポイント(利用額の2.0%) Amazon.co.jp:利用額1,000円(税込)につき4ポイント(利用額の2.0%) スターバックス:利用額1,000円(税込)につき10ポイント(利用額の5.0%) |

このカードでは「JCBオリジナルシリーズパートナー」と言って、JCBが提携を行っている店舗で利用すると、ポイントがアップするプログラムに参加できます。子どもとのお出かけや日常生活の買い物に便利な店舗やサービスも含まれるので、有効活用しましょう。

| セブン-イレブン | 利用額1,000円(税込)につき4ポイント |

|---|---|

| Amazon.co.jp | 利用額1,000円(税込)につき4ポイント |

| 出光昭和シェル | 利用額1,000円(税込)につき3ポイント |

| スターバックス | 利用額1,000円(税込)につき10ポイント |

| ドミノピザ | 利用額1,000円(税込)につき4ポイント |

| キッザニア | 利用額1,000円(税込)につき6ポイント |

子どもとのお出かけにうれしい特典が受けられるクレジットカード

1.ディズニー★JCBカード 一般カード

[disney-jcb-sum-mini]

| 特典が受けられる施設 | 東京ディズニーリゾート(ディズニーランド、ディズニーシー) |

|---|---|

| 特典の一例 | 東京ディズニーリゾート内の会員限定イベントへの招待(抽選) カード利用によるポイントを入場券(パークチケット)に交換可能 |

主婦におすすめするクレジットカードの特徴

日本における大規模なテーマパークのはしりとして、今も根強い人気を誇る東京ディズニーリゾート。その公式クレジットカードとして、JCBとウォルト・ディズニージャパンが提携して発行しています。

本来、JCBのクレジットカードであれば、利用に応じてOkiDokiポイントが貯まりますが、このカードの場合はディズニーポイントが貯まります。ディズニーポイントは

- 東京ディズニーリゾート園内での商品の購入、レストラン利用時の支払い

- ディズニーストアでの支払い

- 東京ディズニーリゾート入場券(パークチケット)をはじめとしたディズニー関連の商品への交換

などに利用可能です。

| 特典が受けられる施設 | 東京ディズニーリゾート(ディズニーランド、ディズニーシー) |

|---|---|

| 特典の一例 | 東京ディズニーリゾート内の会員限定イベントへの招待(抽選) カード利用によるポイントを入場券(パークチケット)に交換可能 |

東京ディズニーリゾートの公式クレジットカードである性質上

- 会員限定のキャラクターグリーティング(一緒に写真を撮るイベント)

- 会員限定のイベントへの招待

など「会員ならではの特典」が充実しているのも、このカードの特徴です。例えば、過去にはこんなイベントが開催されていました。

新施設オープン記念プレビュー

東京ディズニーリゾートの新施設のオープンに伴い、一般公開より前に、カード会員を招待するイベントも企画されていました。

出典:440名様ご招待!東京ディズニーランド新施設オープン記念プレビューご招待キャンペーン|特典|ディズニー・カードクラブ|ディズニー公式

カード会員限定!ディズニー・オン・アイス日本公演35周年記念 チケット特別販売

ディズニーのキャラクターとプロスケーターがコラボレーションするイベント「ディズニー・オン・アイス」のチケットの特別販売も、カード会員向けに定期的に行われているようです。

出典:カード会員限定!ディズニー・オン・アイス日本公演35周年記念 チケット特別販売|特典|ディズニー・カードクラブ|ディズニー公式

2.イオンカード(ミニオンズ)

イオンカード(ミニオンズ)

カード分類 一般カード

国際ブランド VISA、Mastercard®

申込方法 -

発行スピード 即日発行

即時(最短5分)発行受付時間:~21:30まで

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 50万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.00%

交換可能マイル JALマイル(1ポイント=0.5マイル、1,000ポイント以上500ポイント単位)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 50万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

| 特典が受けられる施設 | ユニバーサル・スタジオ・ジャパン |

|---|---|

| 特典の一例 | ユニバーサル・スタジオ・ジャパン内での利用の場合は、ポイント10倍 カード利用によるポイントを入場券(スタジオ・パス)に交換可能 |

主婦におすすめする理由

ちょこまかとした動きがかわいいミニオンズがあしらわれたカードで、イオンカードが発行しています。なお、イオンカードの親会社であるイオン銀行はユニバーサル・スタジオ・ジャパンのコーポレート・マーケティング・パートナーズも務める会社です。

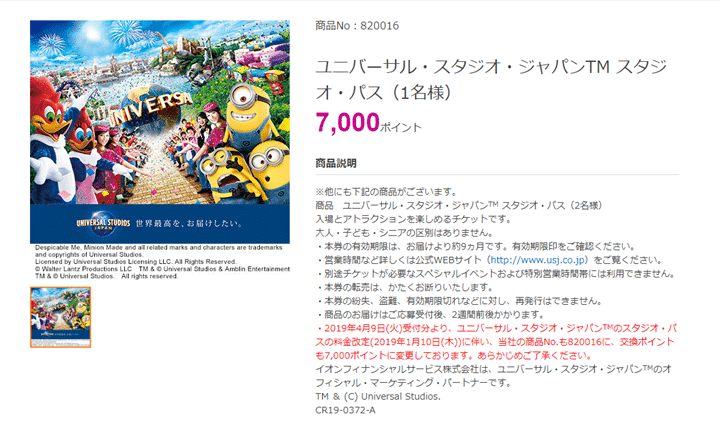

本来、イオンカードは利用額200円(税込)ごとに1ポイント(ときめきポイント)が貯まるカードです。しかし、イオンカード(ミニオンズ)に限っては、ユニバーサル・スタジオ・ジャパン園内で利用した場合200円(税込)ごとに10ポイントが付与されます。

出典:ユニバーサル・スタジオ・ジャパンTM スタジオ・パス(1名様)

上の画像にあるように、1人につき7,000ポイント必要になります。

| 特典が受けられる施設 | ユニバーサル・スタジオ・ジャパン |

|---|---|

| 特典の一例 | ユニバーサル・スタジオ・ジャパン内での利用の場合は、ポイント10倍 カード利用によるポイントを入場券(スタジオ・パス)に交換可能 |

イオンカードの1つであるため、ユニバーサル・スタジオ・ジャパンやミニオンズに関連した特典以外のメリットも受けられるカードです。

- お客さま感謝デー:毎月20日、30日にイオン系列の商業施設で利用した場合、5%割引が受けられる

- イオンシネマ優待:毎年50枚まで、イオンシネマの鑑賞券を1,000円で購入できる

3.ハローキティカード

| 特典が受けられる施設 | サンリオピューロランド、ハーモニーランド |

|---|---|

| 特典の一例 | サンリオピューロランド、ハーモニーランド来場時の優待 誕生日月のバースデーカードの贈呈 カード利用によるポイントをサンリオピューロランド、ハーモニーランドの入場券に交換可能 |

主婦におすすめする理由

日本を代表するキャラクターとして、全世界でも認知されているハローキティ。そのハローキティを冠したクレジットカードです。

名前の通り、ハローキティカードの特徴は

です。

サンリオピューロランド、ハーモニーランドに関しては

- 来場時に優待が受けられる(ただし、内容は時期により変更があるので利用明細を確認すること)

- クレジットカードの利用により貯まったポイントをパスポートに交換できる

などの特典が設けられています。

| ハーモニーランドパスポート | 1,000ポイント |

|---|---|

| サンリオピューロランド 商品購入・レストラン利用券 | 1,000ポイント |

| サンリオピューロランドパスポート | 2,000ポイント |

| ハーモニーランド年間パスポート | 5,700ポイント |

| サンリオピューロランド年間パスポート | 大人10,000ポイント、小人8.000ポイント |

なお、原則として利用額200円につき1ポイント(わくわくポイント)が貯まります。つまり、サンリオピューロランドのパスポートを1枚手に入れるなら

利用すればいい計算になるのです。

| 特典が受けられる施設 | サンリオピューロランド、ハーモニーランド |

|---|---|

| 特典の一例 | サンリオピューロランド、ハーモニーランド来場時の優待 誕生日月のバースデーカードの贈呈 カード利用によるポイントをサンリオピューロランド、ハーモニーランドの入場券に交換可能 |

主婦は主婦でも「キティちゃんが大好き」という人に特におすすめします。サンリオピューロランドやハーモニーランドに関連する特典以外にも、このカードの利用により交換できる特典の中には「他では手に入らないキティグッズ」がたくさんあるためです。

出典:ハローキティカード | クレジットカードならセディナ[Cedyna]

出典:ハローキティカード | クレジットカードならセディナ[Cedyna]

もちろん、わくわくポイントは、キティグッズ以外にも

- 提携ポイント(nanacoポイントなど)

- ギフトカード

- 各種商品

へ交換が可能です。

4.ベネッセ・イオンカード(WAON一体型)

主婦におすすめする理由

ベネッセ・イオンカード(WAON一体型)は、通信講座「進研ゼミ」で有名なベネッセ・コーポレーションとイオンカードが提携して発行しているクレジットカードです。

ベネッセ・イオンカード(WAON一体型)では、カード会員向けの優待プログラム「ベネッセ・クラブオフ」が利用できます。

ごく一部ですが、ベネッセ・クラブオフで利用できる施設と優待内容を紹介します。

富士急ハイランド

出典:富士急ハイランド – Benesseクラブオフ(ベネッセ、Club Off)会員特典・優待サービス

フリーパス(入場料+乗り物利用券)を優待価格で購入できます。

| 大人(18歳以上) | 6,200円 → 6,000円 |

|---|---|

| 中高生(12歳~17歳) | 5,700円 → 5,500円 |

| 小学生(7歳~11歳) | 4,500円 → 4,300円 |

| 幼児(1歳~6歳) | 2,100円 → 2,000円 |

| シニア(65歳以上) | 2,100円 → 2,000円 |

東武動物公園

出典:東武動物公園 – Benesseクラブオフ(ベネッセ、Club Off)会員特典・優待サービス

入場券、ワンデーパスを優待価格で購入できます。

| 中学生以上 | 1,700円 → 1,400円 |

|---|---|

| 3歳~小学生 | 700円 → 500円 |

| ワンデーパス 中学生以上 | 4,800円 → 3,800円 |

| 3歳~小学生 | 3,700円 → 2,900円 |

| 特典が受けられる施設 | 優待プログラム「ベネッセ・クラブオフ」の加盟施設 |

|---|---|

| 特典の一例 | 富士急ハイランド(遊園地):1日フリーパス大人6,200円 → 6,000円

東武動物公園(遊園地、動物園):1日フリーパス中学生以上4,800円 → 3,500円 富士サファリパーク:入場券高校生以上 2,700円 → 2,400円 |

主婦におすすめする理由

ベネッセ・イオンカード(WAON一体型)は、すでに紹介した3つのカードと違い「特定の場所の優待に特化したカード」ではありません。しかし、遊園地や動物園など様々な施設での優待がまんべんなく受けられるのが強みでしょう。

また、イオンカードの1種であるため「お客さま感謝デー」など、イオン系列の商業施設でも優待を受けることが可能です。普段の生活もお出かけも楽しみたい主婦におすすめします。

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT