というのは、誰でも思うことかもしれません。もちろん、プラチナカードであっても「自分が納得して使えているか」を重視してほしいところです。そこで今回は、プラチナカードでがっかりしないよう、最低限これだけはチェックすべきという条件について解説しましょう。

プラチナカード選びで最も大事な2つのこと

本題に入るまえに、プラチナカード選びで大事な

- 自分の求めるものを備えているか

- 自分が審査に通りそうか

の2点について解説しましょう。

1.自分の求めるものを備えているか

例えば

と思う人がいたとしましょう。そんな人が空港ラウンジが利用できないプラチナカードを選んでもどうしようもありません。

と、プラチナカード自体に不満を抱いてしまうことも十分に考えられます。そのためには、自分が求めるものが何かを知り、しっかりと欲求を満足させてくれるプラチナカードを選ぶのが大事になってきます。

2.自分が審査に通りそうか

昔に比べるとだいぶ敷居が下がってきたとはいえ、一般カードやゴールドカードと比べると、プラチナカードの審査はかなり厳しいです。どのプラチナカードを選ぶかにもよりますが、審査が厳しいものになると、年収が1,000万円を超えていても落ちてしまうのはめずらしくありません。一方で、審査が厳しくないものであれば、年収が500万円程度でも大丈夫なこともあるのです。

結局のところ、プラチナカードの審査を含め、クレジットカードの審査に通るか通らないかは、申し込んだ人のその時の状況や、クレジットカード会社の経営戦略にも左右される部分があるので、一概に「こういう人なら通る」「こういう人は難しい」という線引きはできないでしょう。しかし、大まかな傾向であればつかめるので、その傾向をもとに、自分が審査に通りそうかどうかを見極めましょう。

プラチナカードでがっかりしないためにチェックすべきことは?

ここまでの内容を踏まえ、プラチナカードでがっかりしないためにチェックすべきポイントとして

- どんなサービスが付帯しているか

- どの国際ブランドが付帯しているか

- 年会費はどのくらいか

- 審査難易度はどのくらいか

の4つについて解説しましょう。

1.どんなサービスが付帯しているか

最初にチェックすべきなのは、そのプラチナカードにどんなサービスが付帯しているのかを確認することです。

コンシェルジュサービスの有無は1つの基準になる

プラチナカードのサービスの1つとして挙げられるのは、コンシェルジュサービスです。簡単に言うと、専用の電話番号に電話をかければ、ホテル・航空券の手配やゴルフ場の予約、クレジットカードの盗難・紛失の際の事故対応などもやってくれるサービスを指します。

最近ではコンシェルジュサービスが付いていても年会費が2万円台というプラチナカードもたくさんあります。「プラチナカードならでは!」ということがしてみたい人は、コンシェルジュサービスが付いているかどうかを1つの基準にして選ぶといいでしょう。

海外旅行傷害保険の最高補償額は1億円の場合が多い

海外旅行傷害保険が付帯しているクレジットカード自体は珍しくありません。しかし、プラチナカードの場合、最高補償額が5,000万円~1億円以上と極めて高いケースが多いのが特徴の1つとも言えるでしょう。

出張や旅行などで海外に行く機会が多くなってきたということでプラチナカードを作るなら

- 海外旅行傷害保険の最高補償額はいくらか

- 航空機遅延費用に関する補償はあるか

- 家族特約により家族も補償が受けられるか

を1つの基準にして選んでみましょう。

ホテル、レストランでの優待がついているなら活用しよう

プラチナカードの場合、ホテルやレストランに関連した優待がついているのも珍しくありません。旅行や食べることが好きなら、プラチナカードの特典を利用すると、よりお得に楽しめます。必須ではありませんが、選ぶ際の1つの基準にしてみるといいかもしれません。

海外出張・旅行が多いなら空港ラウンジは必須

海外旅行や出張に行く機会が多いなら、国内の空港ラウンジはもちろん、海外の空港ラウンジも利用できたほうがいいでしょう。プラチナカードの多くは、空港ラウンジ共通利用サービスの「プライオリティ・パス」に無料で入会できます。

自分が作ろうとしているプラチナカードに、プライオリティ・パスがついているかどうかは、事前に確認しておきましょう。

2.どの国際ブランドが付帯しているか

プラチナカードと一口に言っても、どの国際ブランドが付帯しているかによっても、支払い手段としての使いやすさが変わってきます。

どこでも使いたいならVisa、Mastercardを

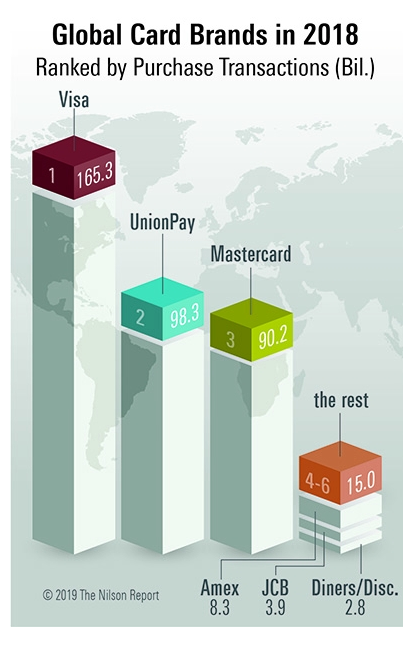

出典:Card and Mobile Payment Industry Statistics | The Nilson Report Archive of Charts & Graphs

こちらは、クレジットカードを中心としたキャッシュレス決済の業界紙「ザ・ニルソン・レポート」がまとめた、2018年の取引額ベースの国際ブランドの世界シェアを表したグラフです。

2位につけているUnion Payは中国国内の決済インフラの整備を目的にして発足した国際ブランドであるという特殊な事情があります。そこで、それ以外のブランドで考えると、

VisaとMastercardが2強で、残りのAmerican Express、Diners、JCB、Discoverは大きく引き離されているというのが実情です。

当然、VisaとMastercardは、残りの国際ブランドに比べると、幅広い地域で普及していることが考えられるため

という人なら、VisaかMastercardが付帯したプラチナカードを第一選択肢にするといいでしょう。

三井住友カード プラチナ

カード分類 プラチナカード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 55,000円(税込)

年会費備考 -

ショッピング総利用枠(上限)

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 7%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ポイント特約店 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元。※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ポイント備考 ■「マイ・ペイすリボ」登録+利用

「マイ・ペイすリボ」でリボ払い手数料の請求がある月は、通常+1ポイント加算。

■月間利用ボーナス

・合計金額5万円(税込)以上利用で100ポイント

・合計金額10万円(税込)以上利用で200ポイント

以降5万円ごとに200ポイント付与

ETCカード年会費(税込) 0円

電子マネーチャージ iD(専用)利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

[bizcard_luxurycard_blackcard-sum-mini]

ステータス重視ならAmex、JCBを

一方

というように、日本人観光客の多い国・都市でしかプラチナカードを使わないのであれば、さほど気にする必要はありません。

アメリカン・エキスプレス・プラチナ・カード

| カード分類 | プラチナカード |

| 国際ブランド | AMEX(アメックス) |

| 申込方法 | 郵送申込み |

| 発行スピード | 通常1~3週間 |

| 年会費(税込) | 143,000円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | 一律の利用制限なし |

| ポイント還元率(下限) | 1.00% |

| ポイント還元率(上限) | 1.00% |

| 交換可能マイル | ANAマイル(1ポイント=1マイル) スカイマイル(1ポイント=0.8マイル) |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | 楽天Edy |

| 海外旅行傷害保険/死亡後遺障害(最大) | 10,000万円(自動付帯:5,000万円) |

| 国内旅行傷害保険/死亡後遺障害(最大) | 10,000万円 |

| ショッピング保険/国内利用(最大) | 500万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 100%(1/1) | 100万円 | 30万円 | 14.0日 | 5.0 |

JCBプラチナ

カード分類 プラチナカード

国際ブランド JCB

申込方法 -

発行スピード 即日発行

※モバイル即時入会サービスはJCB公式サイト経由のみ対象。モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

年会費(税込) 27,500円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル ANAマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

JALマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限15,000ポイント)

スカイマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

ポイント備考 ※最大還元率はJCB PREMOに交換した場合

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay、Apple Pay、Google Pay

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(利用付帯:10,000万円)、家族特約1,000万円(利用付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(利用付帯:10,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

サブカードはVisaかMastercardで、ポイント還元率がいいものを

プラチナカードの国際ブランドがどこであるかにも関わらず、意識してほしいことがあります。それは「クレジットカードはいきなり使えなくなる」こともあるということです。

というように、その店で扱っていない国際ブランドであるケースもあるし

というように、店側の端末か、クレジットカード自体に問題があるケースももちろん考えられるのです。

このような不測の事態に備えるためにも、特に海外に行く場合は、サブカードを必ず持っていきましょう。年会費を節約するという面からも、年会費が無料の一般カードで十分です。国際ブランドはVisaかMastercardで、できればポイント還元率が高いもの(1.0%以上なら理想)を選ぶといいでしょう。

Orico Card THE POINT

| カード分類 | 一般カード |

| 国際ブランド | Mastercard®、JCB |

| 申込方法 | - |

| 発行スピード | 最短8営業日 |

| 年会費(税込) | 0円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | 300万円 |

| ポイント還元率(下限) | 1.00% |

| ポイント還元率(上限) | 2.00% |

| 交換可能マイル | ANAマイル(1ポイント=0.6マイル) JALマイル(1ポイント=0.5マイル) |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | iD利用、QUICPay利用、楽天Edy |

| 海外旅行傷害保険/死亡後遺障害(最大) | - |

| 国内旅行傷害保険/死亡後遺障害(最大) | - |

| ショッピング保険/国内利用(最大) | - |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 98%(41/42) | 44万円 | 20万円 | 11.0日 | 3.8 |

リクルートカード

| カード分類 | 一般カード |

| 国際ブランド | VISA、Mastercard®、JCB |

| 申込方法 | Web申込み |

| 発行スピード | - |

| 年会費(税込) | 0円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | - |

| ポイント還元率(下限) | 1.20% |

| ポイント還元率(上限) | 3.20% |

| 交換可能マイル | - |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | 楽天Edy、Suica |

| 海外旅行傷害保険/死亡後遺障害(最大) | 2,000万円 |

| 国内旅行傷害保険/死亡後遺障害(最大) | 2,000万円 |

| ショッピング保険/国内利用(最大) | 200万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 80%(4/5) | 46万円 | 4万円 | 8.2日 | 3.8 |

3.年会費はどのくらいか

プラチナカードを含め、クレジットカード選びで重要な要素になるのが「年会費」です。

「自分が払い続けて問題がないか」を基準にしよう

一部の例外を除き、プラチナカードの年会費は総じて高めです。2万円台~3万円台なら比較的リーズナブルなほうで、高いものだと10万円を超えることも珍しくありません。もちろん、1度きりなら払える人も多いはずですが、クレジットカードの場合、解約するまでは年会費を払い続ける必要があります。1つの基準として「自分が払い続けて問題がないか」を考えてみましょう。もちろん、自分は問題がないと思っていたとしても、家族に「ちょっと高すぎない?」と聞かれたら、なぜそう思うのかを聞いてみましょう。

あまりに安すぎる場合、サービスの少なさにがっかりすることも

具体名こそ出しませんが、プラチナカードの中には、年会費が安い代わりに、プラチナカードで用意されている一般的なサービスが受けられないものがあります。たとえば

- コンシェルジュが付いていない

- 海外空港ラウンジが利用できない

- 海外旅行傷害保険の最高補償額が低い

などです。クレジットカードの年会費は、付帯しているサービスの質と量にほぼ比例すると考えましょう。付帯しているサービスが多ければ多いほど、会員からも相応の金額を会費として集めないと採算は取れないのです。

4.審査難易度はどのくらいか

プラチナカードを作る際は、審査難易度についても気を配りましょう。

プロパーカードはステータス性抜群だが審査が厳しい

クレジットカードを「どんな会社が発行しているのか」によって区分すると、プロパーカードと提携カードに分かれます。

- プロパーカード:国際ブランドを運営する会社が自前で発行するクレジットカードのこと。

- 提携カード :国際ブランドを運営する会社と外部の企業が提携して発行するクレジットカードのこと。

なお、2020年10月現在、VisaやMastercardは、日本国内でプロパーカードを発行していません。しかし、実際は

- その国(例:日本)で初めてその国際ブランドが付帯したクレジットカードを発行した会社が手掛けるクレジットカード

- 国際ブランドの運営会社が定める上級会員資格の使用を許可されたクレジットカード会社が手掛けるクレジットカード

が、プロパーカードに近い扱いをされていることも覚えておきましょう。たとえば、日本の場合は

- その国(例:日本)で初めてその国際ブランドが付帯したクレジットカードを発行した会社が手掛けるクレジットカード:三井住友カード

- 国際ブランドの運営会社が定める上級会員資格の使用を許可されたクレジットカード会社が手掛けるクレジットカード:ラグジュアリーカード

がこれに該当します。

プロパーカードの場合

- 収益の柱がクレジットカード加盟店および会員から徴収する手数料であること

- ブランドイメージを保ち、希少性を高めること

などの理由から、審査が厳しくなる傾向があります。

このような背景があるため、審査に通れば周囲から一目置かれるのも事実です。

提携カードはステータス性が劣るが比較的持ちやすい

一方、提携カードの場合、これとはやや事情が異なります。提携カードはあくまでも「提携先の商品、サービスの購買につなげる」という目的において発行されるものです。そのため、経営上、許容される範囲内で会員を増やし、できる限り多くの人にクレジットカードを使ってもらうという経営判断がなされるのも珍しくありません。

年収の高さ=審査通過率の高さではない点に注意しよう

プラチナカードも含め、クレジットカードの審査においては年収が高いほうが審査においては有利なのも事実です。しかし、年収が高かったとしても

- 過去にクレジットカードやローンでトラブルを起こしている

- フリーランス、芸能人、スポーツ選手、独立したてなどの理由で収入が不安定である

などの理由で、審査に通らないこともありえます。逆に、これらの人より年収が低かったとしても

- 医師、弁護士、税理士など高度な専門的知識が必要な職業についている

- 地方公務員、国家公務員である

- 一部上場企業、もしくはそれに準ずる規模の会社に勤務している

- 起業してから相当な年収が経過している(10年以上)

など、長期にわたって安定継続した収入が得られるという合理的な根拠があれば、審査においてはやはり有利なのです。

「延滞・滞納は厳禁」の原則を守ろう

例えプラチナカードであっても、クレジットカードの審査に通るために注意すべきことは、一般カードやゴールドカードであってもさほど変わりません。

延滞・滞納は厳禁

クレジットカードを使い続ける上で最もやってはいけないのは、延滞・滞納をすることです。特に、長期間(61日以上)にわたり延滞・滞納を繰り返していた場合は、個人信用情報に異動情報として登録されてしまいます。こうなると、プラチナカードを作るどころか、クレジットカードそのものが使えないという事態に発展してしまうため、注意が必要です。

また、長期間でなかったとしても、延滞・滞納はやめましょう。プラチナカードを含め、クレジットカードはあくまで「クレジットカード会社が、その人の支払能力を見極めたうえで、貸与=貸出をしているもの」です。

なお、強制解約になった場合も、個人信用情報に異動情報として登録されてしまいます。新しく別のクレジットカードを作ろうと思っても審査には通らないし、それまでに使ってきた別のクレジットカードについても、強制解約処分が下ってしまうので気を付けましょう。

楽天カード

楽天カード

三井住友カード

三井住友カード