プラチナカードには様々な特典が付いています。しかし、特典があったところで、ちゃんと活用できなければどうしようもありません。そこで今回は、プラチナカードの特典を活用するために押さえるべきポイントを、わかりやすく解説しましょう。

プラチナカードの7大特典とは

プラチナカードに付帯している特典として比較的一般的な

- 国内空港ラウンジ

- 海外空港ラウンジ

- 海外・国内旅行傷害保険

- その他の海外旅行関連のサービス

- 各種保険

- ホテル、レストランの優待

- コンシェルジュサービス

について、まずは「一体どんなものか」を知っておきましょう。

1.国内空港ラウンジ

ゴールドカードと同様、国内各地の空港の提携ラウンジを利用することが可能です。

2.海外空港ラウンジ

日本の会社が発行するプラチナカードの中には、空港ラウンジ共通利用サービスの「プライオリティ・パス」の会員資格(プレステージ会員)が付与されるものがあります。また、一部のプラチナカードの場合は、プライオリティ・パスの対象となるラウンジのほかに、航空会社のラウンジも利用することが可能です。

3.海外・国内旅行傷害保険

海外旅行もしくは国内旅行中に病気・ケガをしたり、ケガが原因で万が一のことになってしまったりした場合に保険金が受け取れます。一般カードやゴールドカードにも付帯している特典ですが、プラチナカードの場合は、最高補償額がかなり高いのが1つの特徴です。

4.その他の海外旅行関連のサービス

- 空港手荷物宅配サービス

- 空港手荷物預かりサービス

- 海外Wi-Fiレンタルサービス

- 海外レンタカー予約代行

- 海外ゴルフ場予約代行

など、海外への旅行・出張に行く際のサービスや、実際に現地に行った後に利用できるサービスが付帯しています。

5.各種保険

- お買いもの保険(動産総合保険)

- 個人賠償責任保険

など、海外・国内旅行傷害保険以外の保険が付帯しているプラチナカードは珍しくありません。

6.ホテル、レストランの優待

- レストランでのコース料理1人分無料サービス

- ホテルの部屋の無料アップグレード

- 対象となるホテルの無料宿泊券の贈呈

など、ホテル、レストランに関連した特典も、プラチナカードだからこそ受けられるものです。

7.コンシェルジュサービス

専用の電話番号に連絡をすると、専任スタッフ(コンシェルジュ)が

- ホテル、レストランの予約

- プレゼントの相談、手配

- クレジットカードに関する案内

- その他トラブル対応

などの相談に応じ、必要な手続きを行ってくれるサービスのことです。年会費が格安のプラチナカードだと付帯していないこともありますが、年会費として2~3万円程度出せれば、ちゃんと利用できるプラチナカードを見つけられます。

1.国内空港ラウンジを活用するためのコツ

プラチナカードの特典として国内空港ラウンジを利用したい場合にチェックすべきポイントとして

- どこの空港のどのラウンジが使えるかを確認する

- 同伴者がいた場合の料金を確認する

の2つを確認するようにしましょう。

1.どこの空港のどのラウンジが使えるかを確認する

例え、国内空港ラウンジが利用できるプラチナカードがあったとしても

というように、自分の利用する空港に利用できるラウンジがなければ「宝の持ち腐れ」です。出張や旅行などで空港を利用する予定ができたら、まずは利用できるラウンジがあるかどうかを確認しておきましょう。

たとえば「三井住友カード プラチナ」の場合、以下のラウンジが利用可能です。

| 空港名 | ラウンジ名 |

|---|---|

| 旭川空港 | LOUNGE 大雪『TAISETSU』 |

| 新千歳空港 | スーパーラウンジ/North Lounge |

| 函館空港 | ビジネスラウンジ A Spring |

| 青森空港 | エアポートラウンジ |

| 秋田空港 | ロイヤルスカイ |

| 仙台国際空港 | ビジネスラウンジEAST SIDE |

| 新潟空港 | エアリウムラウンジ |

| 富山空港 | ラウンジ らいちょう |

| 成田国際空港 | IASS EXECUTIVE LOUNGE 1/IASS EXECUTIVE LOUNGE 2 |

| 羽田空港 | エアポートラウンジ/POWER LOUNGE/SKY LOUNGE/SKY LOUNGE ANNEX |

| 富士山静岡空港 | YOUR LOUNGE |

| 中部国際空港 | プレミアムラウンジセントレア |

| 小松空港 | スカイラウンジ白山 |

| 伊丹空港 | ラウンジオーサカ |

| 関西国際空港 | カードメンバーズラウンジ 六甲・金剛・比叡/アネックス六甲 |

| 神戸空港 | ラウンジ神戸 |

| 岡山空港 | ラウンジ マスカット |

| 広島空港 | ビジネスラウンジ もみじ |

| 米子空港 | ラウンジ DAISEN |

| 出雲縁結び空港 | エアポートラウンジ |

| 山口宇部空港 | ラウンジきらら |

| 徳島空港 | エアポートラウンジ ヴォルティス |

| 高松空港 | ラウンジ讃岐 |

| 松山空港 | ビジネスラウンジ/スカイラウンジ |

| 福岡空港 | くつろぎのラウンジTIME/ラウンジTIME インターナショナル |

| 北九州空港 | ラウンジひまわり |

| 長崎空港 | ビジネスラウンジ アザレア |

| 大分空港 | ラウンジ くにさき |

| 熊本空港 | ラウンジ「ASO」 |

| 鹿児島空港 | スカイラウンジ菜の花 |

| 那覇空港 | ラウンジ 華 ~hana~ |

| ダニエル・K・イノウエ国際空港 | IASS HAWAII LOUNGE |

2.同伴者がいた場合の料金を確認する

例え、自分が持っているプラチナカードで利用できるラウンジであったとしても、同伴者がそのまま利用できるとは限りません。

- 一定の範囲内で無料

- 利用できるが、入場料がかかる

- 同伴者の利用自体が不可

というように、細かい条件が付されているケースがあるので、必ず確認しましょう。同伴者が家族カードを持っている場合の扱いについても、同行する予定がある場合は確認するのがおすすめです。

2.海外空港ラウンジを活用するためのコツ

プラチナカードの場合、海外空港ラウンジが利用できます。活用するための注意点として

- どこの空港のどのラウンジが使えるかを確認する

- 同伴者がいた場合の料金を確認する

- 航空会社のラウンジを使いたい場合はアメックスプラチナかダイナースを検討する

の3つについて解説しましょう。

1.どこの空港のどのラウンジが使えるかを確認する

日本の会社が発行するプラチナカードで主流となっている特典の1つが、プライオリティ・パスです。

出典:世界に広がるラウンジ・ネットワーク | プライオリティ・パス

これは簡単に言うと、全世界の空港のラウンジ共通利用サービスで、会員形態には以下の3つがあります。

プラチナカードの特典として付いてくる場合、会員本人であれば使い放題の「プレステージ会員」の資格が付与されると考えましょう。そして、プライオリティ・パスを利用して国内外の空港ラウンジを利用する場合、プライオリティ・パスの公式ホームページから対象となるラウンジを検索することが可能です。

2.同伴者がいた場合の料金を確認する

プライオリティ・パスの対象となるラウンジを利用する場合は、同伴者がいた場合の料金を確認しておきましょう。

- 所定の人数までなら追加料金なし

- 1名につき追加料金(32ドルがかかる)

など、ラウンジによって扱いが微妙に異なるので注意が必要です。

出典:JFK-KAL-Business-Class-Lounge

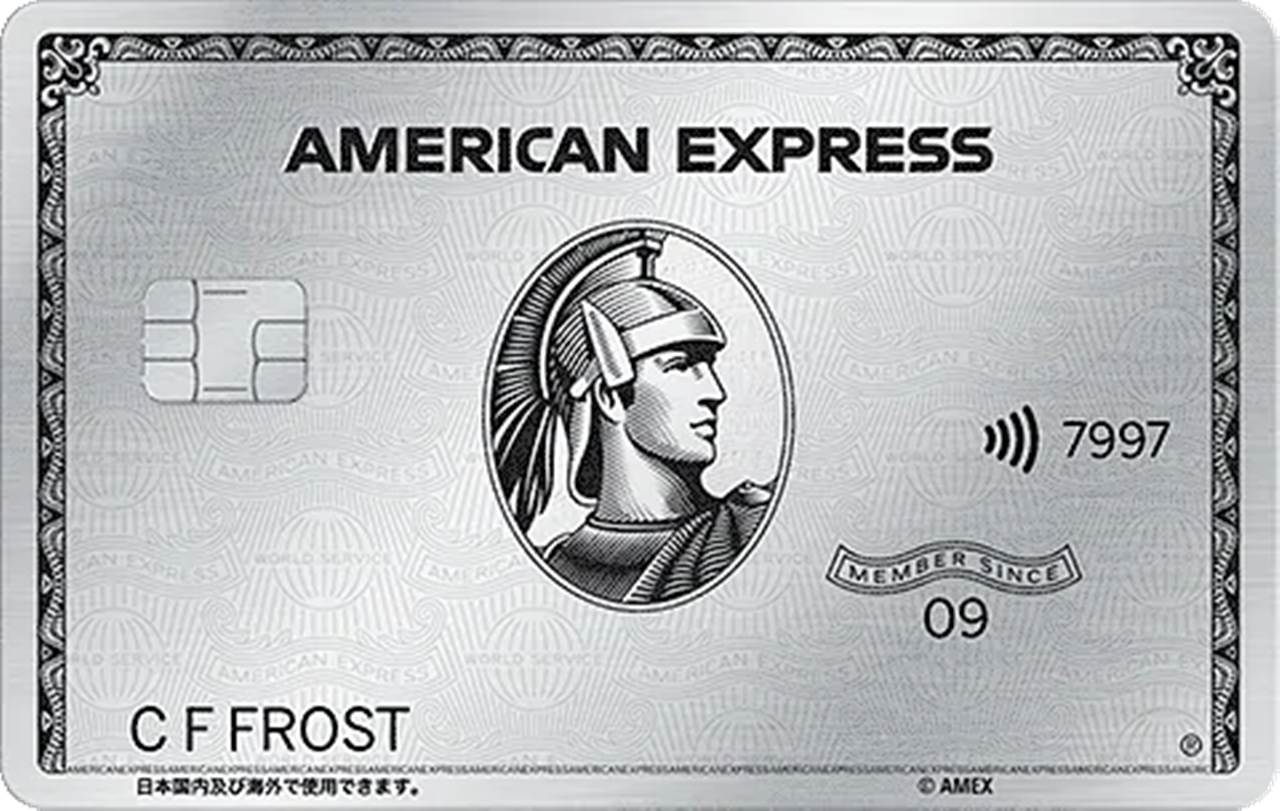

3.航空会社のラウンジを使いたい場合はアメックスプラチナかダイナースを検討する

プライオリティ・パスでも、利用できるラウンジはかなり多いですが、航空会社のラウンジは一部しか利用できません。また、日本の場合は羽田空港に対応しているラウンジがないなど、利用する予定の空港によっては使えるラウンジを探せないことをもあり得ます。まんべんなく、どこの空港でもラウンジを利用できるようにしておきたい場合は、アメリカン・エキスプレス・プラチナ・カードを選びましょう。

出典:アメリカン・エキスプレス・グローバル・ラウンジ・コレクション

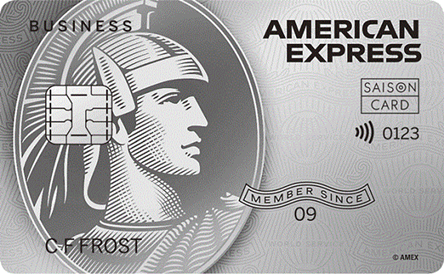

アメリカン・エキスプレス・プラチナ・カード

カード分類 プラチナカード

国際ブランド AMEX(アメックス)

申込方法 郵送申込み

発行スピード 通常1~3週間

年会費(税込) 143,000円

年会費備考 -

ショッピング総利用枠(上限) 一律の利用制限なし

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=1マイル)

スカイマイル(1ポイント=0.8マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(1/1) 100万円 30万円 14.0日 5.0

ダイナースクラブカード

カード分類 ゴールドカード

国際ブランド Diners

申込方法 -

発行スピード 通常2~3週間

年会費(税込) 24,200円

年会費備考 -

ショッピング総利用枠(上限) 一律の利用制限なし

ポイント還元率(下限) 0.40%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=1マイル、1,000ポイント以上、年間交換上限40,000ポイント、ダイナースグローバルマイレージ参加費年間6,600円)

JALマイル(1ポイント=0.4マイル、2,500ポイント以上、交換上限なし、ダイナースグローバルマイレージ参加費年間6,600円)

スカイマイル(2ポイント=1マイル、2,000ポイント以上、年間交換上限140,000ポイント、ダイナースグローバルマイレージ参加費年間6,600円)

マイレージプラス(2ポイント=1マイル、2,000ポイント以上、年間交換上限120,000ポイント、ダイナースグローバルマイレージ参加費年間6,600円)

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

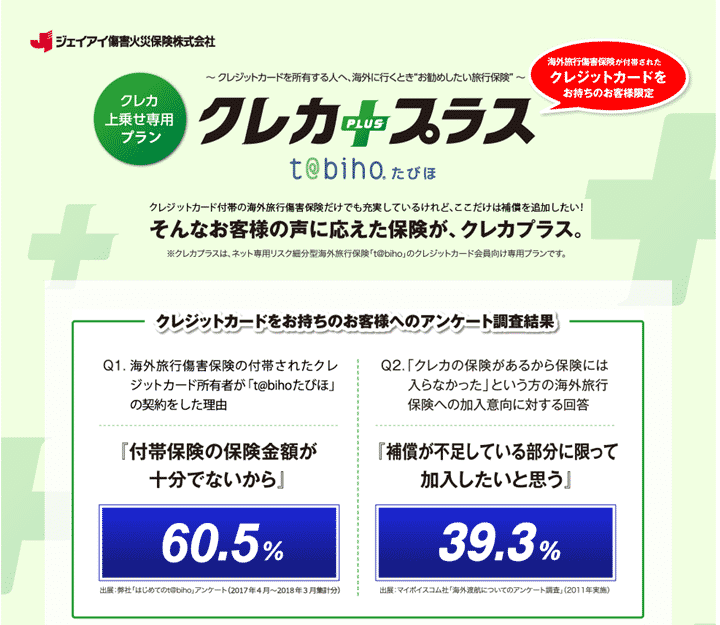

3.海外・国内旅行傷害保険

プラチナカードに限らず、近年はさまざまなクレジットカードに海外・国内旅行傷害保険が付帯しています。しかし、内容を正しく知ってこそ、本当に役に立つものです。

1.最高補償額と利用条件を確認する

プラチナカードも含め、クレジットカードについている海外・国内旅行傷害保険を使いたい場合は

- 自動付帯なのか利用付帯なのか確認する

- 最高補償額がいくらなのかを確認する

の2点を忘れないようにしましょう。

自動付帯と利用付帯の違いは、以下の通りです。

| 自動付帯 | そのクレジットカードの会員である限りは、自動的に補償が受けられる。 |

|---|---|

| 利用付帯 | そのクレジットカードを利用して航空券の手配をしたなど、所定の条件を満たせば自動的に補償が受けられる。 |

プラチナカードの場合「海外旅行傷害保険は自動付帯、国内旅行傷害保険は利用付帯」というパターンが多いです。また「死亡・高度障害保険金のうち、一定額は自動付帯で、残りは利用付帯」というパターンであることもあります。例えば、三井住友カード プラチナの場合、基本カード会員の海外旅行傷害保険の保障額は以下の通りです。

| 傷害死亡・後遺障害 | 最高1億円 |

|---|---|

| 傷害治療費用(1事故の限度額) | 500万円 |

| 疾病治療費用(1疾病の限度額) | 500万円 |

| 賠償責任(1事故の限度額) | 1億円 |

| 携行品損害 [自己負担:1事故3,000円] (1旅行中かつ1年間の限度額) |

100万円 |

| 救援者費用(1年間の限度額) | 1,000万円 |

三井住友カード プラチナ

カード分類 プラチナカード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 55,000円(税込)

年会費備考 -

ショッピング総利用枠(上限)

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 7%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ポイント特約店 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元。※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ポイント備考 ■「マイ・ペイすリボ」登録+利用

「マイ・ペイすリボ」でリボ払い手数料の請求がある月は、通常+1ポイント加算。

■月間利用ボーナス

・合計金額5万円(税込)以上利用で100ポイント

・合計金額10万円(税込)以上利用で200ポイント

以降5万円ごとに200ポイント付与

ETCカード年会費(税込) 0円

電子マネーチャージ iD(専用)利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

疾病死亡に備える場合は保険会社で別途申し込みを

プラチナカードも含め、クレジットカードに付帯している海外・国内旅行傷害保険の場合、万が一のことになってしまったり、重い障害が残ったりした原因が傷害=ケガであれば補償されますが、疾病=病気である場合は補償されないケースがほとんどです。

もし、万が一のことになってしまったり、働けなくなってしまったりした場合に、生活費としてまとまったお金を遺さなければいけない家族がいるならば、現地での急病に備え、保険会社が販売する海外旅行保険の申込をしましょう。

出典:クレジットカード付帯の旅行保険に追加補償、保険料も節約!

2.家族特約の「家族」は誰なのかを確認する

プラチナカードも含めたクレジットカードに付帯している海外・国内旅行傷害保険の特徴として「一定の範囲内の家族も、クレジットカードに付帯している海外・国内旅行傷害保険による補償が受けられる」という特約(家族特約)が付帯しているケースがあることが挙げられます。

家族特約の対象となる家族の範囲は、クレジットカード会社やカードの種類によってだいぶ異なるので、事前に確認しましょう。例えば、三井住友カードの場合、家族特約の対象となるのは以下の条件に当てはまる人です。

- 本会員の配偶者

- 本会員と生計を共にする同居の親族

- 本会員と生計を共にする別居の未婚の子

なお、親族とは「6親等以内の血族または3親等以内の姻族」を指します。また「生計を共にする」とあることから、いわゆる共働き世帯の場合、家族特約が利用できないケースもあることに注意してください。

| 傷害死亡・後遺障害 | 最高1,000万円 |

|---|---|

| 傷害治療費用(1事故の限度額) | 500万円 |

| 疾病治療費用(1疾病の限度額) | 500万円 |

| 賠償責任(1事故の限度額) | 1億円 |

| 携行品損害 [自己負担:1事故3,000円] (1旅行中かつ1年間の限度額) |

100万円 |

| 救援者費用 (1年間の限度額) |

1,000万円 |

3.手持ちのクレジットカードでいくらまで補償されるか確認する

プラチナカードの特典とは直接の関係はありませんが、海外・国内旅行傷害保険が付帯しているクレジットカードを複数枚持っている場合は「自分の手持ちのクレジットカードでどれだけ補償が受けられるか」を確認してみるといいでしょう。

複数枚のクレジットカードの保険を組み合わせた場合の補償額は?

複数枚のクレジットカードを持っている場合

- 死亡・高度障害保険金:海外・国内旅行傷害保険の適用が受けられるすべてのクレジットカードの補償額のうち、最も高いものが適用される。

- その他の保険金・給付金:実際にかかった金額を上限として、それぞれのクレジットカードの最高補償額に基づき按分した金額で補償が受けられる。

という扱いになります。

参照:同様の保険が付帯されているクレジットカードを複数枚持っていますが、保…

4.キャッシュレス診療に対応しているか確認する

プラチナカードも含めた多くのクレジットカードに付帯している海外旅行傷害保険は、キャッシュレス診療に対応したものが主流になっています。

簡単に言うと「窓口での自己負担をしないで診療を受けること」です。日本から海外に旅行・出張で出かけた場合、その国の公的医療保険を用いてケガ・病気の診療を受けることは基本的にできません。また、アメリカのように、そもそも全国民が平等に加入できる公的な医療保険がない国もあります。そうなった場合、本来は自己負担になります。こうなった場合、海外の医療費は、総じて日本より高いのでまとまった金額を一時的にではあるものの立て替えないといけません。

ほとんどの場合、あとで自己負担額が戻ってくるとは言え、一度に数十万円も立て替えるのは、正直、気分がいいものではないはずです。自分が滞在する都市にキャッシュレス診療に対応している医療機関があるかは、日本を発つ前に確認しておくといいでしょう。

地域によっては医療機関がないケースもあるので注意を

しかし、キャッシュレス診療のメリットをどこでも享受できるとは限らない点に、注意が必要です。日本の保険会社がキャッシュレス診療の対象として指定している医療機関は

- 大都心にある

- 日本語を話せる医師がいる、もしくは医療通訳の手配ができる

- 普段から日本人をはじめとした外国人の患者を多く受け入れている

医療機関であることがほとんどです。

4.その他の海外旅行関連のサービス

プラチナカードには

- 空港ハイヤーサービス

- 空港手荷物宅配サービス

- 空港手荷物預かりサービス

- 海外Wi-Fiレンタルサービス

など、海外旅行傷害保険以外にも、海外旅行に関連したサービスが特典として付帯しています。これらのサービスを利用する際の注意点について触れておきましょう。

1.どの空港を利用する際に使えるか確認する

プラチナカードに付帯しているこれらのサービスの特徴として「利用できる空港が限られている」ことが挙げられます。例えば、セゾンプラチナ・アメリカン・エキスプレス・カードの「空港手荷物無料宅配サービス」は

- 成田国際空港

- 羽田空港(第2・第3ターミナル)

- 中部国際空港

- 関西国際空港

の4つの空港でしか利用できません。また、同じ空港であっても、ターミナルによって利用できないケースもあるので、注意が必要です。

セゾンプラチナ・アメリカン・エキスプレス・カード

カード分類 プラチナカード

国際ブランド AMEX(アメックス)

申込方法 -

発行スピード 最短3営業日

年会費(税込) 22,000円

年会費備考 -

ショッピング総利用枠(上限) 500万円

ポイント還元率(下限) 0.75%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=3マイル、交換上限なし、交換手数料無料)

JALマイル(1ポイント=2.5マイル、交換上限なし、交換手数料無料)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円、家族特約1,000万円

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円、家族特約1,000万円

ショッピング保険/国内利用(最大) 300万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(1/1) 100万円 30万円 14.0日 5.0

2.利用の際の流れを確認する

サービスを利用する際は、クレジットカード会社が決めた流れに沿って利用しないと、優待が受けられないケースがあることに注意が必要です。例えば、先ほど紹介したセゾンプラチナ・アメリカン・エキスプレス・カードの「空港手荷物無料宅配サービス」の場合、利用の流れは以下のようになっています。

出典:空港・送迎|セゾンプラチナ・アメリカン・エキスプレス・カード

特に気を付けるべきなのは「事前予約が必須かどうか」です。事前予約をする場合も「何日前までに済ませればいいのか」など、細かい条件が定められているので、注意しましょう。

5.各種保険

プラチナカードの特徴として、海外・国内旅行傷害保険以外にも

- お買いもの保険(動産総合保険、ショッピング・プロテクション)

- 個人賠償保険

などの保険が付帯しているものがあります。これらを使いなすためのポイントについても知っておきましょう。

1.「何が」「どうなれば」補償されるかを確認する

例えばお買いもの保険の場合は

補償が受けられます。また、個人賠償責任保険の場合は

補償が受けられるというものです。

2.トラブルが起きたらすぐに連絡する

そして、保険を利用したい場合は、トラブルが起きたらすぐに連絡するのが鉄則です。実際はクレジットカード会社および提携している保険会社(引受保険会社)によっても細かい部分が異なりますが、一般的には「事故の発生の日から90日以内に請求すること」などのように、具体的な期間が設けられています。

6.ホテル、レストランの優待

プラチナカードならでは!というサービスの1つに、提携しているホテル、レストランでの優待が挙げられます。上手に活用できればとても満足度の高いサービスですが、それだけに、注意すべき点をまとめました。

1.利用上の条件、除外日は確認しよう

ホテル、レストランでの優待を利用したい場合は、利用上の条件、除外日は必ず確認しましょう。一般的に

- 特典を利用できるのは2人以上から

- 年末年始、お盆、クリスマスなどの繁忙期は利用制限がある

ことが多いです。その他、クレジットカード会社とホテル、レストランとの間で特殊な取り決めがなされているケースもあるので、事前に確認するのをおすすめします。

2.クレジットカード会社、加盟店側の都合で取り消しになることも

また、ホテル、レストランでの優待の提供は、あくまでクレジットカード会社と加盟店の間の契約に基づくものです。契約の内容をどうするかは、クレジットカード会社と加盟店が決めることであるため、人気の高い優待だったとしても、終了してしまうこともあり得ます。

ショック!

メンセレからクラブ33の取り扱いが無くなったという改悪💧

他のゴールドでもサービス充実しているものもあるから、だんだんとメリットが無くなっていくよ#jcb #theclass #ザクラス pic.twitter.com/UTyy91qZn0

— ばたちゃん🐒1103-1107-1207 (@batabatarin) March 20, 2019

おはよう🥞✨ございます。🥤✨

ディズニーランドのクラブ33は

JCB THE CLASS会員の方も利用できましたが、2019年7月利用分で最後となる⁈そうです。😮本日もよろしくお願いします。

🙇🏻♂️🤲✨ pic.twitter.com/qUnJUjYd5B— fumiken (@garmin_edge25j) June 20, 2019

3.不測の事態が起きた場合は救済措置がないか確認しよう

可能性としてはかなり低いですが、2020年に流行した新型コロナウイルス感染症のように、長期間の外出、旅行の自粛などの不測の事態が起きた場合、ホテル、レストランでの特典に関し、救済措置が設けられることもあります。

- 有効期限の延長

- テイクアウトサービスへの適用拡大

などが挙げられるので、状況に応じて利用しましょう。なお、これらの救済措置は、クレジットカード会社のホームページや郵送で告知されるのが一般的です。どうしてもわからない場合は、クレジットカード会社に連絡してみましょう。

7.コンシェルジュサービス

ホテルやレストランでの優待と同じくらい「プラチナカードならでは!」というサービスの1つに、コンシェルジュサービスが挙げられます。専用の電話番号にかけると、専任スタッフが顧客からの要望に応じて様々な対応をしてくれるサービスです。

1.電話でのやり取りが基本となる

コンシェルジュサービスを利用する際に注意したいのは、電話でのやり取りが基本になるということです。ほとんどのコンシェルジュは現場に出る前にトレーニングを積んでいるので、たとえ

というように、電話での応対が苦手な人であっても、丁寧に話を聞いて要望をくみ取ってくれようと努力してくれるはずです。しかし、それでも

としり込みしてしまう人はいるかもしれません。

メール対応可能なのはどこのコンシェルジュ?

そこで「メールで依頼をすることができ、回答もメールでしてくれるコンシェルジュ」がいるクレジットカードを調べたところ、以下の2つが該当しました。

- アメリカン・エキスプレス・プラチナ・カード

- ラグジュアリーカード/Mastercard Black Card

アメリカン・エキスプレス・プラチナ・カード

カード分類 プラチナカード

国際ブランド AMEX(アメックス)

申込方法 郵送申込み

発行スピード 通常1~3週間

年会費(税込) 143,000円

年会費備考 -

ショッピング総利用枠(上限) 一律の利用制限なし

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=1マイル)

スカイマイル(1ポイント=0.8マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(1/1) 100万円 30万円 14.0日 5.0

ラグジュアリーカード/Mastercard Black Card

カード分類 プラチナカード

国際ブランド MasterCard

申込方法 -

発行スピード 通常3週間

年会費(税込) 110,000円

年会費備考 -

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 1.25%

ポイント還元率(上限) 1.25%

交換可能マイル ANAマイル(1ポイント=3マイル)

JALマイル(1ポイント=3マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ -

海外旅行傷害保険/死亡後遺障害(最大) 12,000万円(自動付帯:12,000万円)、家族特約1,000万円(自動付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円

ショッピング保険/国内利用(最大) 300万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

また、国際ブランド・Visaの運営会社であるビザ・インターナショナルが提供するコンシェルジュサービス「Visaプラチナ・コンシェルジュ・センター(VPCC)」であれば、専用のフォームからリクエストをし、回答をメールでもらうことが可能です。2020年10月現在、以下のプラチナカードに対応しています。

- SuMi TRUST CLUB プラチナカード

- デルタ スカイマイル SuMi TRUST CLUB プラチナVisaカード

- レクサスカード

- マイレージ・プラス《セゾン》プラチナカード

- スルガプラチナカード

- エポスプラチナカード

- 七十七Visaプラチナカード

- むさしのVisaプラチナカード

- 道銀Visaプラチナカード

- 北陸Visaプラチナカード

- タカシマヤプラチナデビットカード

- 三井住友カード プラチナプリファード

- 楽天ブラックカード

- TSUBASAちばぎんVisaデビットカード プラチナ

- TSUBASAちばぎんVisaビジネスデビットカード プラチナ

エポスプラチナカード

カード分類 プラチナカード

国際ブランド VISA

申込方法 Web申込み、郵送申込み

発行スピード 通常1週間

年会費(税込) 30,000円

年会費備考 ※年間利用額100万円以上で翌年以降20,000円

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.25%

交換可能マイル ANAマイル(1ポイント=0.6マイル)

JALマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

2.頼むときは「何をしたいか」「予算はいくらくらいか」をはっきり伝えよう

メールでも電話でも、コンシェルジュサービスを利用する際に大事なのは

- 何をしたいか

- 予算はいくらくらいか

の2点をはっきり伝えることです。この2点さえわかれば、対応にあたったコンシェルジュもだいぶ解決策を探しやすくなります。あと、質問をされたらわかる範囲でいいので、できる限り細かく要望を伝えましょう。

3.あまりに無茶な頼みは禁物

しかし、細かく要望を伝えるのがいいといっても、客観的に見てあまりに無茶な頼みごとをするのは褒められたものではありません。それでも、初めてコンシェルジュサービスを利用する場合は「どこまでなら頼めそうか」を見極めるのは難しいでしょう。まずはダメ元で言ってみて、どうしても無理そうなら別の方法を考えるのが基本です。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT