海外旅行の際に真剣に考えるべきことが「海外旅行傷害保険をどうするか」です。日本とは生活習慣も食べ物も違う上に、長時間の移動で思ったより疲れています。そのため、普段は健康な人でも、信じられないような体調の崩し方をすることは十分あり得るのです。

特に、高齢の方やお子さんと海外旅行に行く場合「現地で病院にかかるかもしれない」という前提で行動したほうがいいでしょう。しかし、家族全員分の海外旅行傷害保険に加入するとなると、保険料だけでかなりのお金がかかってしまいます。

そこで「何とかして節約したいけど、保険はあったほうがいい」という人におすすめしたいのが、クレジットカードに付帯している海外旅行傷害保険に設定されている家族特約を利用することです。

今回の記事では

- 家族特約とは

- 主要クレジットカード会社ごとの家族特約の扱い

について解説します。

家族特約とは

家族特約とは、クレジットカードの本会員を含む保険加入者の家族も、本会員と同様に病気やケガの治療費、盗難・破損といった事故などの補償を受けられる特典です。もっと簡単に言うと「追加で保険料を支払うことなく、家族も保険が使える特典」と考えていいでしょう。

「家族」とは具体的に誰のこと?

クレジットカードに付帯した海外旅行傷害保険の家族特約について、具体的に誰を家族特約として扱うかは、クレジットカード会社や種類によって扱いに差があるのが実情です。例えば、アメリカン・エキスプレス・プラチナ・カードの場合、家族特約の適用を受けられる家族を以下のように定義づけています。

わかりやすく言うと「カード会員が生活費を出している」ということです。そのため、たとえ一緒に暮らしている場合であっても、夫婦共働きで財布は別、という場合は「生計を共にする」とは言えません。一方、別に暮らしている場合でも、仕送りをしているなど生活費を出してあげているという事実があれば、生計を共にしていると判断されます。

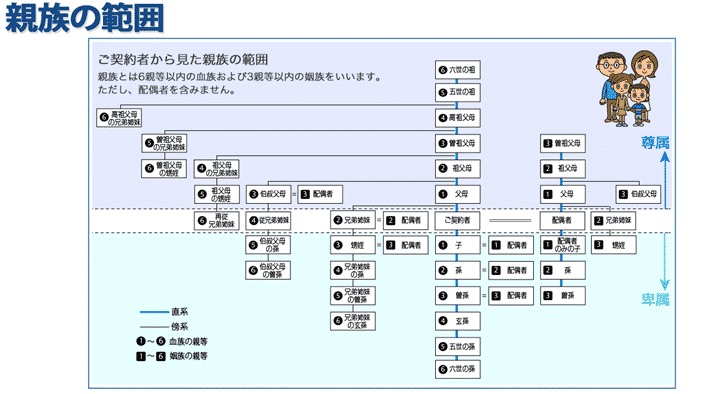

親族とは、6親等以内の血族、3親等以内の姻族を指します。具体的には、次の図表に含まれる範囲の人であれば、親族と考えましょう。

出典:親族の範囲

「未婚」ってどんな人のこと?

他のクレジットカード会社についても、家族特約の扱いを見てみましょう。三井住友カードの場合、家族特約の適用が受けられる家族の条件について、以下のように定めています。

- 本会員の配偶者

- 本会員と生計を共にする同居の親族

- 本会員と生計を共にする別居の未婚の子

つまり、一緒に暮らしている場合はもちろん、別に暮らしている場合でも、生計を共にしている=仕送りをしてもらっているなど、生活費を出してもらっているという事実があれば、家族特約の適用が受けられます。

未婚とは「一度も婚姻歴がない=結婚したことがない」状態を指します。そのため、結婚したものの、その後離婚して独身に戻った場合は、未婚とは言いません。

自分が同行しない旅行でも保障は使える?

クレジットカードに付帯した海外旅行傷害保険に設けられている家族特約は、クレジットカード本会員が同行しない場合でも、利用可能です。

家族特約を利用しつつ旅行する場合に気を付けるべきポイントは?

家族特約は、クレジットカード会社が定める条件に当てはまる家族でさえあれば、本会員と同じように海外旅行傷害保険により保障が受けられるので、非常に便利です。しかし、家族特約だけではカバーしきれない場合もあることに注意しましょう。ここでは代表的な例として

- 持病がある家族が使う場合

- 現地で危険なスポーツをする場合

- 3カ月以上の長期の旅行で使う場合

を解説します。

1.持病がある家族が使う場合

ほとんどのクレジットカードに付帯している海外旅行傷害保険では、疾病治療=病気になって海外で医療機関にかかった場合の保障について「既往症を原因とする場合は対象外」としています。

2.現地で危険なスポーツをする予定がある場合

海外に行くからこそ、日本ではできないような体験をしてみたいという人もいるかもしれません。それ自体は悪いことではありませんが、中にはかなり危険なアクティビティもあるので、十分に注意しましょう。クレジットカードに付帯している海外旅行保険の場合「現地で危険なスポーツをしたことが原因でケガをしたり、万が一のことになったりしても、保険金は支払われない」ことがほとんどです。

具体的には、以下のものを指します。

山岳登はん(※1)、リュージュ、ボブスレー、スケルトン、航空機(※2)操縦(※3)、スカイダイビング、ハンググライダー搭乗、超軽量動力機(※4)搭乗、ジャイロプレーン搭乗その他これらに類する危険な運動

※1山岳登はん…ピッケル、アイゼン、ザイル、ハンマーなどの登山用具を使用するもの、ロッククライミング(フリークライミングを含む)。

※2.航空機…グライダーおよび飛行船を除く。

※3.操縦…職務として操縦する場合を除く。

※4.超軽量動力機…モーターハンググライダー、マイクロライト機、ウルトラライト機などをいい、パラシュート型超軽量動力機(パラプレーンなど)を除く。

出典:保険金をお支払いできない場合について|クレジットカードの三井住友カード

もし、自分や家族が、これらのアクティビティを海外で行うつもりなら、クレジットカードに付帯した海外旅行傷害保険を当てにせず、損害保険会社が販売する海外旅行傷害保険を別に契約しましょう。

3.3カ月以上の長期の旅行で使う場合

クレジットカードに付帯している海外旅行傷害保険の保険期間は、3カ月が上限になっている場合が多いです。つまり、旅行期間が3カ月を超えてしまうようだと、超えた分については保険による保障が受けられなくなります。

1人で旅行しているなら、最初に利用したクレジットカードに付帯している海外旅行傷害保険の保険期間が切れるタイミングで、2枚目のクレジットカードを使い、あらたに海外旅行傷害保険による保障が受けられるようにするという方法もあります。

「家族」の範囲はクレジットカード会社によって異なるので確認しよう

家族の範囲を確認する方法

最も簡単な方法は、クレジットカードの発行とともに送られてくる「保険のしおり」(付帯している保険の内容や、保険金の請求手続きなどに関する情報をまとめたもの)を読むことです。家族特約が付帯している場合は

- 家族特約が受けられる家族の条件

- 家族がトラブルに見舞われた場合に給付される保険金

についても、扱いが必ず書いてあります。

主要クレジットカード会社ごとの「家族」の範囲を比較

ここから先は、主要なクレジットカード会社について

- 付帯している海外旅行傷害保険の内容および補償額

- 家族特約が受けられる家族の条件

を見ていきましょう。次の5つの会社・クレジットカードについて比較します。

- 三井住友カード「三井住友カード プラチナ」

- アプラス「ラグジュアリーカード/Mastercard Titanium Card」

- ジェーシービー「JCBプラチナ」

- アメリカン・エキスプレス「アメリカン・エキスプレス・プラチナ・カード」

- 三井住友トラストクラブ「ダイナースクラブ プレミアムカード」

1.三井住友カード「三井住友カード プラチナ」

三井住友カード プラチナ

カード分類 プラチナカード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 55,000円(税込)

年会費備考 -

ショッピング総利用枠(上限)

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 7%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ポイント特約店 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元。※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ポイント備考 ■「マイ・ペイすリボ」登録+利用

「マイ・ペイすリボ」でリボ払い手数料の請求がある月は、通常+1ポイント加算。

■月間利用ボーナス

・合計金額5万円(税込)以上利用で100ポイント

・合計金額10万円(税込)以上利用で200ポイント

以降5万円ごとに200ポイント付与

ETCカード年会費(税込) 0円

電子マネーチャージ iD(専用)利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

保障内容

| 項目 | 補償金額(本人) | 補償金額(家族特約の対象者) |

|---|---|---|

| 傷害死亡・後遺障害 | 最高1億円 | 最高1,000万円 |

| 傷害治療費用(1事故の限度額) | 500万円 | 500万円 |

| 疾病治療費用(1疾病の限度額) | 500万円 | 500万円 |

| 賠償責任(1事故の限度額) | 1億円 | 1億円 |

| 携行品損害 [自己負担:1事故3,000円] (1旅行中かつ1年間の限度額) |

100万円 | 100万円 |

| 救援者費用(1年間の限度額) | 1,000万円 | 1,000万円 |

| 乗継遅延費用 | 1回の到着便の遅延について最高2万円(宿泊料金・食事代) | 適用なし |

| 出航遅延・欠航・搭乗不能費用 | 1回の出航遅延・欠航もしくは運休・搭乗不能について最高2万円(食事代) | |

| 受託手荷物遅延費用 | 1回の受託手荷物の遅延について最高2万円(衣類・生活必需品) | |

| 受託手荷物紛失費用 | 1回の受託手荷物の紛失について最高4万円 |

家族特約において「家族」とみなされる範囲

- 本会員の配偶者

- 本会員と生計を共にする同居の親族

- 本会員と生計を共にする別居の未婚の子

「三井住友カード プラチナ」に付帯している海外旅行傷害保険について

クレジットカード本会員の場合、死亡・高度障害の場合の保険金は最高1億円とかなり高めに設定されています。また、家族特約の対象となる家族についても、1,000万円まで補償されます。そして、ケガ・病気の場合ともに治療費は500万円まで補償が受けられるのが特徴です。未婚のお子さんと一緒に海外旅行にいく分には、十分に賄えるでしょう。

2.アプラス「ラグジュアリーカード/Mastercard Titanium Card」

ラグジュアリーカード/Mastercard Titanium Card

カード分類 ゴールドカード

国際ブランド MasterCard

申込方法 -

発行スピード 通常3週間

年会費(税込) 55,000円

年会費備考 -

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=3マイル)

JALマイル(1ポイント=3マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ -

海外旅行傷害保険/死亡後遺障害(最大) 12,000万円(自動付帯:12,000万円)、家族特約1,000万円(自動付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円

ショッピング保険/国内利用(最大) 300万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

保障内容

| 項目 | 補償金額(本人) | 補償金額(家族特約の対象者) |

|---|---|---|

| 傷害死亡・後遺障害 | 最高1億2,000万円 | 最高1,000万円 |

| 傷害治療費用 | 200万円限度 | |

| 疾病治療費用 | 200万円限度 | |

| 賠償責任 | 最高1億円 | |

| 携行品損害[自己負担:1事故3,000円] | 1旅行中100万円限度保険期間中100万円限度 | |

| 救援者費用 | 保険期間中500万円限度 | |

| 乗継遅延費用 | 1回の到着便の遅延について最高2万円(宿泊料金・食事代) | |

| 出航遅延・欠航・搭乗不能費用 | 1回の出航遅延・欠航もしくは運休・搭乗不能について最高2万円(食事代) | |

| 受託手荷物遅延費用 | 1回の受託手荷物の遅延について最高2万円(衣類・生活必需品) | |

| 受託手荷物紛失費用 | 1回の受託手荷物の紛失について最高4万円 | |

家族特約において「家族」とみなされる範囲

- ラグジュアリーカード会員と生計を共にしている親族(6親等以内の血族および3親等以内の姻族)

「ラグジュアリーカード/Mastercard Titanium Card」に付帯している海外旅行傷害保険について

クレジットカード会員本人の死亡・高度障害時の保険金は、最高1億2,000万円とかなり高額になっています。しかし、治療費に関しては、ケガ・病気の場合ともに限度額が200万円までです。ふだん、あまり病気をしない人で、目的地が医療費の安い場所であれば、さほど問題はありません。

特筆すべきなのは、航空機遅延費用について、家族特約の場合でも保障が受けられることです。ステータスがプラチナのカードの場合、航空機遅延費用に対しても保障がある場合は多いですが、家族特約の分までカバーしているのはそう多くありません。乗継便を使う場合、念のためにあると安心なのは確かなので、有効活用しましょう。

3.ジェーシービー「JCBプラチナ」

JCBプラチナ

カード分類 プラチナカード

国際ブランド JCB

申込方法 -

発行スピード 即日発行

※モバイル即時入会サービスはJCB公式サイト経由のみ対象。モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

年会費(税込) 27,500円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル ANAマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

JALマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限15,000ポイント)

スカイマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

ポイント備考 ※最大還元率はJCB PREMOに交換した場合

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay、Apple Pay、Google Pay

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(利用付帯:10,000万円)、家族特約1,000万円(利用付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(利用付帯:10,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

保障内容

| 傷害死亡・後遺障害 | 最高1億円 | 最高1,000万円 |

|---|---|---|

| 傷害治療費用 | 1回の事故につき1,000万円 | 1回の事故につき200万円 |

| 疾病治療費用 | 1回の病気につき1,000万円 | 1回の病気につき200万円 |

| 賠償責任 | 1回の事故につき1億円 | 1回の事故につき2,000万円 |

| 携行品損害[自己負担:1事故3,000円] | 1旅行中100万円限度 保険期間中100万円限度 |

1旅行中50万円限度 保険期間中100万円限度 |

| 救援者費用(1年間の限度額) | 1回の事故につき1,000万円 | 1回の事故につき200万円 |

| 乗継遅延費用 | 遅延した航空便の実際の到着時刻から4時間以内に代替便を利用できなかった場合2万円限度 | 適用なし |

| 出航遅延・欠航・搭乗不能費用 | 出航予定時刻から4時間以内に代替便を利用できなかった場合2万円限度 | |

| 受託手荷物遅延費用 | 到着後6時間以内に手荷物が届かなかった場合で、到着後48時間以内に購入した場合2万円限度 | |

| 受託手荷物紛失費用 | 到着後48時間以内に手荷物が届かなかった場合を紛失とみなし、到着後96時間以内に購入した場合4万円限度 |

家族特約において「家族」とみなされる範囲

- クレジットカード会員と生計を共にしている19歳未満の親族

「JCBプラチナ」に付帯している海外旅行傷害保険について

クレジットカード会員本人に関しては、ケガ・病気の場合ともに治療費の保障額の上限が1,000万円までに設定されています。アメリカ本土など、医療費が高い地域への旅行・出張が多いなら、これぐらいあると安心かもしれません。

注意すべきなのは、家族特約が使える家族の範囲が非常に狭いことです。今回取り上げたJCBプラチナに限らず、JCBは家族特約が適用される条件を「19歳未満」であることと統一しています。

4.アメリカン・エキスプレス「アメリカン・エキスプレス・プラチナ・カード」

アメリカン・エキスプレス・プラチナ・カード

カード分類 プラチナカード

国際ブランド AMEX(アメックス)

申込方法 郵送申込み

発行スピード 通常1~3週間

年会費(税込) 143,000円

年会費備考 -

ショッピング総利用枠(上限) 一律の利用制限なし

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=1マイル)

スカイマイル(1ポイント=0.8マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(1/1) 100万円 30万円 14.0日 5.0

保障内容

旅行代金を「アメリカン・エキスプレス・プラチナ・カード」で払った場合

| 項目 | 補償金額(本人) | 補償金額(家族特約の対象者) |

|---|---|---|

| 傷害死亡・後遺障害 | 最高1億円 | 最高1,000万円 |

| 傷害治療費用 | 最高1,000万円 | |

| 疾病治療費用 | 最高1,000万円 | |

| 賠償責任 | 最高5,000万円 | |

| 携行品損害 [自己負担:1事故3,000円] (保険期間中の限度額) |

1旅行中最高100万円 | |

| 救援者費用(1年間の限度額) | 保険期間中最高1,000万円 | |

| 乗継遅延費用 | 遅延した航空便の実際の到着時刻から4時間以内に代替便を利用できなかった場合3万円限度 | 適用なし |

| 出航遅延・欠航・搭乗不能費用 | 出航予定時刻から4時間以内に代替便を利用できなかった場合3万円限度 | 適用なし |

| 受託手荷物遅延費用 | 到着後6時間以内に手荷物が届かなかった場合で、到着後48時間以内に購入した場合3万円限度 | 適用なし |

| 受託手荷物紛失費用 | 到着後48時間以内に手荷物が届かなかった場合を紛失とみなし、到着後96時間以内に購入した場合6万円限度 | 適用なし |

旅行代金を「アメリカン・エキスプレス・プラチナ・カード」で払わなかった場合

| 項目 | 補償金額(本人) | 補償金額(家族特約の対象者) |

|---|---|---|

| 傷害死亡・後遺障害 | 最高5.000万円 | 最高1,000万円 |

| 傷害治療費用 | 最高1,000万円 | 適用なし |

| 疾病治療費用 | 1,000万円 | |

| 賠償責任 | 1億円 | |

| 携行品損害 [自己負担:1事故3,000円] (保険期間中の限度額) |

100万円 | |

| 救援者費用(1年間の限度額) | 1,000万円 | |

| 乗継遅延費用 | 遅延した航空便の実際の到着時刻から4時間以内に代替便を利用できなかった場合3万円限度 | |

| 出航遅延・欠航・搭乗不能費用 | 出航予定時刻から4時間以内に代替便を利用できなかった場合3万円限度 | |

| 受託手荷物遅延費用 | 到着後6時間以内に手荷物が届かなかった場合で、到着後48時間以内に購入した場合6万円限度 | |

| 受託手荷物紛失費用 | 到着後48時間以内に手荷物が届かなかった場合を紛失とみなし、到着後96時間以内に購入した場合6万円限度 |

家族特約において「家族」とみなされる範囲

- カード会員本人および配偶者、カード会員と生計を共にする子ども・両親などの親族

「アメリカン・エキスプレス・プラチナ・カード」に付帯している海外旅行傷害保険について

このクレジットカードに関しては、1点注意すべき点があります。それは「家族特約が利用できないケースがある」ことです。つまり、アメリカン・エキスプレス・プラチナ・カードを使って旅行の手配をしたなら、問題なく家族特約は利用できます。しかし、使わなかった場合、家族に対する保障は全くなくなってしまうのに注意が必要です。

自分が同行する旅行であれば、意識して支払いを行うだけでさほど問題は生じないでしょう。しかし、同行しない場合で、家族特約を利用して海外旅行傷害保険による保障をつけたい場合は、支払のスケジュールをすり合わせておくのをおすすめします。

5.三井住友トラストクラブ「ダイナースクラブ プレミアムカード」

[dinersclub-premium-sum-mini]

保障内容

| 項目 | 補償金額(本人) | 補償金額(家族特約の対象者) |

|---|---|---|

| 傷害死亡・後遺障害 | 最高1億円 | 最高1,000万円 |

| 傷害治療費用 | 1,000万円 | 200万円 |

| 疾病治療費用 | 1,000万円 | 200万円 |

| 賠償責任 | 1億円 | 2,000万円 |

| 携行品損害 | 100万円 | 50万円 |

| 救援者費用 (1年間の限度額) |

500万円 | 200万円 |

| 乗継遅延費用 | 遅延した航空便の実際の到着時刻から4時間以内に代替便を利用できなかった場合2万円限度 | 適用なし |

| 出航遅延・欠航・搭乗不能費用 | 出航予定時刻から4時間以内に代替便を利用できなかった場合2万円限度 | |

| 受託手荷物遅延費用 | 到着後6時間以内に手荷物が届かなかった場合で、到着後48時間以内に購入した場合4万円限度 | |

| 受託手荷物紛失費用 | 到着後48時間以内に手荷物が届かなかった場合を紛失とみなし、到着後96時間以内に購入した場合4万円限度 | |

| 外貨盗難保険(自動付帯、自己負担3,000円) | 10万円 |

家族特約において「家族」とみなされる範囲

- 本会員の配偶者

- 本会員と生計を共にする同居の親族

- 本会員と生計を共にする別居の未婚の子

「ダイナースクラブ プレミアムカード」に付帯している海外旅行傷害保険について

家族特約の場合、本会員に比べると保障金額が安くなったり、担保されない項目があったりするのは他のクレジットカードとさほど変わりません。しかし、このカードの特筆すべき点として、外貨盗難保険がついていることが挙げられます。自己負担額として3,000円は支払わなくてはいけませんが、10万円まで保障してもらえるため、いざというときにかなり役に立つはずです。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT