ゴールドカードをしばらく使っている人の中には

と思う人もいるかもしれません。でも、同時に

と思うかもしれません。そこで、今回はその疑問に答えるべく

- プラチナカードの審査に通る年収の最低額

- 年収が多少低くてもプラチナカードの審査に通るためのコツ

- 年収が多少低くても審査に通りやすいプラチナカード

について解説します。

プラチナカードの審査に通る年収の最低額は?

そもそも、年収がいくらあれば、プラチナカードの審査に通るのでしょうか?いろいろな側面から検証してみましょう。

300万円台後半~400万円台でも通るケースも

最初に「ちょっとくらい低くても大丈夫」という立場の意見を、Twitterで集めてみました。

インビテーションが届いた人のうち、何割が実際に申し込み、さらにそのうちの何割が審査を通過しているかまではわかりませんが、少なくとも「相手にもされない」という状況とは考えにくいです。

妹(29歳、契約社員、年収約300万)にアメックスグリーン紹介したら間違えてプラチナカードを申し込み、本会員として発行されてしまったらしい(メタルカード発行済)。慌てて電話して取り消し処理してもらったみたいだけど、妹みたいな属性でも本会員として発行できちゃうのか……

— ここしょー (@cocoshooo) June 19, 2020

プラチナカード最低年収が300万から通るようになったらしいけど、これ喜んでいいことなのか?日本国よ

— りんよち🐧☂ (@ys6x3) August 17, 2017

800万を上回っていても落ちるケースもある

一方「かなり高くないと厳しいかも」という立場の意見もTwitterで集めてみました。

プラチナもだいぶ基準が下がっていて、AMEXプロパーで年収800万、こういう提携カードだと600万で取れるそうです。

— 手塚一佳 (@tezukakaz) November 26, 2016

アメリカンエクスプレスの

プラチナカードって

年収が1000万以上が

持つ条件であるんだね👿

らんさんって仕事なにしてんだろう👿

怖い👿— ひとみ (@HiToMi_pakupaku) August 8, 2020

なお、国税庁が毎年行っている「民間給与実態統計調査」の2018年(平成30年)分のデータによれば、年収が800万円以上の人は全体の1割にも満たないとのことです。

出典:標本調査結果|国税庁

つまり、このラインを上回っていれば、世間的にはかなりの高収入ということになります。それでも、普段の生活態度やクレジットカードの使い方、職業によっては審査に通らないことなんてざらにあり得るでしょう。

結局、通るか通らないかは本人の状況次第

従来、クレジットカード会社は申し込みの基準として年齢・収入に関する要件を設けるのが一般的でした。近年でそのような具体的な数字による要件を示しているクレジットカードはめっきり少なくなっています。背景には

- 日本国内の平均年収の低下

- クレジットカード自体の大衆化

など、様々な事情があります。いずれにせよ、クレジットカード会社が申し込みにおける年収の条件を明確には公表していないのが現状であるため「〇円あれば安心」ということは言い切れません。結局のところ、プラチナカードも含め、クレジットカードの審査に通るかどうかは、申し込んだ人の収入、職業、クレジットカードの利用状況、クレジットカード会社の審査方針によって違ってきます。

年収が多少低くてもプラチナカードの審査に通るためのコツ

プラチナカードをはじめとしたクレジットカードの申し込みにおいては、審査がある以上「100%大丈夫」ということは言い切れません。しかし、審査に通る確率を上げる工夫ならできるでしょう。そこで「年収はあまり高くないけど、プラチナカードを申し込みたい」という人のために、審査に通る確率を上げるコツとして

- プロパーカードより提携カードの方がねらい目

- 今まで使ってきたゴールドカードの上位カードに属するものもねらい目

- 前回のクレジットカード申込から少なくとも半年以上はあける

- キャッシング、ローン、分割・リボ払いは返済しておく

の4つを伝授しましょう。

1.プロパーカードより提携カードの方がねらい目

プラチナカードを含むクレジットカードを「どんな会社が発行しているのか」で分けると、プロパーカードと提携カードに分かれます。

プロパーカード 国際ブランドを運営する会社が自ら発行しているクレジットカード

提携カード 国際ブランドと外部の企業が提携して発行しているクレジットカード

このうち、同じステータス(会員ランク)であれば、提携カードの方がプロパーカードより審査に通りやすいと言われています。理由として挙げられるのが、提携カードが発行される目的です。提携カードは提携先である外部の企業の商品・サービスの拡販を目的として発行されることが多くなっています。

2.今まで使ってきたゴールドカードの上位カードに属するものもねらい目

クレジットカード会社の収益モデルの特徴として「加盟店、会員からの手数料収入が収益の大きな1つの柱になっている」ことが挙げられます。この背景を考えると、クレジットカード会社にとっては「いかにして長く、自社のクレジットカードを使い続けてもらうか」が課題になってくるのです。

そこで施策の1つとして「既に自社のゴールドカードを使っている会員に対し、ある程度コンスタントに利用していることおよび延滞・滞納などの問題がないことを確認した上で、プラチナカードに相当する上位カードの案内を送る」ことが挙がってきます。もちろん、カード会社の側から案内を送らなかったとしても、関心を示したゴールドカードの会員がいた場合、利用状況をチェックして特段の問題がなければ、通したほうが自社のカードを使い続けてもらえる可能性は高くなるでしょう。

このような事情を逆手に取れば

- まず、手に入れたいプラチナカードの下位カードに相当するゴールドカードを作る

- 2~3年程度、コンスタントに利用し、延滞・滞納をしないよう気を付ける

- その上で、手に入れたいプラチナカードを申し込む

というシナリオも思い描くことができます。もちろん、途中でプラチナカードへの招待状が来たら、その時は申し込んでしまいましょう。

3.前回のクレジットカード申込から少なくとも半年以上はあける

プラチナカードを含めたクレジットカードの申し込みでやってはいけないのは「短期間に立て続けにクレジットカードに新規で申し込むこと」です。プラチナカードに限らず、クレジットカードに申し込みをすると、その情報は個人信用情報に半年間記録として残ります。

そして、記録が残っている間に別のクレジットカードに申し込んでしまうと、クレジットカード会社の審査担当者には「この人はお金に困っているから、立て続けに申し込んでいるのではないか?」という疑念を持たれてしまうのです。

もちろん、海外旅行・出張などのために急遽サブカードを作ることになったなど、お金に困っている以外の理由でクレジットカードを急遽作ることはあり得ます。半年の間に2枚までならまだ審査に通る可能性もありますが、3枚以上になるとほぼ不可能に近い、という点に注意しましょう。

4.キャッシング、ローン、分割・リボ払いは返済しておく

短期間に立て続けにクレジットカードを新規で申し込むのと同じくらい、クレジットカード会社の担当者に「この人はお金がないのでは?」という疑念を持たせてしまうのが、キャッシング、ローン、分割・リボ払いの残高が多いことです。あまりに多いと「この人は一括払いもできないほど、支払能力が低いのでは?」という疑念を抱かせかねません。

年収が多少低くても審査に通りやすいプラチナカード5選

最後に、年収が多少低くても審査に通りやすいプラチナカードとして

- TRUST CLUB プラチナマスターカード

- 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

- エポスプラチナカード

- JCBプラチナ

- Orico Card THE PLATINUM

の5つを紹介しましょう。

1.TRUST CLUB プラチナマスターカード

TRUST CLUB プラチナマスターカード

| カード分類 | プラチナカード |

| 国際ブランド | Mastercard® |

| 申込方法 | Web申込み |

| 発行スピード | 最短7営業日 |

| 年会費(税込) | 3,300円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | 100万円 |

| ポイント還元率(下限) | 0.50% |

| ポイント還元率(上限) | 1.23% |

| 交換可能マイル | - |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | 楽天Edy |

| 海外旅行傷害保険/死亡後遺障害(最大) | 3,000万円 |

| 国内旅行傷害保険/死亡後遺障害(最大) | 3,000万円 |

| ショッピング保険/国内利用(最大) | 50万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

| 申し込み条件 | 22歳以上 年収200万円以上 |

|---|---|

| 利用限度額 | 30万円~100万円 |

三井住友信託銀行の子会社である三井住友トラストクラブが発行しています。年会費は3,300円(税込)という、プラチナカードでも破格の年会費の安さを誇るカードです。なお、国際ブランドとしてMastercardが付帯しています。

また、付帯しているサービス・特典は以下の通りです。

| トラベルデスク | 出国前はパッケージツアー、航空券、ホテルの手配を、出国後は現地での情報収集、各種予約、緊急時対応をしてくれる |

|---|---|

| TRUST CLUBポイントモール | いわゆるポイントサイト。ここを経由してYahoo!ショッピングなどの外部サービスを利用すると、本来のクレジットカードの利用によるポイントに加え、ポイント、キャッシュバックが追加される |

| 海外旅行保険 | 最高3,000万円まで。ただし、利用付帯であるため、航空券代・ツアー代の支払があることが前提 |

| 国内旅行傷害保険 | 最高1,000万円まで。ただし、利用付帯であるため、航空券代・ツアー代の支払があることが前提 |

| バイヤーズプロテクション | いわゆる「お買い物保険」。このカードで購入した商品が破損・盗難にあった場合、年間50万円まで補償される |

| Mastercard Taste of Premium(R) | Mastercardの上級会員が利用できるサービス。このカードの場合、ダイニングby招待日和(レストラン予約)、国際線手荷物宅配優待サービス、国内高級ホテル・高級旅館予約サービスが利用できる |

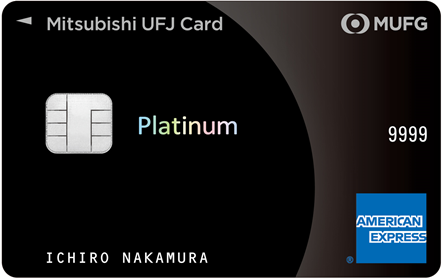

2.三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

MUFGカード・プラチナ・アメリカン・エキスプレス・カード

カード分類 プラチナカード

国際ブランド AMEX(アメックス)

申込方法 -

発行スピード 最短3営業日

年会費(税込) 22,000円

年会費備考 ※楽Pay利用分が翌月以降に繰越されると、翌年の年会費3,000円割引

ショッピング総利用枠(上限) 500万円

ポイント還元率(下限) 0.80%

ポイント還元率(上限) 5.44%

交換可能マイル JALマイル(1ポイント=8マイル、200ポイント以上100ポイント単位、1,900ポイント、交換手数料年間6,600円、マイレージプログラム参加費年間3,300円、マイル移行先3社合計の年間上限19,000ポイント)

スカイパス(1ポイント=8マイル、200ポイント以上100ポイント単位、3,800ポイント、交換手数料年間6,600円、マイレージプログラム参加費年間3,300円、マイル移行先3社合計の年間上限19,000ポイント)

クリスフライヤー(1ポイント=8マイル、200ポイント以上100ポイント単位、19,000ポイント、交換手数料年間6,600円、マイレージプログラム参加費年間3,300円、マイル移行先3社合計の年間上限19,000ポイント)

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)、家族特約1,000万円(自動付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 5,000万円(自動付帯:5,000万円)、家族特約1,000万円(自動付帯:1,000万円)

ショッピング保険/国内利用(最大) 300万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

| 申し込み条件 | 20歳以上で本人に安定した収入があること |

|---|---|

| 利用限度額 | 50万円~500万円 |

名前の通り、三菱UFJ銀行の子会社である大手クレジットカード会社の三菱UFJニコスが、アメリカン・エキスプレスと提携して発行しています。年会費は22,000円(税込)と(プラチナカードにしては)かなり安いですが、専用のコンシェルジュ・サービスが利用できるなど、ゴールドカードとは一味違ったサービスを受けられるプラチナカードです。

| プラチナ・コンシェルジュサービス | 国内外のレストランの予約、海外のミュージカルなどのイベントチケット手配、緊急時の手続きまでを専任のスタッフが対応してくれる |

|---|---|

| 空港ラウンジサービス | 国内外の空港ラウンジが利用可能。ただし、海外ラウンジを利用する場合は、共通利用サービスの「プライオリティ・パス」への申し込み(無料)が別途必要 |

| 手荷物空港宅配サービス | 海外旅行の出発ならびに帰国の際に、カード会員1人につきスーツケース1個を無料で配送。海外旅行で必要のない衣類(防寒具)などを空港サービスカウンターで無料で預る「コート(防寒具)預かりサービス」も利用できる |

| スーペリア・エキスペリエンス | 所定の一流ホテル、レストラン、スパなどで優待が受けられる |

| プラチナ・グルメセレクション | レストランの所定コースメニューを2名以上で利用した場合に、1名分のコース料理が無料になる |

| Relux for Platinum | 宿泊予約サービス「Relux」を利用した場合から、本来の宿泊プランの金額からさらに7%割引が受けられる |

| アメリカン・エキスプレス・コネクト | アメリカン・エキスプレスが運営する優待プログラムを利用できる |

| 名門ゴルフ場予約代行サービス | 予約が難しいと言われるゴルフコースの予約を代行してくれる |

3.エポスプラチナカード

エポスプラチナカード

カード分類 プラチナカード

国際ブランド VISA

申込方法 Web申込み、郵送申込み

発行スピード 通常1週間

年会費(税込) 30,000円

年会費備考 ※年間利用額100万円以上で翌年以降20,000円

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.25%

交換可能マイル ANAマイル(1ポイント=0.6マイル)

JALマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

| 申し込み条件 | 20歳以上で本人に安定した収入があること |

|---|---|

| 利用限度額 | 最大300万円 |

日本全国でファッションビルやショッピングセンターを展開する丸井の公式クレジットカードです。厳密には子会社のエポスカードが発行しています。このカードの最大の特徴は「入会する経緯や年間の利用額によって年会費が違う」ことでしょう。本来、このカードの年会費は30,000円(税込)です。しかし

- エポスカードからインビテーションが届いた

- 年間利用額が100万円を突破した

のいずれかに充てはまる場合は、年会費が20,000円(税込)になります。エポスプラチナカードに特筆すべき点があるとしたら、海外旅行傷害保険、国内旅行傷害保険による補償額がかなり高いことでしょう。本人だけでなく、対象になる家族(6親等内の血族、配偶者、3親等内の姻族)であれば、補償を受けられるのも魅力です。

| 保険金の種類 | 本人 | 家族 |

|---|---|---|

| 傷害死亡・後遺傷害 | 1億円 | 2,000万円 |

| 傷害治療費用(1事故の限度額) | 300万円 | 200万円 |

| 疾病治療費用(1疾病の限度額) | 300万円 | 200万円 |

| 個人賠償責任(免責なし、1事故の限度額) | 1億円 | 1億円 |

| 携行品損害(免責3,000円) | 100万円 | 100万円 |

| 救援者費用(1旅行・保険期間中の限度額) | 200万円 | 200万円 |

| 航空機遅延費用等(1回の遅延の限度額) | 2万円 | 2万円 |

| 航空機寄託手荷物遅延等費用(1回の遅延の限度額) | 10万円 | 10万円 |

| 保険金の種類 | 本人 | 家族 |

|---|---|---|

| 傷害死亡・後遺傷害 | 1億円 | 2,000万円 |

| 入院日額(フランチャイズ7日) | 5,000円 | 5,000円 |

| 手術保険金(フランチャイズ7日、1回の事故につき1回の手術に限る。) | 手術の種類に応じて入院日額の10、20、40倍 | 手術の種類に応じて入院日額の10、20、40倍 |

| 通院日額(フランチャイズ7日) | 3,000円 | 3,000円 |

| 乗継遅延費用(1回の遅延の限度額) | 2万円 | 2万円 |

| 出航遅延費用等(1回の遅延の限度額) | 2万円 | 2万円 |

| 寄託手荷物遅延費用(1回の遅延の限度額) | 10万円 | 10万円 |

| 寄託手荷物紛失費用(補償)(1回の紛失の限度額) | 10万円 | 10万円 |

4.JCBプラチナ

JCBプラチナ

カード分類 プラチナカード

国際ブランド JCB

申込方法 -

発行スピード 即日発行

※モバイル即時入会サービスはJCB公式サイト経由のみ対象。モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

年会費(税込) 27,500円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル ANAマイル(1ポイント=0.6マイル、500ポイント以上1ポイント単位、交換上限なし)

JALマイル(1ポイント=0.6マイル、500ポイント以上1ポイント単位、交換上限15,000ポイント)

スカイマイル(1ポイント=0.6マイル、500ポイント以上1ポイント単位、交換上限なし)

ポイント備考 ※※還元率は交換商品により異なります。

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay、Apple Pay、Google Pay

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(利用付帯:10,000万円)、家族特約1,000万円(利用付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(利用付帯:10,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

| 申し込み条件 | 25歳以上で本人に安定した収入があること |

|---|---|

| 利用限度額 | 会員の状況に応じて決定。入会時に要確認 |

国際ブランドの一角としても知られるクレジットカード会社・JCBが発行するプラチナカードです。いわゆるプロパーカードに当たるため、これまで紹介してきた他のプラチナカードに比べると審査は難しいですが、これまで延滞・滞納をしたことがないならチャレンジしてみる価値はあるでしょう。他のプラチナカードと同様、サービスはやはり充実しています。一例を紹介してみましょう。

| プラチナ・コンシェルジュデスク | 会員専用デスク。専任スタッフ=コンシェルジュが旅行の予約、ゴルフ場・チケット・レストランの手配などの相談に対応する |

|---|---|

| グルメ・ベネフィット | 提携レストランの所定のコースを2名以上で注文すると、1名分の料理が無料になる |

| プライオリティ・パス | 空港ラウンジ利用サービス。別途申込が必要 |

| JCBプレミアムステイプラン | 提携しているホテル・旅館に優待価格で宿泊できる、 |

| 各種保険 | 国内・海外航空機遅延保険、旅行傷害保険(国内・海外)、ショッピングガード保険が付帯 |

そして、JCBプラチナの特筆すべき点は「JCB最上級のカードであるJCB THE CLASSへの登竜門である」ことでしょう。JCB THE CLASSはいわゆるブラックカードですが、JCBプラチナ、JCBゴールド、JCBゴールド ザ・プレミアなど所定のカードを利用している人に対して招待を行うカードです。将来はブラックカードを目指すなら、まずはプラチナから始めてみましょう。

5.Orico Card THE PLATINUM

Orico Card THE PLATINUM

カード分類 プラチナカード

国際ブランド Mastercard®

申込方法 -

発行スピード -

年会費(税込) 20,370円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 2.50%

交換可能マイル ANAマイル(1ポイント=0.6マイル)

JALマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)、家族特約2,000万円(自動付帯:2,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円、家族特約2,000万円

ショッピング保険/国内利用(最大) 300万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

| 申し込み条件 | 20歳以上で本人に安定した収入があること |

|---|---|

| 利用限度額 | 会員の状況に応じて決定。入会時に要確認 |

日本で初めて国際ブランドとしてMastercardが付帯したクレジットカードを発行した会社としても知られるオリエントコーポレーションが発行しています。このカードに付帯しているのも、Mastercardです。コンシェルジュ、Mastercard® Taste of Premium(R)など、他のプラチナカードにも備わっている機能は一通りそろっているので、このカードならではの特色について取り上げましょう。

このカードは「ポイントの貯めやすいプラチナカード」です。クレジットカードのポイント還元率は0.5%~1.0%程度といわれていますが、このカードに関しては、基本ポイント還元率だけで1.0%を達成しています。それに加えて

- 公式ポイントサイト「オリコモール」の利用で1.0%特別加算

- 内蔵されているiD、QUICPayの利用で0.5%特別加算

- ショッピングリボ払いの利用で0.5%特別加算

- 海外での利用で0.5%特別加算

- 誕生月の利用で1.0%特別加算

と、ポイントを獲得する機会がとにかく多いです。

という人なら、このカードは自信をもっておすすめできます。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT