一般カードと比べると、ゴールドカードの場合は年会費が有料である場合がほとんどです。しかし、数はかなり少ないですが、年会費が無料のものもあります。

という人は、まずは年会費無料で持てるゴールドカードを狙ってみましょう。今回は年会費無料で持てるゴールドカードとして

- 三菱UFJ-VISAゴールド

- NTTグループカードゴールド

- イオンゴールドカード

- セブンカード・プラス(ゴールド)

- エポスゴールドカード

の5つを紹介します。

年会費無料で持てるゴールドカード1.スーパーICカード 三菱UFJ-VISAゴールド

スーパーICカード「三菱UFJ-VISA ゴールド」<コンビタイプ>

| カード分類 | ゴールドカード |

| 国際ブランド | VISA |

| 申込方法 | - |

| 発行スピード | 通常3週間 |

| 年会費(税込) | 11,000円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | 300万円 |

| ポイント還元率(下限) | 0.50% |

| ポイント還元率(上限) | 1.00% |

| 交換可能マイル | JALマイル(1ポイント=2.5マイル、500ポイント以上100ポイント単位) |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | - |

| 海外旅行傷害保険/死亡後遺障害(最大) | 5,000万円(自動付帯:5,000万円)、家族特約1,000万円(自動付帯:1,000万円) |

| 国内旅行傷害保険/死亡後遺障害(最大) | 5,000万円 |

| ショッピング保険/国内利用(最大) | 300万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

名前の通り、三菱UFJ銀行が発行しています。同行のキャッシュカードも兼ねているクレジットカードです。

| 年会費無料の条件 | ショッピング利用金額累計が年間100万円以上であれば、翌年の年会費が家族カード分も含めて無料。 条件を満たさない場合は、以下の年会費がかかる。 ・本会員:11,000円(消費税込) ・家族会員:1人まで無料、2人目以降は1名につき1,650円(消費税込) |

|---|---|

| インビテーションの有無 | 不要(必須ではない) |

| 国内空港ラウンジの利用可否 | 可能 |

メリット

スーパーICカード 三菱UFJ-VISAゴールドのメリットとして

- インビテーションがなくても申し込める

- 海外旅行保険が自動付帯している

の2点を解説しましょう。

1. インビテーションがなくても申し込める

スーパーICカード 三菱UFJ-VISAゴールド<コンビタイプ>を申し込むのに、インビテーションは特に必要ありません。満20歳以上で、本人に安定継続した収入があれば申し込めます。

もちろん、申し込んだからと言って、必ず審査に通るとは限りませんが、ハードルはかなり低いでしょう。

2.海外旅行保険が自動付帯している

以下の内容の海外旅行保険が自動付帯しています。家族特約を付帯することもできるので、子どもと旅行にいく予定がある場合は、有効活用しましょう。

| 傷害による死亡・後遺障害 | 最高5,000万円 家族特約の場合は最高1,000万円 |

|---|---|

| 傷害による治療費用 | 150万円限度 |

| 疾病による治療費用 | 150万円限度 |

| 賠償責任(1事故) | 2,000万円限度(免責1,000円) |

| 携行品損害免責 | 1旅行につき50万円限度(1事故につき3,000円、保険期間中100万円限度) |

| 救援者費用 | 年間150万円限度 |

なお、家族特約の対象となるのは、以下の条件を満たす人です。

デメリット

一方、デメリットとして

- 年間100万円以上利用しないと年会費が無料にならない

- 三菱UFJ銀行の口座が必須

- ポイント還元率は高いとは言えない

の3つが挙げられます。

1.年間100万円以上利用しないと年会費が無料にならない

このカードの年会費を無料にするためには「1年間の利用額が100万円以上」という条件をクリアしなくてはいけません。以下の図のように、1ヶ月で84,000円利用すればクリアできる計算になります。1ヶ月にいくらクレジットカードを使うかは、その人の家族構成や生活スタイルにもよるので一概には言えませんが「年会費を無料にすること」だけを狙うのなら、支払いをまとめるなどの配慮は必要です。

2.三菱UFJ銀行の口座が必須

このカードの正式名称は「スーパーICカード 三菱UFJ-VISAゴールド<コンビタイプ>」です。つまり、三菱UFJ銀行のキャッシュカードとクレジットカードの機能が一体化したカードであるため、申し込む際には三菱UFJ銀行の口座が必須になります。

すでに三菱UFJ銀行の口座を持っていたり、職場や家の近所に三菱UFJ銀行の支店があったりするなら特に気にする必要はありませんが、行動範囲内に三菱UFJ銀行の支店がない場合は、申し込むのはかなり難しいクレジットカードになるでしょう。

3.ポイント還元率は高いとは言えない

このカードを利用すると、利用額1,000円ごとに1ポイントが付与されます。1ポイント=5円でキャッシュバックしてもらえるので、ポイント還元率は0.5%になる計算です。一般的に、クレジットカードのポイント還元率は0.5%~1.0%と言われているので、決して高い水準にあるとは言えません。ポイントを効率的に稼ぎたい人にとっては、この点が物足りないでしょう。

年会費無料で持てるゴールドカード2.NTTグループカードゴールド

NTTグループカードゴールド

| カード分類 | ゴールドカード |

| 国際ブランド | VISA、Mastercard® |

| 申込方法 | - |

| 発行スピード | 通常1週間 |

| 年会費(税込) | 5,500円 |

| 年会費備考 | ※年100万円以上利用で翌年度無料 |

| ショッピング総利用枠(上限) | 200万円 |

| ポイント還元率(下限) | 0.60% |

| ポイント還元率(上限) | 1.33% |

| 交換可能マイル | ANAマイル(1ポイント=0.2マイル、4,000ポイント以上1,000ポイント単位) JALマイル(1ポイント=0.2マイル、4,000ポイント以上1,000ポイント単位) |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | 楽天Edy |

| 海外旅行傷害保険/死亡後遺障害(最大) | 5,000万円(自動付帯:5,000万円) |

| 国内旅行傷害保険/死亡後遺障害(最大) | 5,000万円(自動付帯:5,000万円) |

| ショッピング保険/国内利用(最大) | 300万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

名前の通り、各地のNTTグループ傘下の企業(NTT東日本、NTT西日本など)が、関連会社のNTTファイナンスを通じ共同で発行しているクレジットカードです。

| 年会費無料の条件 | 本会員については、年間利用額(入会日から1年間の利用額の合計)が100万円以上で、年会費5,500円(税込)が無料になる。 家族会員については、本会員と合算した年間利用額が150万円以上で年会費1,550円(税込)が無料になる。ただし、1枚まで。 |

|---|---|

| インビテーションの有無 | 不要(必須ではない) |

| 国内利用ラウンジの利用可否 | 可能 |

メリット

NTTグループカードゴールドのメリットとして

- 最大300万円まで補償されるショッピング補償保険がついている

- 万が一の時に備えた債務免除制度が利用できる

- インビテーションがなくても申し込める

の3つを説明しましょう。

1.最大300万円まで補償されるショッピング補償保険がついている

年会費が無料のクレジットカードにありがちなこととして

- ショッピング補償保険(お買いもの保険、ショッピング・プロテクション)が付帯していない

- ショッピング補償保険は付帯しているが、補償額の上限が低い

が挙げられます。しかし、NTTグループカードゴールドは年会費が無料であるにも関わらず、年間最大300万円まで補償されるショッピング補償保険がついているのが大きな特徴です。

2.万が一の時に備えた債務免除制度が利用できる

万が一、クレジットカードの本会員が事故や病気で亡くなってしまった場合、相続放棄をするなどの一部の例外を除けば、クレジットカードの残債=支払いが残っている分については相続人=遺族が支払わなくてはいけません。また、一命はとりとめたものの、働けないほどの重い障害が残った場合も、家族が支払わなくてはいけない場合がほとんどでしょう。

しかし、NTTグループカードゴールドであれば

- 死亡した場合

- 病気やケガで重い障害が残り、働けない場合(高度障害)

には、債務免除制度が利用できます。ただし、亡くなったり、重い障害が残ったりした原因が

- 故意(自分でわざとやった場合)

- 自殺、自殺未遂

- 犯罪行為(ケンカ、スピード違反運転が原因など)

の場合は、債務免除制度は使えません。

3.インビテーションがなくても申し込める

先ほど触れたスーパーICカード 三菱UFJ-VISAゴールド<コンビタイプ>と同様、このカードを申し込むのに特にインビテーションはいりません。公式ホームページから申し込めます。

デメリット

一方、デメリットとしては

- 年間100万円以上利用しないと年会費が無料にならない

- 家族カードも年会費無料にするなら年間150万円以上の利用必須

の2点が挙げられます。

1.年間100万円以上利用しないと年会費が無料にならない

NTTグループカードゴールドの年会費を無料にするための条件として、年間ショッピング利用額が100万円以上であることがあげられます。単純計算で毎月84,000円以上使わないと、なかなか到達しない数字です。年会費無料を狙っていくなら、このカードに支払いを集約するなど、作戦を練る必要があるでしょう。

2.家族カードも年会費無料にするなら年間150万円以上の利用必須

家族カードを発行する場合なら、より年間利用額の条件はシビアになります。年間ショッピング利用額が150万円以上でなくてはいけません。

日々の食材や電気代、ガス代の支払いなど、家計に関連する支出は全部このカードから、というように「無駄遣いをせず、しかも、まとまった支払いを確保できるように」配慮が求められることに注意すべきでしょう。

年会費無料で持てるゴールドカード3.イオンゴールドカード

イオンカード

| カード分類 | 一般カード |

| 国際ブランド | VISA、Mastercard®、JCB |

| 申込方法 | - |

| 発行スピード | - |

| 年会費(税込) | 0円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | 50万円 |

| ポイント還元率(下限) | 0.50% |

| ポイント還元率(上限) | 1.00% |

| 交換可能マイル | JALマイル(1ポイント=0.5マイル、1,000ポイント以上500ポイント単位) |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | iD利用、WAON(オートチャージ可) |

| 海外旅行傷害保険/死亡後遺障害(最大) | - |

| 国内旅行傷害保険/死亡後遺障害(最大) | - |

| ショッピング保険/国内利用(最大) | 50万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

イオンゴールドカードは、大手スーパー・イオンの公式クレジットカード「イオンカード」の上位に属するカードです。

| 年会費無料の条件 | 永年無料 |

|---|---|

| インビテーションの有無 | 必須(年間利用額100万円以上に到達すると対象になる) |

| 国内空港ラウンジの利用可否 | 可能 |

メリット

イオンゴールドカードのメリットとして

- 年会費が永年無料である

- 家族カードについても年会費が永年無料

- イオンラウンジが使える

の3つについて解説しましょう。

1.年会費が永年無料である

一般カードであるイオンカードは年会費が無料ですが、イオンゴールドカードについても同じです。国内空港ラウンジが利用できるなど、通常のゴールドカードとそん色ないサービスを受けられるにも関わらず、年会費が永年無料なのは「クレジットカードに年会費を払いたくない」という人にとっては、願ってもない話でしょう。

2.家族カードについても年会費が永年無料

もちろん、家族カードについても年会費は永年無料です。受けられるサービスも本会員と変わらないので、普段の買い物や家族でのお出かけに徹底活用しましょう。

3.イオンラウンジが使える

イオンモール、イオンなど、イオン傘下の大型商業施設の中にあるイオンラウンジも使えるようになります。本来はイオンおよびグループ会社の株主でなければ使えませんが、イオンゴールドカードを持っていれば、株主でなくても利用可能です。

デメリット

一方、デメリットとしては

- インビテーションがないと申し込めない

- デザインがあらかじめ指定されてしまう

の2点が挙げられます。

1.インビテーションがないと申し込めない

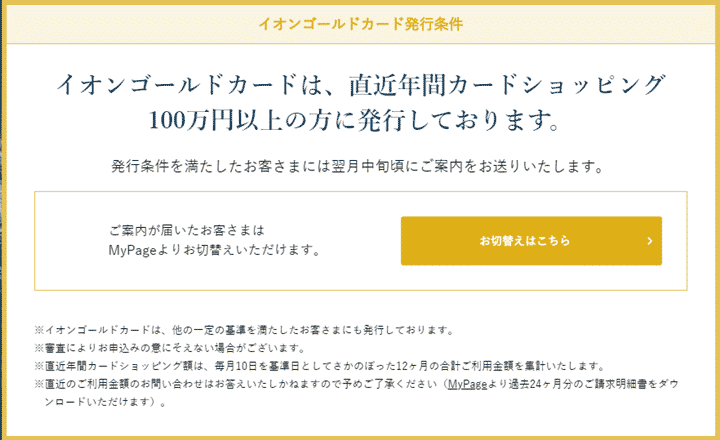

イオンゴールドカードの場合、イオンフィナンシャルサービスから届くインビテーションがないと申し込みすらできません。なお、インビテーションが届く基準については、公式ホームページで「直近年間カードショッピング100万円以上」と明確に示されています。引っ越し、結婚など「まとまったお金を使う機会がある」場合は、それに合わせてイオンカードを作り、まとめ買いをしてインビテーションが届くのを待つのもいいでしょう。

出典:イオンゴールドカードのご案内|イオンゴールドカード|暮らしのマネーサイト

2.デザインがあらかじめ指定されてしまう

出典:イオンゴールドカードのご案内|イオンゴールドカード|暮らしのマネーサイト

イオンゴールドカードのデザインは、上の図のように

- イオンゴールドカード

- イオンゴールドカード(ミッキーマウス デザイン)

- イオンゴールドカード(トイ・ストーリー デザイン)

など、使ってきた一般カードに応じたものによって決まります。これらは自由に選べるわけではなく「一般カードと同じデザインで、色調だけが変わる」と考えておきましょう。つまり、一般カードの時に、通常のデザインのイオンカードを選んでいた場合、ゴールドカードに切り替える際にイオンゴールドカード(ミッキーマウス デザイン)に切り替えることはできない、という意味です。

年会費無料で持てるゴールドカード4.セブンカード・プラス(ゴールド)

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。セブンカード・プラス

カード分類 一般カード

国際ブランド JCB

申込方法 -

発行スピード 通常1~2週間

年会費(税込) 0円

年会費備考 ※2019/7/1以降に新規入会された方が対象

※2019/7/1より前に会員になられた方は2020年1月10日(金)お支払い分より無料

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル ANAマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ -

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 100万円

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

92%(11/12) 37万円 20万円 10.2日 3.7

セブンアンドアイホールディングスの公式クレジットカード「セブンカード・プラス」の上位カードです。

| 年会費無料の条件 | 永年無料 |

|---|---|

| インビテーションの有無 | 必須 |

| 国内空港ラウンジの利用可否 | 不可 |

メリット

メリットとしては

- 年会費が永年無料である

- 国内でもショッピングガード保険が使える

の2点が挙げられます。

1.年会費が永年無料である

公式ホームページでも明確に、年会費が永年無料であることがうたわれています。

日頃から特にセブンカード・プラスをご愛顧いただいているため、永年無料とさせていただきます。

2.国内でもショッピングガード保険が使える

一般カードに相当するセブンカード・プラスの場合、ショッピングガード保険は海外での利用分にしか使えません。しかし、セブンカード・プラス(ゴールド)であれば、国内での利用分についても、ショッピングガード保険を利用することが可能です。なお、利用にあたっての条件は、以下の通りです。

- 購入日より90日間

- 年間100万円まで、その損害を限度額の範囲内で補償 (自己負担1事故5千円)

デメリット

一方、デメリットとしては次の2つが挙げられます。

- インビテーションがないと申し込めない

- 空港ラウンジが使えない

1.インビテーションがないと申し込めない

セブンカード・プラス(ゴールド)は一般募集を行っていないため、申し込みにあたってはインビテーションが必須となります。イオンカードのように、インビテーションが届く基準が明確に示されているわけではありませんが、Twitter上の反応を見る限りでは「年間利用額が100万円以上」が1つの基準になっているようです。

無料のゴールドで知る限り維持が容易なのは4つ。イオン/セブン(利用状況に依るインビテーション制)、日本海信販(山陰地方在住者限定)、エポス。他にも何枚か在るけれども毎年100万円~の利用額等のハードルが在る。今度のプレスティアVISAゴールドは年間30万円以上で無料の低ハードル。

— 獅子柚子(ししゆず) (@yuzurinco155) February 1, 2016

2.空港ラウンジが使えない

セブンカード・プラス(ゴールド)の場合、国内空港ラウンジを利用することはできません。国内空港ラウンジを利用したいためにゴールドカードを手に入れたいなら、セブンカード・プラス(ゴールド)は候補から外していいでしょう。

年会費無料で持てるゴールドカード5.エポスゴールドカード

エポスゴールドカード

カード分類 ゴールドカード

国際ブランド VISA

申込方法 Web申込み、郵送申込み

発行スピード 通常1週間

年会費(税込) 5,000円

年会費備考 ※年50万円以上利用で翌年度無料

※年間利用額条件を達成した場合、翌年以降永年無料になります。

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.25%

交換可能マイル ANAマイル(1ポイント=0.6マイル)

JALマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 1,000万円(自動付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

日本全国でファッションビルを展開する丸井の公式クレジットカードです。

| 年会費無料の条件 | 一定の条件を満たせば無料。それ以外の場合は年会費5,000円(税込) |

|---|---|

| インビテーションの有無 | 年会費無料を希望するなら必須。申込自体はインビテーションがなくても可能 |

| 国内空港ラウンジの利用可否 | 可能 |

メリット

メリットは

- 条件を満たせば年会費が永年無料になる

- マルイのネット通販、実店舗の利用時のポイントが2倍になる

- ポイントの有効期限が無期限になる

- 海外旅行保険の内容が充実する

の4つです。

1.条件を満たせば年会費が永年無料になる

本来、エポスゴールドカードの年会費は5,000円(税込)です。しかし、以下の条件のいずれかに当てはまれば、年会費は永年無料になります。

- インビテーションを受取った上での申し込み

- プラチナ・ゴールド会員の家族からの紹介

また、インビテーションがない状態でエポスゴールドカードを申し込んだ場合、初年度は年会費として5,000円(税込)かかりますが、年間の利用額が50万円に達した場合、次年度以降の年会費は無料になります。

2.マルイのネット通販、実店舗の利用時のポイントが2倍になる

一般カードに相当するエポスカードの場合、マルイのネット通販、実店舗の利用時は利用額200円につき1ポイント(エポスポイント)が付与されます。しかし、エポスゴールドカードの場合は、2ポイントにアップする仕組みです。

3.ポイントの有効期限が無期限になる

エポスカードの場合、ポイントの有効期限は2年です。しかし、エポスゴールドカードに切り替わると、ポイントの有効期限は無期限(会員である限りは有効)になります。じっくりポイントを貯めて、欲しいものを手にいれるという使い方ができるのは、大きなメリットです。

4.海外旅行保険の内容が充実する

エポスカードは、年会費無料のクレジットカードであるにも関わらず、海外旅行保険が自動付帯していることで根強い人気を誇るクレジットカードです。しかし、エポスゴールドカードになれば、入手方法や使い方次第で年会費が無料になる上に、さらに海外旅行保険の内容を充実させることができます。

| 保険の種類 | エポスカードの保険金額 | エポスゴールドカードの保険金額 |

|---|---|---|

| 傷害死亡・後遺障害 | 最高500万円 | 最高1,000万円 |

| 傷害治療費用 (1事故の限度額) |

200万円 | 300万円 |

| 疾病治療費用 (1疾病の限度額) |

270万円 | 300万円 |

| 賠償責任(免責なし) (1事故の限度額) |

2000万円 | 2,000万円 |

| 救援者費用 (1旅行・保険期間中の限度額) |

100万円 | 100万円 |

| 携行品損害(免責3,000円)(1旅行・保険期間中の限度額) | 20万円 | 20万円 |

デメリット

エポスゴールドカードについて、あえてデメリットを挙げるとしたら「自分から申し込む場合は年会費が有料になる」ことでしょう。

1.自分から申し込む場合は年会費が有料になる

エポスゴールドカードの年会費を初年度から無料にするには

- インビテーションを受取った上での申し込み

- プラチナ・ゴールド会員の家族からの紹介

のいずれかの条件に当てはまらなくてはいけません。これらに当てはまらない人が自分から申し込み、カードの発行にこぎつけた場合は、少なくとも初年度に関しては年会費が5,000円(税込)かかります。初年度から年会費を無料にしたい場合は、インビテーションが送られてくるのを待つか、エポスゴールドカードやエポスプラチナカードを使っている家族にお願いしたほうが早いでしょう。

GOLD一択!50万くらい使ったら年末くらいにインビテーションきて無料でGOLDにしたよ!

出張費とかエポスで立て替えてると一瞬で結構な額行くよ!— めぐ (@megu_55) May 29, 2020

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT