ゴールドカードと言われて、アメックスゴールドカードを思い出す人も多いでしょう。今回は、このアメックスゴールドカードことアメリカン・エキスプレス・ゴールド・カードについて、徹底解説しましょう。

アメックスゴールドカードの基礎知識

そもそも、アメックスゴールドカードことアメリカン・エキスプレス・ゴールド・カードとはどんなクレジットカードなのでしょうか。

American Expressのプロパーカード

アメリカン・エキスプレス・ゴールド・カードとは、国際ブランドのAmerican Expressが自社で発行するゴールドカード(プロパーカード)です。

セゾン・アメリカン・エキスプレス・ゴールド・カードとは別物

セゾンゴールド・アメリカン・エキスプレス・カード

カード分類 ゴールドカード

国際ブランド AMEX(アメックス)

申込方法 -

発行スピード 最短3営業日

年会費(税込) 11,000円

年会費備考 -

ショッピング総利用枠(上限) 300万円

ポイント還元率(下限) 0.75%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=3マイル、交換上限なし、交換手数料無料)

JALマイル(1ポイント=2.5マイル、交換上限なし、交換手数料無料)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 5,000万円

国内旅行傷害保険/死亡後遺障害(最大) 5,000万円

ショッピング保険/国内利用(最大) 200万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(2/2) 75万円 20万円 12.0日 4.5

国際ブランドとしてAmerican Expressが付帯した1つに、クレディセゾンが発行しているセゾン・アメリカン・エキスプレス・ゴールド・カードがあります。これはあくまで、クレディセゾンとAmerican Expressが提携して発行しているいわゆる「提携カード」です。今回紹介するアメリカン・エキスプレス・ゴールド・カードとは全くの別物なので、気を付けましょう。

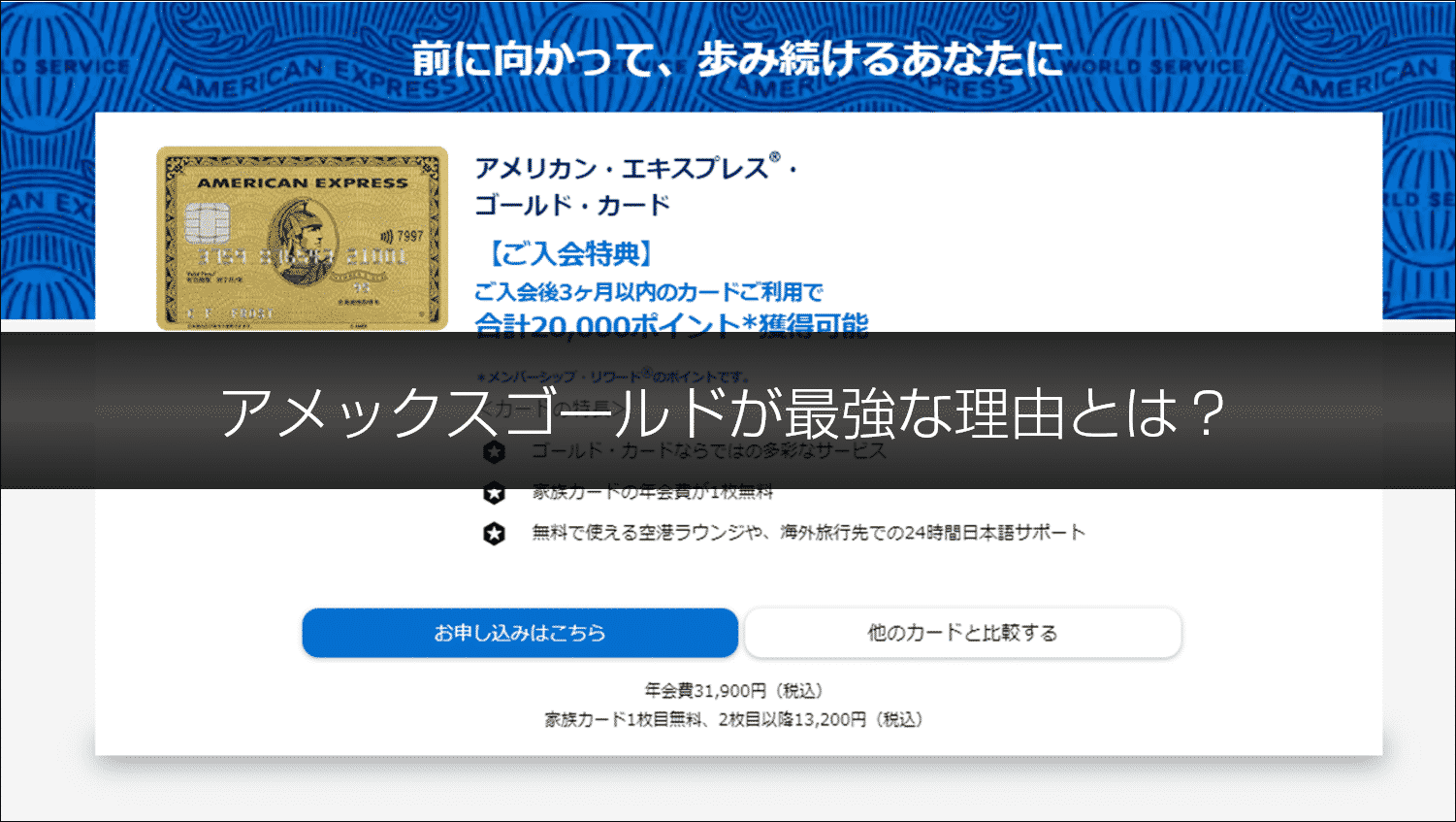

アメックスゴールドカードが最強である理由は?

クレジットカード比較プロにおいて、アメリカン・エキスプレス・ゴールド・カードを「最強のゴールドカード」とする理由は

- 日本での認知度が高い

- 優待特典が充実している

- ステータス性、認知度が高い割には、幅広く門戸を開いている

の3つです。このうち「日本での認知度」に関して、説明しておきましょう。

日本初のゴールドカード

日本において、アメリカン・エキスプレス・ゴールド・カードは、1980年から発行が開始されました。2020年の今とは違い、クレジットカード自体が「限られた一部の富裕層のためのもの」であった時代に、初めて一般募集を開始したゴールドカードとして、世の中に大きなインパクトを及ぼしたのは想像に難くありません。そのため「さらに限られた一部の富裕層=かなりのお金持ちが持っているゴールドカード」というイメージがついていました。

詳しくは後述しますが、その後、プラチナ・カードやアメリカン・エキスプレス・センチュリオン・カード(いわゆる「アメックスブラックカード」)が登場したこともあり、アメリカン・エキスプレス・ゴールド・カードはかなり身近なものになりました。しかし、日本で初めて発行されたゴールドカードとして、広く認知されています。

アメックスゴールドカードの6つの優待特典とは?

アメックスゴールドカードこと、アメリカン・エキスプレス・ゴールド・カードは、旅行やエンターテインメント系の特典が充実していることで有名です。そこで今回は、以下の6テーマに分けて、どんな特典があるのか紹介しましょう。

- レストラン系の特典

- エンターテイメント系の特典

- 空港ラウンジが使える特典

- 海外旅行傷害保険、国内旅行傷害保険

- 旅行の時に便利なサービス

- 日常生活に便利な保険

1.レストラン系の特典

アメリカン・エキスプレス・ゴールド・カードでは「ゴールド・ダイニング by招待日和」が利用できます。これは簡単にいうと、所定のレストランを2名以上で予約し、指定されたコース料理を注文すると、1名分が無料になるプログラムです。日本全国のレストランはもちろん、シンガポールのレストランも提携店に指定されています。

| アンティカ・オステリア・デル・ポンテ(東京) | 季節のシェフおすすめコース(1名 30,000円/税込)を予約すると、33,600円(税サ込)が1名無料 |

|---|---|

| 焼肉 千利 銀座店(東京) | 千利会席[極](1名 13,200円/税込)を予約すると、13,200円(税込)が1名無料 |

| Le Cinque Kitahama (ル サンク キタハマ)(大阪) | プレミアムコース(1名 12,100円/税込)を予約すると、12,100円(税込)が1名無料 |

| 四季喰(しっくい)のむら (日本料理)(大阪) | 懐石10,000円コース(1名 11,000円/税込)を予約すると、11,000円(税込)が1名無料 |

2.エンターテイメント系の特典

ジャズクラブや遊園地、ワインのオンライン・ショッピングなどでも、アメリカン・エキスプレス・ゴールド・カードを持っていることで利用できる特典が用意されています。

| ゴールド・ワインクラブ | 希少価値の高いワインを優待価格で購入できる |

|---|---|

| コットンクラブ | 東京・丸の内のジャズクラブ「COTTON CLUB」で、カード会員限定の特典を利用できる |

| 新国立劇場 | カード会員専用の公演チケット先行購入などの特典を利用できる |

| チケット・アクセス | 大手チケットガイド、e+(イープラス)との提携により、アメリカン・エキスプレスのカード会員限定で、様々なエンターテインメントのチケットを先行販売する |

| ユニバーサル・スタジオ・ジャパン | カード会員限定の特典を利用できる |

3.空港ラウンジが使える特典

- 国内の空港のラウンジ(一部、海外含む)の利用

- プライオリティ・パスの優待利用

が特典として付帯しています。それぞれについて、説明しましょう。

海外旅行したり飛行機乗るならvisaかアメックスのゴールドカードがいい

ゴールドやったら空港の待ち時間ラウンジ使えるからWi-fi充電飲み物食べ物困らんしめっちゃいい、海外旅行行くときの旅行保険もついてるからいいよ!

— junky ☀︎ (@raw_de) April 22, 2020

国内の空港のラウンジ(一部、海外含む)の利用

以下の空港のラウンジを、カード会員本人はもちろん、同伴者は1名まで無料で利用できます。

| 地域 | 空港名 |

|---|---|

| 北海道・東北 | 新千歳空港 函館空港 青森空港 秋田空港 仙台国際空港 |

| 関東 | 羽田空港第1ターミナル 羽田空港第2ターミナル 羽田空港第3ターミナル 成田国際空港第1ターミナル 成田国際空港第2ターミナル |

| 中部・北陸 | 新潟空港 富山空港 中部国際空港 小松空港 |

| 近畿 | 伊丹空港 関西国際空港 神戸空港 |

| 中国・四国 | 岡山空港 広島空港 米子空港 山口宇部空港 高松空港 松山空港 徳島空港 |

| 九州・沖縄 | 北九州空港 福岡空港 長崎空港 大分空港 熊本空港 鹿児島空港 那覇空港 |

| 海外 | ダニエル・K・イノウエ国際空港 (旧・ホノルル国際空港) |

プライオリティ・パスの優待利用

世界各国の空港のラウンジが利用できる、ラウンジ共通利用プログラム「プライオリティ・パス」が以下の条件で利用できます。

- 基本カード会員および家族カード会員が入会する場合は、年会費(99ドル)が無料

- 年間2回まで対象ラウンジを無料で利用可能(3回目からは32ドル/回かかる)

4.海外旅行傷害保険、国内旅行傷害保険

アメリカン・エキスプレス・ゴールド・カードには海外旅行傷害保険、国内旅行傷害保険が付帯しています。それぞれに分けて、補償内容を解説しましょう。

海外旅行傷害保険

| 会員の属性 | 基本カード会員 | 基本カード会員の家族 | 家族カード会員 |

|---|---|---|---|

| 傷害死亡・後遺障害保険金 | 最高1億円(うち5,000万円は利用付帯) | 最高1,000万円(自動付帯) | 5,000万円(利用付帯) |

| 傷害治療費用保険金 | 最高300万円(うち100万円は利用付帯) | 最高200万円(自動付帯) | 最高300万円(利用付帯) |

| 疾病治療費用保険金 | 最高300万円(うち100万円は利用付帯) | 最高200万円(自動付帯) | 最高300万円(利用付帯) |

| 賠償責任保険金 | 最高4,000万円(自動付帯) | 最高4,000万円(利用付帯) | |

| 携行品損害保険金 (免責3千円/年間限度額100万円) |

1旅行中最高50万円(自動付帯) | 1旅行中最高50万円(利用付帯) | |

| 救援者費用保険金 | 保険期間中最高400万円(うち100万円は利用付帯分) | 保険期間中最高300万円(自動付帯) | 保険期間中最高400万円(利用付帯) |

アメックスからゴールドカードの申込書が届きました。確かに利用額は最近半端なかったけど。。。 海外旅行保険1億円というのは魅力的。

— Kristopher Skingley (@DJkeisk) September 1, 2010

また、アメリカン・エキスプレス・ゴールド・カードの会員本人に関しては、以下の補償も受けられます。

| 保険金の種類 | 補償金額 | 保険金を支払う場合 |

|---|---|---|

| 乗継遅延費用 | 最高20,000円 | 航空便を乗り継ぐ予定が、乗り継ぎ地点までの到着便の遅延によって搭乗する予定だった航空便に搭乗することができず、到着便の実際の到着時刻から4時間以内に代替便に搭乗することができなかった場合、宿泊料金や食事代を2万円を限度として補償。 |

| 出航遅延、欠航、搭乗不能費用 | 最高20,000円 | 1回の出航遅延、欠航もしくは運休または搭乗不能について搭乗する予定だった航空便について、出航予定時刻から4時間以上の出航遅延や航空便の欠航などで搭乗することができず、出航予定時刻から4時間以内に代替となる航空便に搭乗できなかった場合、食事代を2万円を限度として補償します。 |

| 受託手荷物遅延 | 最高20,000円 | 1回の受託手荷物の遅延について航空便が目的地に到着してから6時間以内に、カード会員様の身の回り品で搭乗時に航空会社が受託した手荷物が目的地に運搬されなかったために、会員が目的地において負担した衣類や生活必需品の購入費用を2万円まで補償。 |

| 受託手荷物紛失 | 最高40,000円 | 航空便が目的地に到着してから48時間以内に、受託した手荷物が目的地に運搬されなかった場合、手荷物は紛失したものとみなし、到着後96時間以内に目的地において負担した衣類や生活必需品の購入費用を4万円まで補償。 |

国内旅行傷害保険

補償内容は、以下の通りです。なお、すべて利用付帯になっています。

| 会員の属性 | 基本カード会員 | 基本カード会員の家族 | 家族カード会員 |

|---|---|---|---|

| 傷害死亡保険金 | 5,000万円 | 1,000万円 | 5,000万円 |

| 傷害後遺障害保険金 | 最高5,000万円 | 最高1,000万円 | 最高5,000万円 |

5.旅行の時に便利なサービス

保険以外にも、旅行の時に活用すると便利なサービスが付帯しています。

旅行に出発する前に使いたいサービス

| 手荷物無料宅配サービス | 海外旅行の際、出発時に自宅から空港まで、帰国時に空港から自宅まで、カード会員1人につきスーツケース1個を無料で配送 ※ 対象となるのは成田国際空港、中部国際空港、関西国際空港、羽田空港(第3ターミナル)から出入国する場合 |

|---|---|

| 大型手荷物宅配優待特典 | 海外旅行の際、ダンボールや自転車など、大きな手荷物を預かる「大型手荷物宅配」をカード会員1名につき、JALエービーシーの公示価格より1,000円(税込)割引 ※ 成田国際空港、羽田空港(第3ターミナル)、中部国際空港を利用する場合適用可能 |

| エアポート送迎サービス | 提携タクシー会社(MKグループ)の車両をカード会員専用でチャーターし、利用可能地域内の指定の場所から空港間の送迎を割安の定額料金にて提供 ※ 成田国際空港、中部国際空港、関西国際空港、羽田空港(国際線利用のみ)から出入国する場合に利用可能 ※ HIS アメリカン・エキスプレス・トラベル・サービスにて国際航空券、海外パッケージツアーを購入することが必要 |

| 空港パーキング | 空港周辺の駐車場を優待価格で利用可能 |

| 無料ポーターサービス | 出発時は空港の駅改札付近の指定場所やバス停からチェックインカウンターまで、帰国時は到着ロビーから駅改札付近の指定場所やバス停まで、専任スタッフが荷物を運ぶ ※ 成田国際空港(第1ターミナル、第2ターミナル)、関西国際空港をから出入国する場合に利用可能 |

| 空港クロークサービス | 乗継便の待ち時間などに、空港内手荷物預かり所にて荷物を無料で預かる ※ 中部国際空港を利用する場合に利用可能 |

旅行に出かけてから使いたいサービス

| 手荷物無料宅配サービス | 海外旅行の際、出発時に自宅から空港まで、帰国時に空港から自宅まで、カード会員1人につきスーツケース1個を無料で配送 ※ 対象となるのは成田国際空港、中部国際空港、関西国際空港、羽田空港(第3ターミナル)から出入国する場合 |

|---|---|

| 大型手荷物宅配優待特典 | 海外旅行の際、ダンボールや自転車など、大きな手荷物を預かる「大型手荷物宅配」をカード会員1名につき、JALエービーシーの公示価格より1,000円(税込)割引 ※ 成田国際空港、羽田空港(第3ターミナル)、中部国際空港を利用する場合適用可能 |

| エアポート送迎サービス | 提携タクシー会社(MKグループ)の車両をカード会員専用でチャーターし、利用可能地域内の指定の場所から空港間の送迎を割安の定額料金にて提供 ※ 成田国際空港、中部国際空港、関西国際空港、羽田空港(国際線利用のみ)から出入国する場合に利用可能 ※ HIS アメリカン・エキスプレス・トラベル・サービスにて国際航空券、海外パッケージツアーを購入することが必要 |

| 空港パーキング | 空港周辺の駐車場を優待価格で利用可能 |

| 無料ポーターサービス | 出発時は空港の駅改札付近の指定場所やバス停からチェックインカウンターまで、帰国時は到着ロビーから駅改札付近の指定場所やバス停まで、専任スタッフが荷物を運ぶ ※ 成田国際空港(第1ターミナル、第2ターミナル)、関西国際空港をから出入国する場合に利用可能 |

| 空港クロークサービス | 乗継便の待ち時間などに、空港内手荷物預かり所にて荷物を無料で預かる ※ 中部国際空港を利用する場合に利用可能 |

6.日常生活に便利な保険

多くのクレジットカードに特典として付帯している海外旅行保険以外にも便利な保険が、アメリカン・エキスプレス・ゴールド・カードにはついています。

| ショッピング・プロテクション | 国内外でアメリカン・エキスプレス・ゴールド・カードを使って購入したほとんどの商品について、破損・盗難などの損害をご購入日から90日間、1名年間最高500万円まで補償する |

|---|---|

| リターン・プロテクション | アメリカン・エキスプレス・ゴールド・カードを利用して購入した商品の返品がなんらかの理由で受け付けてもらえない場合、購入日から90日以内なら、当該商品の返却など所定の手続きを経たうえで、購入金額が支払元の銀行口座に対し払い戻される |

| キャンセル・プロテクション | 急な出張で海外旅行に行けなくなった場合や、突然の病気、怪我による入院などで、予約していた旅行をキャンセルしたり、チケットを購入済みのコンサートに行けなくなったりした場合、キャンセル費用などの損害を補償する |

アメックスゴールドカードのポイント制度は?

アメリカン・エキスプレス・ゴールド・カードのポイント制度について

- 基本のポイント還元率

- メンバーシップ・リワード・プラス

- ポイントの主な利用法

という3つの観点から解説しましょう。

1.基本のポイント還元率は1.0%

アメリカン・エキスプレス・ゴールド・カードの利用額100円ごとに1ポイント貯まります。ポイント還元率にすると1.0%です。なお、加盟店によってはポイント加算の対象外となったり、利用額200円ごとに1ポイント付与されたりと、扱いが違う場合があるので、確認しましょう。

ポイント加算の対象外となる加盟店

| 放送局 | NHK |

|---|---|

| 電子マネー | 楽天Edy モバイルSuica SMART ICOCA モバイルPASMOチャージ |

| 寄付団体 | 国境なき医師団 国際連合食糧計画WFP協会 国連UNHCR協会 セーブ・ザ・チルドレン・ジャパン 日本赤十字社 日本ユニセフ協会 プラン・インターナショナル ワールド・ビジョン・ジャパン |

利用額200円ごとに1ポイント付与される加盟店

| 電力会社 | 北海道電力 東北電力 東京電力エナジーパートナー 中部電力 関西電力 中国電力 九州電力 沖縄電力 北陸電力 四国電力 |

|---|---|

| ガス会社 | 北海道ガス 仙台市ガス局 東部ガス 北陸ガス 日本海ガス 東彩ガス 武州ガス 京葉ガス 大多喜ガス 東京ガス 長野都市ガス 静岡ガス 東邦ガス 大津市企業局 大阪ガス 広島ガス 岡山ガス 山口合同ガス 四国ガス 西部ガス 日本ガス(鹿児島市) |

| 水道局 | 札幌市水道局 水戸市水道局 東京都水道局 多摩地区都営水道 武蔵野市水道部 横浜市水道局 小松市水道料金 甲府市上下水道局 名古屋市上下水道局 浜松市上下水道局 大津市企業局 桑名市上下水道部 京都市上下水道局 大阪市水道局 神戸市水道局 猪名川市水道料金 尼崎市水道局 福岡市水道局 新宮市上下水道 長崎市上下水道局 |

| 税金 | 国税 都道府県税など |

| 公金 | 国民年金保険料 特許申請料 Yahoo!公金支払い |

| 決済手段 | Amazon Pay au WALLET残高 WebMoneyプリペイドカードLite d払い(QRコード、バーコード決済分) ローソンスマホレジ |

| その他 | 病院 Yahoo!toto 郵便窓口/Webゆうびん |

2.メンバ―シップ・リワード・プラスも利用しよう

本来、アメリカン・エキスプレス・ゴールド・カードのポイントの有効期限は3年間です。3年間の間に1回でも交換すれば、以降は有効期限が無期限(会員である限りは有効)になります。しかし、落ち着いて欲しい特典に交換するためには、メンバーシップ・リワード・プラスも検討しましょう。

メンバーシップ・リワード・プラスとは

- ポイントの有効期限が無期限になる

- ボーナスポイントプログラムへの申し込みが可能になる

- 提携各社へのポイント移行や支払いにポイントを利用する際にレートがよくなる

などの特典が設けられた、有料(年会費3,300円(税込))の優遇プログラムのことです。

ボーナスポイントプログラムとは

ボーナスポイントプログラムとは、所定の登録手続きを済ませると、特定の加盟店を利用した場合のポイントが利用額100円につき3ポイントにアップする優遇プログラムのことです。

| サイト名 | 対象サービス |

|---|---|

| Yahoo! JAPAN | ヤフーショッピング ヤフオク!(Yahoo!かんたん決済) ヤフー官公庁オークション PayPayモール |

| iTunes Store/App Store | iTunes Store App Store Apple Books Apple Music |

| JAL公式ウェブサイトでのオンライン購入 | JAL国内線・国際線航空券 JALPAK国内・海外ツアー商品 |

| HISの公式ウェブサイトでのオンライン購入 | 海外航空券 事前決済となる海外ホテル 海外航空 + ホテル(セット販売) 海外パッケージツアー 海外オプショナル・レンタカー |

| アメリカン・エキスプレス・トラベルオンライン | アメリカン・エキスプレス・トラベル オンラインにてご購入の商品 事前決済でご購入のホテル・レンタカー 国内航空券 (会員様専用 国内航空券販売サイト) |

| Amazon.co.jp | Amazon.co.jp Amazonマーケットプレイス Kindle本 Amazon Business |

ANAマイラーならメンバーシップ・リワード ANAコースの追加も要検討

全日本空輸=ANAのマイルを貯めている人なら、メンバーシップ・リワード ANAコースに加入しましょう。年会費として5,500円(税込)支払うと、ポイントをANAのマイルに以下のレートで移行できるようになります。

| メンバーシップ・リワード・プラスに登録済 | 1,000ポイント = 1,000マイル |

|---|---|

| メンバーシップ・リワード・プラスに未登録 | 2,000ポイント = 1,000マイル |

たたし、ポイントをANAのマイルに移行するにあたっては、以下の注意点がありますので、気を付けてください。

- 初回のポイント移行は、2週間以内での完了となる

- 「ANAマイレージクラブ」へのポイント移行は1日1回まで

- 移行申し込み後の変更・キャンセル、至急移行は不可

- 処理の都合により、所要期間通りに移行されない場合があることに注意

また、「ANA マイレージクラブ」へのポイント以降については、1 年間(1 月1 日 – 12 月31 日マイレージ付与完了日)ごとに上限が決められています。

メンバーシップ・リワード・プラスに登録済 40,000 ポイント(=40,000 マイル)まで

メンバーシップ・リワード・プラスに未登録 80,000 ポイント(=40,000 マイル)まで

3.ポイントの主な利用法

アメリカン・エキスプレス・ゴールド・カードのポイントは、ANAのマイルに交換すること以外にも

- 提携航空パートナーのマイルに交換する

- 提携ホテルのポイントに交換する

- 「楽天ポイント」「Tポイント」に交換する

- 支払いに使う

- アイテムや商品券に交換する

- イベントへの参加費として使う

などの使い道があります。それぞれについて、詳しく解説しましょう。

1.提携航空会社のマイルに交換する

| 航空会社名 | マイレージプログラム名 |

|---|---|

| チャイナエアライン | 「ダイナスティ・フライヤー・プログラム」 |

| デルタ航空 | 「スカイマイル」 |

| ヴァージン アトランティック航空 | 「フライングクラブ」 |

| タイ国際航空 | 「ロイヤルオーキッドプラス」 |

| キャセイパシフィック航空 | 「アジア・マイル」 |

| シンガポール航空 | 「クリスフライヤー」 |

| ブリティッシュ・エアウェイズ | 「エグゼクティブ・クラブ」 |

| スカンジナビア航空 | 「SAS ユーロボーナス」 |

| アリタリア-イタリア航空 | 「クラブ・ミッレミリア」 |

| フィンランド航空 | 「フィンエアー・プラス」 |

| エティハド航空 | 「エティハド ゲスト」 |

| エミレーツ航空 | 「エミレーツ・スカイワーズ」 |

| カタール航空 | 「プリビレッジクラブ」 |

| エールフランス/KLM航空 | 「フライングブルー」 |

なお、交換レートは以下の通りです。

| メンバーシップ・リワード・プラスに登録済 | 40,000 ポイント(=40,000 マイル)まで |

|---|---|

| メンバーシップ・リワード・プラスに未登録 | 80,000 ポイント(=40,000 マイル)まで |

2.提携ホテルのポイントに交換する

出典:提携ホテルのポイントに移行する | アメリカン・エキスプレス・カード

アメリカン・エキスプレス・ゴールド・カードのポイントを世界的な高級ホテルチェーンのポイントプログラムで利用できるポイントに交換することも可能です。2020年現在は「ヒルトン・オナーズ」と「Marriott Bonvoy(マリオットボンヴォイ)」の2つに対応しています。

| ヒルトン・オナーズ | コンラッド ヒルトン ダブルツリー・バイ・ヒルトン など |

|---|---|

| Marriott Bonvoy(マリオットボンヴォイ) | ザ・リッツカールトン セントレジス マリオット ウェスティン コートヤード・マリオット など |

なお、交換レートは以下の通りです。

ヒルトン・オナーズへの移行の場合

| メンバーシップ・リワード・プラスに登録済 | 1,000ポイント = 1,250ヒルトン・オナーズポイント |

|---|---|

| メンバーシップ・リワード・プラスに未登録 | 2,000ポイント→1,250ヒルトン・オナーズポイント |

Marriott Bonvoyへの移行の場合

| メンバーシップ・リワード・プラスに登録済 | 1,000ポイント→990ポイント |

|---|---|

| メンバーシップ・リワード・プラスに未登録 | 2,000ポイント→990ポイント |

3.「楽天ポイント」「Tポイント」に交換する

アメリカン・エキスプレス・ゴールド・カードのポイントは、「楽天ポイント」「Tポイント」に交換することもできます。交換レートは以下の通りです。

楽天ポイントの場合

| メンバーシップ・リワード・プラスに登録済 | 3,000ポイント→1,500楽天ポイント |

|---|---|

| メンバーシップ・リワード・プラスに未登録 | 3,000ポイント→1,000楽天ポイント |

ポイントの場合

| メンバーシップ・リワード・プラスに登録済 | 3,000ポイント→1,500Tポイント |

|---|---|

| メンバーシップ・リワード・プラスに未登録 | 3,000ポイント→1,000Tポイント |

4.支払いに使う

アメリカン・エキスプレス・ゴールド・カードのポイントは、そのまま支払いに使うこともできます。ただし、どこで支払うかによっても、扱いが若干違うので注意しましょう。

カード利用料金の支払い

買い物、公共料金、レストランなどカード利用後の支払い代金にアメリカン・エキスプレス・ゴールド・カードのポイントを充当できます。

メンバーシップ・リワード・プラスに未登録の場合は、どこの支払いに使っても換算レートは1ポイント → 0.3円(最小3,000ポイントからの利用)です。一方、メンバーシップ・リワード・プラスに登録している場合、どこで利用したかによって交換レートが異なります。

| 航空会社で利用した場合 | 1ポイント → 1円 |

|---|---|

| ホテル、旅行代理店などで利用した場合 | 1ポイント → 0.8円 |

| 旅行関連以外で利用した場合 | 1ポイント → 0.5円 |

旅行料金の支払い

- アメリカン・エキスプレス・トラベル オンライン

- HIS アメリカン・エキスプレス・トラベル・デスク

- 日本旅行

でパッケージツアーや航空券を購入した場合の支払いにも、アメリカン・エキスプレス・ゴールド・カードのポイントを充当できます。

メンバーシップ・リワード・プラスに登録していない場合は、どこで使っても交換レートは1ポイント → 0.4円(最小1,000ポイントからの利用)です。一方、メンバーシップ・リワード・プラスに登録していた場合、利用する業者によって交換レートが異なるので注意しましょう。

| アメリカン・エキスプレス・トラベル オンライン | 1ポイント → 1円 |

|---|---|

| HIS アメリカン・エキスプレス・トラベル・デスク | 1ポイント → 0.8円 |

| 日本旅行 | 1ポイント → 0.8円 |

店頭での支払い

貯まったアメリカン・エキスプレス・ゴールド・カードのポイントを

- ヨドバシカメラ

- 高島屋

で買い物をする際に利用できる商品券に交換できます。

メンバーシップ・リワード・プラスに登録していない場合は、どこで使っても交換レートは3,000ポイント → 1,000円分の商品券です。一方、登録していた場合は、交換レートは2,000ポイント → 1,000円分の商品券になります。

オンライン・ショッピングでの支払い

オンライン・ショッピングでの本人認証サービス「American Express SafeKey (アメリカン・エキスプレス・セーフキー)」に登録しているオンラインショッピングサイトを利用する場合、アメリカン・エキスプレス・ゴールド・カードのポイントを支払いに充当できます。やはり、メンバーシップ・リワード・プラスに登録しているか否かで、交換レートが違うので見比べてみましょう。

| メンバーシップ・リワード・プラスに登録済 | 1ポイント→0.5~1円 |

|---|---|

| メンバーシップ・リワード・プラスに未登録 | 1ポイント→0.3円 |

5.アイテムや商品券に交換する

- 電化製品、牛肉などの食品

- 「全国百貨店共通商品券」「モスカード」などの商品券

- Amazon.co.jpギフト券などのEクーポン

にも交換可能です。

6.イベントへの参加費として使う

アメリカン・エキスプレス・ゴールド・カードのポイントを利用して、アメリカン・エキスプレスが主催するイベントに参加できます。ただし、参加にあたっては抽選が必要になる場合もあるので、必ず入れるわけではないことに注意しましょう。

過去のイベントの例としては

- 東京離宮 The Centurion Lounge Pop Up

- 世界遺産清水寺 夜間特別拝観

- 第7回アメリカン・エキスプレス 青木功カップ

- ユニバーサル・スタジオ・ジャパン「貸切ナイト」

- 京都 醍醐寺・三宝院の夜間特別拝観

- #amexrun for 東京マラソン2019

などがありました。

アメックスゴールドカードのデメリットは?

他のゴールドカードにはない魅力が多いアメリカン・エキスプレス・ゴールド・カードですが、デメリットもあります。

- 年会費がかなり高い

- キャッシング機能がない

- 渡航先の国によっては使いづらい

の3つについて、解説しましょう。

1.年会費がかなり高い

アメリカン・エキスプレス・ゴールド・カードの年会費は、31,900円(税込)です。ゴールドカードの年会費は大体1万円台が相場であることを考えると、かなり高いでしょう。あと数千円足せば、プラチナカードの年会費だって払えてしまう値段です。

JALカード プラチナ

カード分類 プラチナカード

国際ブランド JCB

申込方法 -

発行スピード 通常4週間

年会費(税込) 34,100円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 2.00%

交換可能マイル JALマイル

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)、家族特約1,000万円(自動付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

年会費が高い分、付帯サービスはかなり充実しているので、上手に使いこなせば元は取れるはずですが、付帯サービスを使う予定がないなら、考え直したほうがいいかもしれません。

年会費、各種サービス利用料のまとめ

年会費および各種サービス利用料をまとめました。

| 項目 | 金額 |

|---|---|

| 本会員年会費 | 31,900円 |

| 家族会員年会費 | 1枚目:無料 2枚目以降:13,200円 |

| メンバーシップ・リワード・プラス | 3,300円 |

| メンバーシップ・リワード ANAコース | 5,500円 |

| ETCカード | 作成手数料:935円 年会費:無料 |

2.キャッシング機能がない

アメリカン・エキスプレス・ゴールド・カードには、キャッシング機能がありません。そのため、旅行や出張などで、海外に行った際に、現地のATMから現地通貨でキャッシングする、というのもできません。

3.渡航先の国によっては使いづらい

旅行や出張で、様々な国に行く機会が多い人に注意してほしいことがもう1つあります。

American Express自体がアメリカ発祥の国際ブランドであるため、アメリカやカナダでは問題なく使えることが多いです。しかし、ヨーロッパやアフリカなどの地域では、加盟店がなかなか見つからず、使えないのも珍しくありません。

ここ1年くらいアメックスのクレカ作るろうか悩んでるんだけど、海外旅行ガチ勢からヨーロッパでアメックス使えないって言われて二の足を踏み続けておる

— 瀬南 (@dual_ellipse) January 16, 2020

もし、ヨーロッパやアフリカなど、American Expressが普及していない地域に行く予定があるなら、やはりVisaやMastercardが付帯したクレジットカードは必須です。なお、日本においてはJCBとAmerican Expressが加盟店の相互開放を中心とした業務提携を行っています。つまり、JCBが使えるお店であれば、American Expressも使えることが多いので、一度聞いてみましょう。

アメックスゴールドカードの審査に通るには?

もはや最強のゴールドカードといっても過言ではないアメリカン・エキスプレス・ゴールド・カードですが、それだけに審査に通るのは難しいのでしょうか?実際のところを解明してみましょう。

実は意外と作りやすい

これには、独自の審査基準も影響しているのです。

日本のクレジットカード会社の場合、現在における支払能力はもちろん

- 過去から現在に至るまでの金融事故の有無

- 職業の安定性

など、それ以外の部分も細かくチェックされます。そのため

- 今はお金に不自由していないが、昔、お金に困っていたがゆえにクレジットカードの延滞・滞納があった

- 会社を経営し、相応の年収もあるが、営業年数が少ない

など、何らかの理由で問題があった場合、審査に通らないのも珍しくありません。しかし、アメリカン・エキスプレス・ゴールド・カードはアメリカの会社の日本法人が発行するゴールドカードなので「今の支払能力」に重きを置いた審査が行われます。

専業主婦、年金生活者でも申し込み自体はできる

なお、アメリカン・エキスプレス・ゴールド・カードへの申し込み自体は、専業主婦や年金生活者であっても可能です。ただし、この場合は申し込みフォームに

- 預貯金の残高を記入する

- 家族構成および家族の年収を記入する

など「手元にある程度お金があり、頼れる家族もいる」ことがわかってもらえる工夫をしましょう。

審査を通すコツ

最後に、すべての人に通じる「審査を通すコツ」として、以下の3点を解説します。

- 申し込みフォームに空欄を作らない

- キャッシング、ローンはできる限り少なくする

- 多重申し込みは厳禁

1.申し込みフォームに空欄を作らない

アメリカン・エキスプレス・ゴールド・カードを含めて、すべてのクレジットカードに申し込む際は、所定のフォームへの入力や書類の記入をしなくてはいけません。その際、必須事項はもれなく記入するのはもちろん、任意記入とされている部分であっても、書ける部分は全部書いておきましょう。

2.キャッシング、ローンはできる限り少なくする

もし、今、キャッシングやローン(住宅ローンを除く)を使っているなら、できる限り返済してから申し込みしましょう。

キャッシングやローンの未返済高(残債)があると、「将来、返済ができなくなってしまうのではないか」という疑念を抱かせてしまいがちだからです。

アメリカン・エキスプレスを含め、クレジットカード会社が経営上のリスクの1つとして考えているのが「会員への請求額の貸し倒れ」です。つまり、会員が毎月の請求額を支払ってくれなければ、その損害は最終的にクレジットカード会社が被ることになってしまいます。このような事態を避けるためにも、キャッシング、ローンの残高があまりに多かった場合は、クレジットカードの新規発行を見送る判断を行うのが一般的な流れと考えましょう。

支払可能見込額とは

2018年から施行された改正割賦販売法により、クレジットカード会社には支払可能見込の調査が義務付けられました。

当然、キャッシングやローンの残高があまりに多いと、この支払可能見込額も減ってしまうのです。

3.多重申し込みは厳禁

アメリカン・エキスプレス・ゴールド・カードを含め、クレジットカードを申し込むときにやってはいけないのが多重申し込みです。

新しくクレジットカードに申し込むと、その事実は半年間、個人信用情報に記録されます。

以前にクレジットカードに申し込んだ事実が個人信用情報に登録されている間に、別のクレジットカードに申し込んでしまうと、審査担当者には「時間を空けずに次々と申し込んでいる」という事実が発覚してしまいます。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT