クレジットカードの話に興味がある人なら、一度はこんなうわさを耳にしたことがあるかもしれません。「ゴールドカードを持っている人は“かっこいい”と言われる」というものです。

確かに、ゴールドカードの中には、かなり凝ったデザインを採用していて、しかも根強い人気を誇るものもあります。しかし、どうも「デザインがかっこいいから」ではなく、何か別の理由でかっこいいと言われることが多いようです。

そこで今回の記事では

- ゴールドカードを持っているとかっこいいといわれる理由

- かっこいいと言われたい人におすすめのゴールドカード5選

についてお話ししましょう。

ゴールドカードを持っているとかっこいいといわれる3つの理由

話を進める前に「ゴールドカード=かっこいい」と思っている人がどれだけいるのか、Twitterを検索してみました。

アメックスのゴールドカード持ってる人みた(p^-^)pかっこいいー(ノ´∀`*)ブラックカードも見てみたいなぁ(〃^ー^〃)

— なるみ (@sholovetoma1113) September 30, 2013

全部は紹介しきれませんが、やはり、好意的な見方をする人は多いようです。

これだけかっこいいといわれるのだから、持ち主に対しても好意的な評価を下してくれる人もやはりいるでしょう。その理由として

- ある程度の経済力がある証になる

- 社会的な信用力を証明する

- 仕事ができる人と思われる

の3点を解説しましょう。

1.ある程度の経済力がある証になる

実際のところは、クレジットカード会社やクレジットカードの種類によってかなりばらつきがありますが、ゴールドカードの年会費は総じて高いです。1万円前後が多いですが、中にはあとで紹介するアメリカン・エキスプレス・ゴールドカードのように、年会費が29,000円とかなり高いものも存在します。それだけ高い年会費を支払い続けるのは、ある程度の経済力がないと難しいです。つまり、ゴールドカードを持っているということは「それだけの年会費を払える経済力がある」という意味にとらえてもらえます。

40人以上の飲み代をゴールドカードで払う上司かっけえと思いました。

— 滅亡戦士サキ (@sakizakisaki) June 5, 2010

もう少し踏み込んだ話をしましょう。「ゴールドカードを持っているとモテる」という噂もあります。これも、ある程度の経済力があるという証明になるためです。特に、女性が男性を見るときにありがちなことですが、他の条件が同じ異性がいた場合、やはり経済力がある人のほうがいいと考える人が圧倒的に多いでしょう。「金の切れ目は縁の切れ目」というように、金銭トラブルは人間関係に深刻なダメージを及ぼします。それを回避するという意味でも、相手の経済力を気にする女性は多いはずです。

昔は上位クレジットカードの年会費を見て馬鹿げてるとしか思わなかったけど、経済力を身につけるとガチャ回すのと同じ感覚でゴールドカードとかプラチナカードを持つんだろうと思うようになった。

— 会社員 (@shiningriemann) February 22, 2017

2.社会的な信用力を証明する

クレジットカードの「クレジット(credit)」とは、本来は「信用」を意味する英単語です。その名前の通り、申し込みをした人の信用力=支払能力を審査し、その結果に基づいてクレジットカードの発行・継続利用の可否を決定する仕組みになっています。たとえ、ステータスが一般に属するクレジットカードであっても、信用力に乏しければ持つことはできません。ゴールドカードとなると、一般カードの水準よりさらに高い信用力を求められます。そのため「ゴールドカードを持てるだけの社会的な信用力がある」と好意的に見てもらいやすいと考えましょう。

アメリカはもっとシビア

信用力と銀行口座・クレジットカードなどの金融サービスの利用状況について、もう少し踏み込んで話してみましょう。クレジットカード社会として有名な国の1つとしてアメリカが挙げられます。クレジットカードは広く普及しているものの、日本のように「アルバイト程度でしか働いていない学生」がクレジットカードを作ることはまずできないほど、審査が厳しいのです。

アメリカでのクレジットカード申請がリジェクとされ続ける。留学生で収入が不安定&クレジットヒストリーが不十分とのこと。遅延ゼロだし半年以上セキュアカードしっかり使ってるのに。日本だったら簡単に作れるクレジットカードがこちらでは作れない。この信頼のなさが自分のこちらでの現実。

— Kanetaka Maki (@kanetaka) May 24, 2011

また、アメリカは貧富の差が激しく、国民の中には銀行口座が持てない人もたくさんいるのです。銀行口座が持てなければ、クレジットカードも当然持てないでしょう。

アメリカでは、銀行口座やクレジットカードを持てない人が経済システムから締め出されることがないよう「キャッシュレス禁止法」といって、小売店が現金での支払いを受け付けない決まりを作ることを禁止する法律を設ける州も出てきました。

参照:ニューヨークで「キャッシュレス禁止法」可決、米国で3例目 | Forbes JAPAN(フォーブス ジャパン)

3.仕事ができる人と思われる

ゴールドカードの中には、海外の空港のラウンジが使えるものも存在します。そのようなゴールドカードを持っている理由はやはり「使う機会があるから」であるはずです。海外旅行傷害保険の最高補償額も高いし、渡航先の国によっては、ゴールドカードを持っているというだけで、相手の態度が変わることもやはりあり得ます。

海外行く人にゴールドカード勧めるのはコレなんだよなー 旅行保険付帯、母国語コンシェル、ショッピング保険に信用とメリット満載 旅行保険安くないし。 https://t.co/qPV7VpeWmb

— herosiman (@hr4mn) August 31, 2017

社会人で海外出張が多いということは、能力があり、重要な仕事を任せてもらえていると思ってもらいやすいはずです。

自分から自慢するのはかえって逆効果

ここまでの話をまとめると、ゴールドカードを持っているとかっこいいといわれるのは、やはり相手に対してなんらかの好印象を与える要素があるから、というのが結論です。しかし、たとえゴールドカードを持っていたとしても、これをやってしまうだけで印象が一気に悪くなってしまう行動をお伝えしておきましょう。

それは「ゴールドカードを自慢すること」です。人にもよりますが、日本においては、謙遜することが美徳、という文化が確かに存在します。たとえ、自分の努力で勝ち取ったものであっても、それを声高に自慢するのはやはり好ましく思わない人もいるのです。そのような人の前で「見て、見て、すごいでしょ」とゴールドカードを自慢したら「何だコイツ」と反感を持たれかねません。

クレカのゴールドカード自慢してるアホ彼氏。大した所のカードじゃないくせに自慢するレベルではない😓

空港のラウンジに入れるんだよねー。って、、、、。

それ、普通だから。ダサいの一言。

— あやや (@222ayAya222) April 4, 2020

また、従来はゴールドカード自体の発行枚数が少なく、審査も厳しかったことから「ゴールドカードはある程度の経験と年収が伴ってから持つもの」という価値観を持っている人もいます。実際は20代でも持てるゴールドカードが多数ある以上、この前提は崩れつつあるのですが、そのような価値観を持っている人の前でこれ見よがしにゴールドカードを出したら、やはり反感を持たれかねないのです。

上司の前でゴールドカードを使ったらゆとりが偉そうに見せつけるなと言われた若手社員 VS 好きなの頼んで良いぞと言われてフライドポテトを注文したらいつまで学生気分なんだと怒られた新人 ファイッ!

— いつつば (@sk_dv) December 7, 2019

かっこいいと言われたい人におすすめのゴールドカード5選

実際のところ、かっこいいと言われたい人が持つべきゴールドカードとは、どんなカードなのでしょうか?選定上の基準を示した上で、おすすめのゴールドカードとして

- アメリカン・エキスプレス・ゴールド・カード

- ラグジュアリーカード/Mastercard Titanium Card

- ダイナースクラブカード

- JCBゴールド ザ・プレミア

- 三井住友カード ゴールド

の5つを選んでみました。

選定上の基準

今回の選定上の基準は

- いわゆる「プロパーカード」もしくは「プロパーカードに近いもの」である

- 年会費が1万円以上で、一般カードと比較して付帯サービスが充実している

の2つです。

プロパーカードとは、国際ブランド(決済システム)を運営する会社が自社で発行しているクレジットカードのことです。対になる言葉として、提携カード(国際ブランドを運営する会社が外部企業と提携し、その企業のサービス・商品の利用を喚起するために発行するクレジットカード)があります。

提携カードに比べると、プロパーカードの方が審査に通りにくいと言われているためです。提携カードは、その企業のサービス・商品の利用を喚起するという目的がある以上、許容できる範囲の中で、審査基準をやや緩めにしているのも珍しくありません。プロパーカードのゴールドカードの審査に落ちても、提携カードのゴールドカードの審査には通るという話も散見されます。

1.アメリカン・エキスプレス・ゴールド・カード

アメリカン・エキスプレス・ゴールド・カード

カード分類 ゴールドカード

国際ブランド AMEX(アメックス)

申込方法 -

発行スピード 通常1~3週間

年会費(税込) 31,900円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 0.50%

交換可能マイル ANAマイル(1ポイント=0.5マイル、メンバーシップ・リワード・プラス登録で1ポイント=1マイル(年間参加費 3,300円))

JALマイル(1ポイント=0.3マイル、メンバーシップ・リワード・プラス登録で1ポイント=0.4マイル(年間参加費 3,300円))

スカイマイル(1ポイント=0.5マイル、メンバーシップ・リワード・プラス登録で1ポイント=0.8マイル(年間参加費 3,300円))

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円、家族特約1,000万円

国内旅行傷害保険/死亡後遺障害(最大) 5,000万円、家族特約1,000万円

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(2/2) 75万円 20万円 12.0日 4.5

国際ブランドのAmerican Express(アメリカン・エキスプレス)が発行しているゴールドカードです。日本では1980年から募集を開始していますが、当時はゴールドカードと銘打って発行されているクレジットカードは存在しませんでした。クレジットカードがまだまだ経営者、医師・弁護士などの高度専門職、大企業の社員などごく一部の限られた人しか持てないものであったため「クレジットカードを持っている」というだけで注目された時代のことです。当然「本当にごく一部のお金持ちしか持てない」ゴールドカードとしてとらえられていました。

今ではクレジットカードというビジネス自体が大衆化した上に、アメリカン・エキスプレス自体もさらに上のステータスであるプラチナ・カードやアメリカン・エキスプレス・センチュリオン・カード(いわゆるブラックカード)を発行しているので、アメリカン・エキスプレス・ゴールド・カードの価値は相対的に低下しました。それでも、ステータス性の高い「持っているとかっこいい」と言われるクレジットカードの1つであるのは間違いありません。

T&Eカードの草分け

アメリカン・エキスプレス・ゴールド・カードのように、旅行会社や航空会社、バス・レンタカー会社やホテル、飲食店などに豊富な加盟店を持つクレジットカードのことを「T&Eカード」ということがあります。

アメリカン・エキスプレス・ゴールド・カードも例にもれず、T&Eカードとしての強みを活かした特典が付帯しています。ここでは、旅行に関連する特典をまとめてみました。

| アメリカン・エキスプレス・トラベル オンライン | カード会員専用旅行サイト。国内外のホテルや航空券、レンタカーのオンライン予約が可能。 |

|---|---|

| HIS アメリカン・エキスプレス・トラベル・デスク | 株式会社エイチ・アイ・エスが運営。電話1本で国内外の旅行の手配ができる。 |

| 手荷物無料宅配サービス | 海外旅行の際、出発・帰国時(自宅ー空港間)に、カード会員1名につきスーツケース1個を無料で配送。 ※対象空港:羽田空港(第3ターミナル)、成田国際空港、中部国際空港、関西国際空港 |

| エアポート送迎サービス | 海外旅行の出発・帰国時に、提携タクシー会社(MKグループ)のタクシーをカード会員専用でチャーターし、利用可能地域内の指定の場所から空港間の送迎を割安の定額料金で提供。 ※対象空港:羽田空港(国際線利用のみ)、成田国際空港、中部国際空港、関西国際空港 ※HIS アメリカン・エキスプレス・トラベル・サービスにて国際航空券、海外パッケージツアーを購入の場合に利用できる。 |

| 空港ラウンジ | カードと利用当日の搭乗券を呈示すると、国内外29空港の空港ラウンジを、カード会員本人および同伴者1名様も無料で利用できる。 |

| プライオリティ・パス | 国内外1,300カ所以上の空港VIPラウンジを利用できる「プライオリティ・パス・メンバーシップ」に、基本カード会員と家族カード会員は年会費無料(通常99米ドル)で登録可能。さらに、1回32米ドルの利用料が年間2回まで無料になる。 |

2.ラグジュアリーカード/Mastercard Titanium Card

ラグジュアリーカード/Mastercard Titanium Card

カード分類 ゴールドカード

国際ブランド MasterCard

申込方法 -

発行スピード 通常3週間

年会費(税込) 55,000円

年会費備考 -

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=3マイル)

JALマイル(1ポイント=3マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ -

海外旅行傷害保険/死亡後遺障害(最大) 12,000万円(自動付帯:12,000万円)、家族特約1,000万円(自動付帯:1,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円

ショッピング保険/国内利用(最大) 300万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

もともとは、アメリカで発行を開始した高ステータスなクレジットカードの1つです。日本では新生銀行傘下のクレジットカード会社・アプラスが発行しています。

カード本体はなんと金属製

カードに付帯している特典の話を進める前に、ラグジュアリーカード/Mastercard Titanium Cardの本体の話をしましょう。このカードは、名前に「Titanium=チタン」と入っているように、クレジットカード本体が金属のチタンでできているのです。一般的に用いられているプラスチックと比べると、かなり重厚感があるのがわかるでしょう。

旅行にだって便利

もちろん、先ほど紹介したアメリカン・エキスプレス・ゴールド・カードと比べても引けを取らないくらい、旅行に関連した特典も充実しています。

| グローバルホテル優待 | ザ・リッツ・カールトン、 ハイアット、 マンダリン オリエンタルなどのハイクラスのホテルで、リゾートまたはスパのクレジット、 無料の朝食・飲み物のサービス、 客室のアップグレード、 ウェルカム特典の優待が受けられる。 |

|---|---|

| The Ryokan Collection | 提携旅館、小規模ホテルで特別な優待が受けられる。 |

| CLASS ONE | 大手旅行会社のエイチ・アイ・エスがプロデュースするビジネスクラス・ファーストクラスを利用した旅行専門店を利用できる。 |

3.ダイナースクラブカード

ダイナースクラブカード

カード分類 ゴールドカード

国際ブランド Diners

申込方法 -

発行スピード 通常2~3週間

年会費(税込) 24,200円

年会費備考 -

ショッピング総利用枠(上限) 一律の利用制限なし

ポイント還元率(下限) 0.40%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=1マイル、1,000ポイント以上、年間交換上限40,000ポイント、ダイナースグローバルマイレージ参加費年間6,600円)

JALマイル(1ポイント=0.4マイル、2,500ポイント以上、交換上限なし、ダイナースグローバルマイレージ参加費年間6,600円)

スカイマイル(2ポイント=1マイル、2,000ポイント以上、年間交換上限140,000ポイント、ダイナースグローバルマイレージ参加費年間6,600円)

マイレージプラス(2ポイント=1マイル、2,000ポイント以上、年間交換上限120,000ポイント、ダイナースグローバルマイレージ参加費年間6,600円)

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

もともとは、アメリカでビジネスが始まった国際ブランドの1つですが、日本でも1961年1月から会員の正式募集を開始するなど、かなり古い歴史を有しています。当初から「社会的信用の高い方をお迎えする」ことを会員募集の方針として掲げている、日本におけるステータス性の高いクレジットカードの草分け的存在です。

食べることが好きならきっと楽しいはず

もともと、ダイナースは「高級レストランに行ったものの手持ちがなく困った時に、つけ払いができないかどうか」という着眼点から始まったクレジットカードです。そのため、飲食店に関連した特典が充実しています。

| エグゼクティブ ダイニング | 提携先のレストランを2名以上で利用する際、所定のコース料理が1名分無料になる。 |

|---|---|

| ごほうび予約 | 提携している有名レストランを1人で利用する際、優待プランを利用できる。一部のレストランは、テイクアウトにも対応。 |

| ごひいき予約.com | 予約の取りにくい人気店の空席情報を、利用日の最大2日前からスマートフォンアプリやメールで配信する。 |

| Wishダイニング | 予約の取りにくい人気店の利用枠を確保し、会員向けに案内する。 |

海外で使えない、という不安は不要

ダイナースクラブカードに付帯している国際ブランド、Dinersは、日本を含めた世界各国で、ステータス性の高い国際ブランドとして認知されています。しかし、VisaやMastercardに比べると、加盟店数が圧倒的に少ないのが難点です。渡航する地域にもよりますが、状況次第では全く使える店が見つからないことも考えられます。

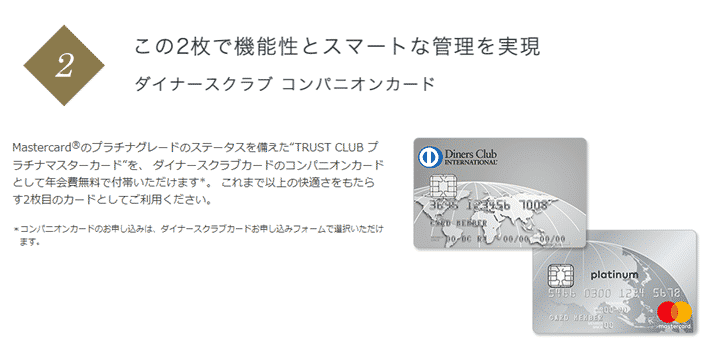

ダイナースクラブカードでは、希望者に対し追加料金無料で、国際ブランドとしてMastercardが付帯したクレジットカード「TRUST CLUB プラチナマスターカード」を追加発行しています。

海外旅行保険や国内旅行傷害保険、ショッピングリカバリー(いわゆる「お買もの保険」)はダイナーズクラブカードと同等のサービスが受けられる上に、世界中の国で使いやすいので、かなり便利です。

4.JCBゴールド ザ・プレミア

JCBゴールド

カード分類 ゴールドカード

国際ブランド JCB

申込方法 -

発行スピード 即日発行

※モバイル即時入会サービスはJCB公式サイト経由のみ対象。モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

年会費(税込) 11,000円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル ANAマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

JALマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限15,000ポイント)

スカイマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

ポイント備考 -

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(利用付帯:5,000万円)、家族特約1,000万円

国内旅行傷害保険/死亡後遺障害(最大) 5,000万円(利用付帯:5,000万円)

ショッピング保険/国内利用(最大) 500万円

JCBのプロパーカード「JCB ORIGINAL SERIES」の1つです。

希少価値が高いという意味では「かっこいい」と言われたり、注目してもらえたりするはずです。まずは、JCBゴールドを手に入れるところから始めましょう。

インビテーションが届く条件は?

JCBゴールド ザ・プレミアのインビテーションを手に入れるには、少なくとも次の2つの条件を満たさなくてはいけません。

- JCB ORIGINAL SERIES対象のJCBゴールドのショッピングご利用合計金額(集計期間:12月16日~翌年12月15日)が2年連続で100万円(税込)以上である、

- 会員専用WEBサービス「MyJCB(マイジェーシービー)」に受信可能なEメールアドレスを登録している(毎年1月31日まで)。

この2つの条件を満たした人に限り、毎年2月下旬にインビテーションが届きます。

JCB ゴールド ザ・プレミアだからこその特典

JCBゴールド ザ・プレミアには、JCBゴールドでは利用できない特典も付帯しています。

| JCB Lounge 京都 | 京都駅ビル内に、JCBゴールド ザ・プレミア会員が利用できる専用ラウンジを有している。 |

|---|---|

| ダイニング30 | 全国の対象店舗にて、事前にご予約、専用クーポンを提示のうえ、JCBゴールド ザ・プレミアで支払うと、利用合計金額またはコース代金から30%引きになる。 |

| JCB プレミアムステイプラン | 提携しているホテルを優待価格で利用できる。 |

5.三井住友カード ゴールド

三井住友カード ゴールド

カード分類 ゴールドカード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 11,000円

年会費備考 ※インターネット入会で初年度年会費無料

※マイ・ペイすリボの登録+年1回以上のリボ払い手数料の支払いで年会費半額

※WEB明細書サービス利用+年6回以上のカード利用で年会費1,100円割引

※Visa、MasterCard両方お申込みの場合は年会費2,200円

※年間利用合計額が100万円~300万円未満で年会費20%割引

※年間利用合計額が300万円以上で年会費半額

※初年度年会費無料(~2023年3月31日申し込み分迄)

ショッピング総利用枠(上限) 200万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 5.00%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ETCカード年会費(税込) 550円

電子マネーチャージ iD(専用)利用、楽天Edy、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 5,000万円(利用付帯)、家族特約1,000万円

国内旅行傷害保険/死亡後遺障害(最大) 5,000万円(利用付帯)

ショッピング保険/国内利用(最大) 300万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(6/6) 115万円 58万円 10.7日 4.5

三井住友銀行傘下のクレジットカード会社・三井住友カードが発行しているゴールドカードです。Visaはプロパーカードを発行していませんが、日本で初めてVisaが付帯したクレジットカードを発行した住友クレジットが三井住友カードの前身であることから、三井住友カードが発行するカードが事実上、プロパーカードに近い扱いをされています。

三井住友カード ゴールド

カード分類 ゴールドカード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 11,000円

年会費備考 ※インターネット入会で初年度年会費無料

※マイ・ペイすリボの登録+年1回以上のリボ払い手数料の支払いで年会費半額

※WEB明細書サービス利用+年6回以上のカード利用で年会費1,100円割引

※Visa、MasterCard両方お申込みの場合は年会費2,200円

※年間利用合計額が100万円~300万円未満で年会費20%割引

※年間利用合計額が300万円以上で年会費半額

※初年度年会費無料(~2023年3月31日申し込み分迄)

ショッピング総利用枠(上限) 200万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 5.00%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ETCカード年会費(税込) 550円

電子マネーチャージ iD(専用)利用、楽天Edy、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 5,000万円(利用付帯)、家族特約1,000万円

国内旅行傷害保険/死亡後遺障害(最大) 5,000万円(利用付帯)

ショッピング保険/国内利用(最大) 300万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(6/6) 115万円 58万円 10.7日 4.5

三井住友カード プラチナを目指すなら必携

今回の記事で紹介した他のゴールドカードに比べると、国内空港ラウンジの利用や最高5,000万円まで補償してくれる海外旅行傷害保険は付帯しているものの、それ以外に目立った特典がないのが、このカードの弱点でもあります。しかし、それでもこのカードを持つ意味について考えてみましょう。

実は三井住友カードでは、プラチナカードに属するクレジットカードとして「三井住友カード プラチナ」を発行しています。

三井住友カード プラチナ

カード分類 プラチナカード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 55,000円(税込)

年会費備考 -

ショッピング総利用枠(上限)

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 7%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ポイント特約店 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元。※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ポイント備考 ■「マイ・ペイすリボ」登録+利用

「マイ・ペイすリボ」でリボ払い手数料の請求がある月は、通常+1ポイント加算。

■月間利用ボーナス

・合計金額5万円(税込)以上利用で100ポイント

・合計金額10万円(税込)以上利用で200ポイント

以降5万円ごとに200ポイント付与

ETCカード年会費(税込) 0円

電子マネーチャージ iD(専用)利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:10,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

三井住友カード プラチナにもなると、ホテル・レストランでの優待が充実していたり、コンシェルジュサービスが使えたりなど、至れり尽くせりのサービスを受けられるのです。

なお、三井住友カード プラチナ自体はインビテーション(クレジットカード会社からの招待状)がなくても申し込みは可能です。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT