日本全国のみならず、近年は中国やカンボジア、タイなどの東南アジア諸国でも大規模な商業施設を運営しているイオン。そのイオンが子会社のイオンフィナンシャルサービスを通じて発行しているのがイオンカードです。主なイオンの利用者層が女性であるという事情もあってか、イオンカードの会員にも女性が多く「主婦でも審査に通りやすいカード」という評判もあります。

しかし、クレジットカードである以上、申込をしたら必ず審査が行われるため、審査の結果によっては、イオンカードを作れないことは誰にでも起こりうるのです。そこで今回の記事では「主婦がイオンカードの審査に通るために気をつけるべきこと」を、クレジットカードを初めて申し込む人でもわかるように、詳しく解説します。

主婦がイオンカードの審査に通りやすい2つの理由

そもそも、どうして

という話が広まるのでしょうか。その理由として考えられる

- 所得に関する制限がない

- もともと女性会員が多い

の2点について解説します。

1.収入に関する制限がない

イオンカードの申し込み条件は「18歳以上で電話連絡が可能である人」です。他のクレジットカードとは違い、「継続安定した収入がある人」という条件は設けていません。

2.もともと女性会員が多い

イオンカードの特徴として「女性会員が多い」ことが挙げられます。2018年3月末のデータですが、会員の比率は以下のようになっていました。

- 男性:35.6%

- 女性:64.4%

参照:イオンフィナンシャルサービス「2018年3月期決算補足資料 FACT BOOK 2018」

全体の6割以上が女性を占めるクレジットカードであるため、募集、キャンペーン、優待サービスなども女性をターゲットにして考えられています。つまり「どちらかと言えば女性に使ってもらうこと」を予定して商品設計がなされているクレジットカードであるため、主婦でも審査に通りやすいのが実情です。

審査に通るために気をつけるべきことは?

イオンカードがいくら女性向けのクレジットカードであったとしても、必ず審査に通るとは限りません。やはり、審査に通るために気を付けなくてはいけないことはそれなりにあります。特に

- 自分名義の銀行口座を用意しておく

- 自分と配偶者の情報をもれなく書く

- 審査に落ちる原因を知っておく

の3点には気を付けましょう。

1.自分名義の銀行口座を用意しておく

イオンカードに限らず、クレジットカードを作るためには「自分名義の銀行口座」が必要です。正確に言うと

- 銀行

- 信用金庫

- 信用組合

- 農協

などの金融機関の口座であれば、大丈夫です。ただし「実際にイオンカードを使う本人名義」の口座である必要があるので、注意しましょう。

イオン銀行の口座を用意するといい理由

また、イオンカードを作るにあたって、新しく銀行口座を用意したいなら、イオン銀行で開設するのをおすすめします。理由は

- イオンカードセレクトが作れる

- 普通預金の金利の優遇が受けられる

の2つです。それぞれについて解説しましょう。

1.イオンカードセレクトが作れる

イオンカードの一種に「イオンカードセレクト」があります。

イオンカードセレクト

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 -

発行スピード 通常2週間

店頭受取の場合、仮カードを即日発行(イオンマークのあるお店のみですぐにご利用いただけるカード)

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 50万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.33%

交換可能マイル JALマイル(1ポイント=0.5マイル、1,000ポイント以上500ポイント単位)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 50万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

これは

- イオンカード(クレジットカード)

- イオン銀行のキャッシュカード

- WAON(電子マネー)

の3つが1枚になったカードです。つまり、まったく異なる3つのサービスがカード1枚で受けられてしまいます。財布の中身はできるだけ減らしたい、という人にはおすすめです。

2.普通預金金利の優遇が受けられる

イオン銀行を含め、ほとんどの銀行の普通預金金利は、通常では0.001%(2020年3月現在)です。より分かりやすく言うと「100万円を1年預けても10円しか利息がつかない」状態と考えましょう。

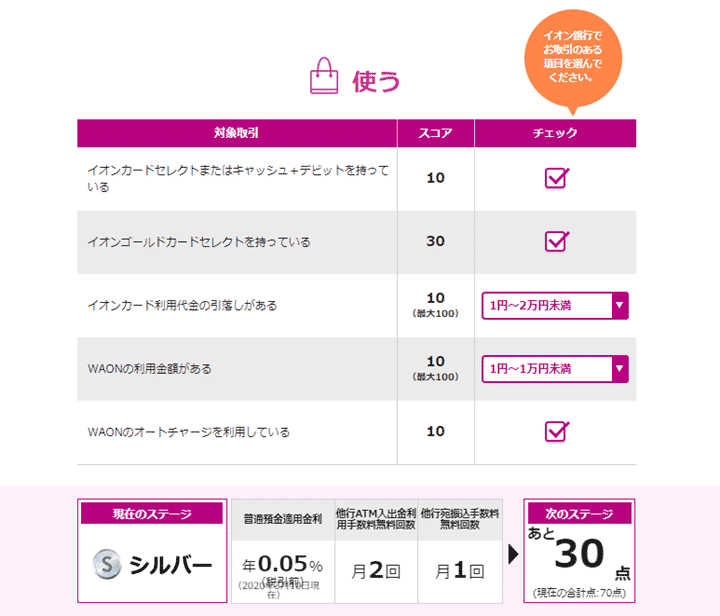

しかし、イオン銀行では、やり方次第で普通預金金利を上げることができます。優遇プログラムとして「Myステージ」が設けられているためです。

出典:イオンカードセレクトのご利用などで普通預金金利が最大年0.15% |イオンカード|イオン銀行

各ステージごとの普通預金金利は、以下のようになっています。

| ブロンズステージ | 年0.03%(税引後年0.023%) |

|---|---|

| シルバーステージ | 年0.05%(税引後年0.039%) |

| ゴールドステージ | 年0.10%(税引後年0.079%) |

| プラチナステージ | 年0.15%(税引後年0.119%) |

自分がどのステージになるかは、イオン銀行との取引状況により決まります。例えば、シルバーステージになるためには

- イオンカードセレクトまたはキャッシュ+デビットを持っている

- イオンゴールドカードセレクトを持っている

- イオンカード利用代金の引落しがある

- WAONの利用金額がある

- WAONのオートチャージを利用している

の5つを満たすことが必要です。

出典:イオンカードセレクトのご利用などで普通預金金利が最大年0.15% |イオンカード|イオン銀行

シルバーステージになると、普通預金の金利が年0.05%(税引後は0.039%)にまで上がるのです。つまり「100万円を1年間預けると、利息が500円(税引後は390円)つく」状態になります。

また、イオン銀行はインターネット専業の銀行なので、日本全国どこに住んでいても利用可能です。全国のイオン銀行やミニストップに設置されているATMはもちろん、ゆうちょ銀行などの提携ATMからでも、現金を引き出せます。

2.自分と配偶者の情報をもれなく書く

イオンカードを含め、クレジットカードの審査において大事なのは「申込書、フォームには情報を漏れなく書く」ことです。

申込書やフォームに情報を書く際に、気を付けるべきポイントを解説しましょう。

自分の情報で気を付けるべきポイント

主婦の人が、自分の情報を書く際に気を付けるべきポイントは、以下の通りです。

| 項目 | 注意点 |

|---|---|

| 名前、性別、生年月日 | 正確に記入しましょう。間違っていると、本人確認の際に本人確認書類との照らし合わせができません。審査が進まないため、審査落ちの原因にもなってしまいます。 |

| 連絡先 | こちらも、間違えないように書きましょう。固定電話があればその番号を書いたほうがいいですが、ない場合は携帯電話の番号を書いておけば大丈夫です。 |

| メールアドレス | いわゆるフリーアドレスでも問題ありません。ただし、イオンフィナンシャルサービスからのメールが、迷惑メールに振り分けられるおそれもあるので、「@email.aeon.co.jp」「@aeon.co.jp」からのメールを受信できるように設定しておきましょう。 |

| 住所 | ここに書いた住所にイオンカードが届きます。本人確認書類と一致する住所でなくてはいけません。引っ越し直後などの理由で一致していない場合は、公共料金の領収書などの提示が求められるので、用意しておきましょう。 |

| 居住年数、居住形態 | 居住年数は、正確に記入しましょう。また、居住形態に関しては、家族の持ち家であればベストですが、賃貸だからといって審査に通らないとは限りません。 |

| 住宅ローン、家賃の支払い | 配偶者が住宅ローンの返済や家賃の支払いをしているかどうかを書きましょう。もし、住宅ローンを完済していた場合は「なし」を選択してください。 |

| 家族人数、配偶者の有無 | 家族人数は「生計を同一とする家族の情報」を記入しましょう。つまり、配偶者の収入で暮らしている人の人数を書けば大丈夫です。例えば「ご夫婦+お子さん1人」という場合は「3人」になります。 |

| 職業 | 専業主婦を選択すれば大丈夫です。パートやアルバイトであっても、配偶者の扶養に入っているようなら「専業主婦」を選択しましょう。 |

| 年収 | 専業主婦を選択した場合は「0万円」になります。しかし、審査においては配偶者の収入が重視されるので、さほど気にする必要はありません。 |

| 他社からの借入 | ある場合は、正確に記入しましょう。審査において重要な情報になります。嘘の情報を書いて申し込んでも、個人信用情報を照会すればわかりので意味はありません。嘘をついていたことが発覚したら、その後のクレジットカードの申し込みにおいても、大変不利になります。 |

| カードの利用目的 | 「生活費支払い」を選べば大丈夫です。 |

| 暗証番号 | 自分の誕生日や住所、電話番号の一部など、他の人から推測されやすい番号を使うのはやめましょう。 |

配偶者の情報で気をつけるべきポイント

基本的に、配偶者の情報は任意項目として扱われるため、書かなくても申し込むこと自体は可能です。しかし、埋められるところは埋めておきましょう。

特に注意してほしいのが、以下の2点です。

- 配偶者の年収

- クレジット利用残高、年間予定支払額

配偶者の年収

職業として「専業主婦」を選択した場合、本人には年収がないと扱われるため、配偶者の年収が重視されるようになります。空欄にすると審査に通らないこともあるんで、必ず書きましょう。

クレジット利用残高、年間予定支払額

クレジット利用残高として、配偶者名義のクレジットカードの分割払いの残高を記入してください。

また、年間支払予定額は、イオンカードの年間利用額予定額を示しています。目安としては配偶者の年収の20%程度を書いておくといいでしょう。

3.審査に落ちる原因を知っておく

申し込みの手続きを注意を払って進めるのも大事ですが、審査に落ちる原因を知っておくのも同じくらい大事です。最低限知っておくべきことを紹介しましょう。

自分がブラックリスト入りしていないか調べる

主婦の人に気を付けてほしいのは「独身時代の行動が原因で、クレジットカード審査に落ちることもある」という点です。具体的には

- クレジットカードを使いすぎて、延納・滞納をしていた

- 奨学金の返済が滞っていた

- 携帯電話代金の未納、滞納があった

など「本来支払わなければいけないものを延滞・滞納していた」場合、注意が必要です。個人信用情報に異動情報として登録されている可能性があります。

先ほど触れたような「本来支払わなければいけないものを延滞・滞納する」ほどのトラブルがあった場合、異動情報として個人信用情報に登録されます。

- 長期(目安は61日以上)の延滞・滞納

- クレジットカードの強制解約

- 個人再生、自己破産などの債務整理

俗にいう「ブラックリストに載る」とは、個人信用情報に異動情報が登録されることを指すと思って構わないでしょう。また、個人信用情報に異動情報が登録されている間は、クレジットカードを使うことも、新しく作ることもできません。

自分の個人信用情報に何が登録されているか調べるには、個人信用情報機関と呼ばれる、個人信用情報のとりまとめを行っている企業・団体に対し照会手続きを行いましょう。

他社からの借入状況を知っておく

これまでにもクレジットカードやキャッシング、ローンなど「お金の貸し借りを伴う取引」をしたことがあるなら

- いま、どんなサービスを利用しているのか

- 返済しなくてはいけない残高はいくらあるのか

を常に把握しておきましょう。もちろん、利用明細をこまめにチェックするのも重要です。

配偶者の転職直後の申し込みは避ける

審査への通りやすさという意味では「いつ、申し込みをするのか」も重要になります。例えば配偶者の転職直後の申し込みは、やや不利です。

日本の場合、会社に採用されても3カ月から半年後ぐらいまでは「試用期間」として扱われます。試用期間の間に、会社側は「この人に働いてもらって大丈夫か」を判断し、社員側は「この会社で働いて大丈夫か」を見極めるのです。試用期間終了後に双方で合意すれば、晴れて正式採用となります。

クレジットカードを使ったことがなければ要注意

ある程度の年齢(目安は30歳以上)までクレジットカードを使ったことがない場合、そこからクレジットカードを新規で申し込んでも審査に通らない可能性が高くなります。クレジットカードを使ったことがあれば個人信用情報に何らかの記録は残りますが、使ったことがなければ残らないためです。

クレジットカードを使ったことがない以外に、個人信用情報に何も記録されていない状態が成立するケースが1つあります。それは「個人信用情報に異動情報が登録されていたため、長年取引ができていない」ということです。つまり、いわゆる「ブラックリストに載っている」状態であれば、クレジットカードも使えないし、記録も残りません。

しかし、クレジットカード会社が把握できるのは、あくまで客観的な取引情報である個人信用情報だけです。

そのため、クレジットカードの審査において、ある程度の年齢までクレジットカードを使ったことがないという事実は、非常に不利になります。もし、これを読んでいるあなたが今30歳以上なら、審査に通りやすいクレジットカードを作って、まずは使い始めてみるのをおすすめします。

できればWebで申込をする

クレジットカードを申し込む際は

- Web上で所定のフォームに入力し、送信する

- 紙の書類に記入し、クレジットカード会社に返送する

のいずれかで手続きを進めることが多いです。しかし、後者の方法の場合

- 郵送するのでクレジットカード会社に到着するまで時間がかかり、手続きが終わるのも遅くなる

- 書き損じた場合、別に用紙に取り寄せないといけない

などの問題もあります。しかも、間違いが多い状態で紙の書類を送ってしまった場合、クレジットカード会社の審査担当者に「この人はいい加減」と思われてしまいがちです。

状況次第ですが、申し込みの書類に間違いが多かったことだけが原因で審査に落ちるというのも本当にあり得るのです。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT