現金派のメリット&デメリット

現金での支払いを主に行う「現金派」のメリット・デメリットについて考えてみましょう。

現金派のメリット

現金派のメリットは、

- 無駄遣いは防げる

- 日本国内なら使えない店はない

の2つです。

1.無駄遣いは防げる

言うまでもありませんが、現金は実際に持っている分だけしか使えません。

2.日本国内なら使えない店はない

日本の場合、クレジットカード払いを受け付けていない店舗はたくさんありますが、現金払いを受け付けていない店舗はほぼありません。

現金至上主義者が威張れる国は日本くらいだと思ってる

— しずくTrick@ (@moha721) 2019年7月4日

ファミリーレストランの「ロイヤルホスト」の運営会社・ロイヤルホールディングスが運営する「GATHERING TABLE PANTLY」のように、店舗側のオペレーションの観点から、キャッシュレス決済しか受け付けない店舗もありますが、ごく少数です。

現金がほぼ使えない国もある

一方、海外にも目を向けると、現金がほぼ使えない国もあります。スウェーデンは、国策の一環としてキャッシュレス決済の普及に力を入れてきました。

- 人件費の削減につながる

- 通貨発行のコスト(印刷・造幣代、輸送代)が削減できる

- 犯罪の抑止になる

など、一定の評価を得ている一方で、

- 外国からの旅行者にとっては、システムが理解できずに不便

- 外国からの旅行者が、現金を持っていると思われ襲撃される

- 高齢者など、現金を使いたいと思っていても、銀行が受け付けない

などの問題も発生しています。

参照:吉元利行「キャッシュレス先進国の実情と課題─ 現金を使用せずに生活できる国スウェーデン ─」

スウェーデンのキャッシュレスはやばい。現金お断りの店多い。支払いのためにチップを手に埋めてる人もいる #ミューコミプラス #mc1242

— ライトガン(光巌)@ポンコツIT系 (@raitogan) 2019年7月2日

現金派のデメリット

一方、現金派にも以下の4つメリットがあります。

- 手数料がかかる

- 引き出せない場合もある

- 紛失、盗難されたら終わり

- ショッピング保険が適用されない

です。それぞれについて詳しく説明しましょう。

1.手数料がかかる

- 銀行のATM手数料

- 通信版売での振込手数料

- 各種チケット代金の現金決済手数料

など、現金を使う場合にかかる手数料はたくさんあります。1回1回の手数料は微々たるものですが、回数が積み重なると、意外と高額になるはずです。

2.ATMから引き出せない場合もある

日本国内の場合、

- ゆうちょ銀行のATMで各種金融機関のキャッシュカード・クレジットカードが使える

- 店舗内にATMが設置されているコンビニエンスストアも多数ある

ため、一見、ATMからお金を引き出せないという状況はないように思えます。

しかし、上の画像にもあるように、金融機関のシステム移行によるATMの休止や、大規模なシステム障害が起こった場合、ATMからお金を引き出せなくなる可能性もあるのです。

その場合、現金を引き出すのはほぼ不可能になってしまいます。

- 金融機関を分散させて口座を持つ

- 手元に現金を一定額置いておく

など、何等かの対策は普段から講じておく必要があります。

3.紛失、盗難されたら終わり

現金の最大の弱点は、「なくしたら終わり」ということです。紛失したり、盗難されたりした場合、手元に戻ってくる可能性は低いと考えたほうがいいでしょう。中には優しい人が拾って、交番や駅の事務室に届けてくれる場合もありますが、100%とは言い切れません。

4.ショッピング保険が適用されない

詳しくは後にも触れますが、クレジットカードには、「ショッピング保険」が付帯している場合があります。つまり、「一定の条件を満たせば、そのクレジットカードで購入した商品が破損・盗難にあった場合、補償が受けられる」という保険です。

クレジットカード派のメリット・デメリット

次は、クレジットカードで主に支払いを行う「クレジットカード派」のメリット・デメリットについて考えてみましょう。

クレジットカード派のメリット

クレジットカード派のメリットは、以下の7つです。

- ポイントが還元される

- 紛失、盗難に備えられる

- 家計簿をつけやすくなる

- 支払いスケジュールを立てられる

- ショッピング保険が適用される

- クレジットヒストリーを積み上げられる

- 手数料も節約できる

1.ポイントが還元される

ほとんどのクレジットカードには、ポイント還元の制度が導入されています。「100円ごとに1ポイント」など、利用額に応じて、ポイントが還元される仕組みです。

ポイントは

- いわゆる共通ポイント(例:楽天ポイント)や航空会社のマイルへの交換

- クレジットカード代金の支払いに充当

- 各種商品への交換

などの方法で使えるため、上手に活用すれば、節約にも役立ちます。

クレジットカードのポイントを全部スタバカードに移行したら、数ヶ月楽しめそうな金額になりました… pic.twitter.com/9TBQ1Zun4a

— RIE (@monomono_1031) 2019年6月25日

2.紛失、盗難に備えられる

万が一、クレジットカードをなくしたり、盗まれたりしても、クレジットカード会社に連絡すれば、すぐに停止してもらえます。現金のように、紛失、盗難だけでは具体的な経済的損失はありません。

3.家計簿をつけやすくなる

クレジットカードは利用明細がWebや封書で見られます。「どこで何を使ったか」がデータですぐに手に入るので、家計簿もつけやすくなるのです。

後述しますが、最近ではクレジットカードの利用履歴を自動で取り込める家計簿アプリも出てきました。このような家計簿アプリと連動させれば、さらに家計簿がつけやすくなるでしょう。

4.支払いスケジュールを立てられる

クレジットカードの場合、一括払いのほかに、分割払い・リボ払い等で、支払い金額・回数の調整ができます。高額のものを購入する際は、支払いスケジュールを立てられるのが、クレジットカード払いの大きなメリットです。

5.ショッピング保険が適用される

先ほども触れましたが、クレジットカードには、ショッピング保険が付帯している場合があります。そのクレジットカードで購入したものが破損したり、盗難にあった場合は、一定の条件を満たせば補償を受けられる仕組みです。

6.クレジットヒストリーを積み上げられる

クレジットカード会社にとっては、

- 一定の利用実績がある

- 延滞・滞納がない

クレジットカード会員が、「最も歓迎すべき顧客」です。仮に、プラチナ・ブラックなどステータスの高いクレジットカードを手にしたい場合は、クレジットヒストリーが多いほうが有利なのは言うまでもありません。普段からクレジットカード払いをするようにしていれば、クレジットヒストリーも自然と積みあがっていくのです。

7.手数料も節約できる

クレジットカード払いの場合、

- 銀行のATM手数料

- 通信版売での振込手数料

- 各種チケット代金の現金決済手数料

はかかりません。

ここで挙げた以外の手数料であっても、クレジットカード払いでの手数料の方が、現金払いでの手数料より割安であるのは珍しくありません。

クレジットカード派のデメリット

一方、以下のようなデメリットももちろんあります。

- 人によっては浪費につながる

- どの店でも使えるわけではない

- 不正利用のリスクもある

それぞれについて、さらに詳しく解説しましょう。

人によっては浪費につながる

クレジットカード払いの最大のメリットは、「手元に現金がなくても買い物ができる」ですが、人によってはこれが仇になる可能性もあります。「お金を使っている」という実感が薄くなるため、実際は必要ではないものまで購入してしまう恐れがあるのです。

どの店でも使えるわけではない

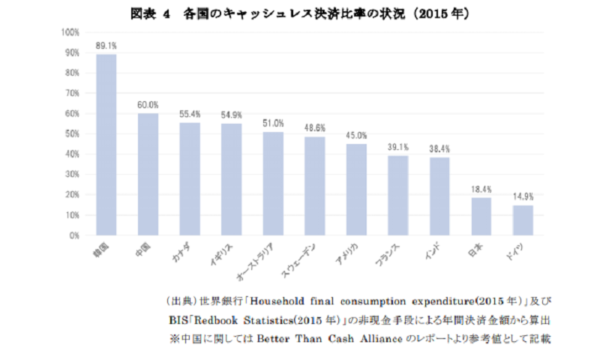

海外に比べると、日本はクレジットカード決済をはじめとしたキャッシュレス決済の普及が遅れているといわれています。こちらは、世界各国のキャッシュレス決済の割合を表したグラフです。

2015年のデータに基づくものですが、日本のキャッシュレス決済の割合は、諸外国に比べるとかなり低いのがわかるでしょう。

- 店舗側にキャッシュレス決済を導入する余力(人、時価、資金、知識)がない

- 導入されていない店舗も多いので、利用者側も現金を持ち歩く必要性を感じる

のが現状です。

日本は2017年6月に閣議決定された「未来投資戦略2017」において、10年後(2027年)までにキャッシュレス決済の比率を4割程度とする目標を掲げています。しかし、すぐにこの目標が達成されるわけでもないので、「どの店でも使えるわけではない」が解消されるには、時間がかかりそうです。

不正利用のリスクもある

クレジットカードは、紛失・盗難にあっても、クレジットカード会社に連絡し、停止してもらうことができます。

しかし、クレジットカードに登録・記載されている

- クレジットカード番号

- 有効期限

- 暗証番号

- セキュリティコード

などの情報が何等かの形で盗まれた場合、自分が知らないところで不正利用される恐れがあるのです。

最近は、

- フィッシング詐欺

- ネットショッピング詐欺

- スキミング

など、クレジットカード情報を盗み出す犯罪の手口も巧妙かつ多様化しています。

コパ・アメリカの取材陣から次々とクレジットカードのスキミング被害報告が届く(笑)。恐るべし、ブラジル。強盗もあるし、カード情報も盗まれる。

— 川端 暁彦 (@gorou_chang) 2019年7月2日

なお、クレジットカード会社では紛失保険・盗難保険を設け、不正利用に備えています。

性格タイプ別・おすすめの使い方

オトクになるかはその人次第

現金派も、クレジットカード派も、それぞれメリットとデメリットがあります。

浪費家の人は現金メインで

- 買い物が好き

- 趣味にお金をかけてしまいがち

など、「自分は浪費家だ」という自覚があるなら、

- 普段は現金払いで生活する

- 公共料金、携帯電話料金など、「毎月必ず支払うもの」はクレジットカードにする

のように、現金メインの生活を心がけましょう。

てかクレジットカード私持ってないんだけど大概みんな持ってるんかな🤔デビットカードは活用してるけど浪費家なもんで現金主義だからクレジット作らん方がいいかな…😇😇😇💔でもバーキン欲しいホントに👜🤤❤️

— MIRI/0726江坂MUSE (@miripoxox_v_luv) 2018年12月11日

しっかり者の人はクレジットカードメインで

- 貯金や節約が大好き

- 家計簿をつけるなど、細かい作業は嫌いではない

など、「自分はしっかり者だ」という自覚があるなら、

- 基本的にクレジットカード払いをする

- 医療機関など、現金払い以外使えない場合は、現金で払う

のように、クレジットカードメインの生活を心がけましょう。

倹約家がクレカを持つと、銀行に行った後の「今日は財布にお金がある」感が無くなるので、より倹約的になる。加えて現金を最低限の額しか持ち歩かなくなるので、補充の煩わしさから更に倹約的になる。

— ぜろろん (@0th_track) 2014年9月21日

どっちでもない人はうまく使い分けよう

「自分はどちらにも当てはまらない」と思う人なら、

- ポイントを貯めたいときはクレジットカードで払う

- クレジットカード払いをするときと、現金払いをするときを明確に分ける

など、自分なりのルールを設け、クレジットカードと現金を使い分けましょう。

デビットカードという選択肢もある

デビットカードとは

出典:デビットカードなら三菱UFJデビット | 三菱UFJ銀行

デビットカードのメリット

デビットカードのメリットは、

- 使いすぎを防げる

- 世界中でクレジットカードと同じように使える

- 高校生でも作れる

の3点です。

1.使い過ぎを防げる

デビットカードは使ったその場で口座から代金が引き落とされるため、口座の残高を超えて利用することはできません。お金の使い過ぎも防げます。

2.世界中でクレジットカードと同じように使える

現在、デビットカードの主流となっているのは、国際ブランドデビットカードです。Visa、Mastercard、JCBなどの国際クレジットカードブランドが付帯されていて、加盟店で通常のクレジットカードど同じように使えるものを指します。日本国内はもちろん、海外でもそのブランドの加盟店であれば、問題ありません。

3.高校生でも作れる

デビットカードは口座残高以上は使えない仕組みになっているので、与信を行う必要がありません。そのため、15歳以上(中学生は除く)であれば、デビットカードが作れます。

デビットカードのデメリット

一方、デビットカードにもデメリットはあります。

利用できない加盟店もある

- 月額料金の支払い

- 高速道路料金

- 機内販売

- ガソリンスタンド

など、口座残高の金額が不足しているにも関わらず請求されるケースがある加盟店については、デビットカードが使えない場合が多いです。

三菱UFJ-VISAデビット

| 発行会社 | 三菱UFJ銀行 |

| 国際ブランド | VISA |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 0円 |

| 年会費特典 | - |

| 発行期間 | 約1週間~10日 |

| キャッシュバック還元率下限 | 0.20% |

| キャッシュバック還元率上限 | 0.20% |

| ポイント還元率下限 | - |

| ポイント還元率上限 | - |

| 1日最大利用限度額 | 決済普通預金口座の残高 |

| 不正利用時の補償 | ○年間100万円まで |

| 入会資格年齢 | 15歳以上(中学生を除く) 「三菱UFJ銀行普通預金口座をお持ちの個人・個人事業主」及び「日本国内に居住されているお客さま」 |

デビットカードについては、こちらの記事でも詳しく解説しています!

クレジットカードで損をしないための4つのコツ

クレジットカードで損をしないためには、次の4つのコツを押さえて使いましょう。

- 家計簿をつける

- 衝動買いはしない

- 「ポイ活」だけを目的にしない

- クレジットカードを吟味する

コツ1.家計簿をつける

現金・デビットカード・クレジットカード払いのいずれであっても、家計簿をつけるのは大事です。

「自分がどれだけお金を使っているか」を振り返ることで、

- どんな支出を節約できるか

- 貯金を増やすにはどうすればいいか

など、お金の使い方を工夫できるようになります。

明細をこまめに見るだけでも違う

クレジットカードの場合、Webや封書で利用明細が確認できます。家計簿がなかなか続かない、という人は、まずは利用明細を見ることから始めてください。

アプリなら手間もかからず簡単

家計簿がなかなか続かない原因の1つが、「手書きの家計簿が使いにくい」ことです。

手書きの家計簿に抵抗があるなら、家計簿アプリを使うといいでしょう。

出典:無料家計簿・お金の見える化アプリ│マネーフォワード ME

家計簿アプリ「マネーフォワードME」なら、

- クレジットカードや銀行口座の情報を連携し、データを取り込める

- 現金で支払った場合でも、レシートを撮影すればデータを取り込める

ので、手間もかかわず簡単です。

コツ2.衝動買いはしない

クレジットカードのメリットでもあり、デメリットでもあるのが、「手元にお金がなくても買い物ができてしまう」ことです。衝動買いをしてしまいがちな人が、クレジットカードで買い物をしすぎてしまい、債務整理に追い込まれるというのも、珍しい話ではないのです。

「本当に必要か」を考えて買う

支払い手段が何であれ、大切なのは、「本当に必要か」を考えて買うことです。欲しいものがあったとしても、その場で買ってしまうのは避け、別の場所で考えてから実際に買うかどうかを決めるようにしましょう。

また、高価な買い物をするときは、

- インターネットや雑誌、新聞、テレビで情報収集をする

- 家族、知人に聞いてみる

- 実際に店に下見に行ってみる

など、事前の下調べが欠かせません。

コツ3.「ポイ活」だけを目的にしない

クレジットカード払いをする理由の1つに、「ポイントが貯まるから」を挙げる人も多いでしょう。「ポイ活」といって、いかにして効率よくポイントを貯めるかを考え、実践している人も中にはいます。

あくまで「ついで」として考えること

確かに、ポイントが貯まると楽しみですが、「ポイントを貯めるだけに買い物をする」のはやめましょう。先ほどの衝動買いと同じように、「本当に必要か」をますは考えてください。

コツ4.クレジットカードを吟味する

ポイント還元率に注目しよう

多くのクレジットカードが、ポイント還元率を1%(100円で1%)に設定しています。しかし、中には1%を上回るクレジットカードもあるのです。

ここでは、

- リクルートカード

- P-one Wizカード

の2つを紹介します。

リクルートカード

出典:リクルートのクレジットカード Recruit Card

レストラン予約サイト「ホットペッパー」や旅行予約サイト「じゃらん」などを運営するリクルートが発行しているクレジットカードです。どの店舗で使っても、1.2%のポイント還元が受けられます。

さらに、リクルートが運営する次のサービスで、代金をクレジットカードで決済した場合、さらにポイントが貯まる仕組みです。

| サービス名 | 内容 |

|---|---|

| ポンパレモール | オンラインショッピングモール。クレジットカード決済によるポイント1.2%に加え、利用代金の3%がポイントとして還元される。 |

| じゃらん | オンライン旅行予約サイト。クレジットカード決済によるポイント1.2%に加え、宿泊予約によるポイントが利用代金の2%還元される。 |

ポイントは、

- リクルートが提供する各種サービスでの支払い

- Pontaポイント加盟店での支払い

で利用できます。

また、国際ブランドは、

- Visa

- Mastercard

- JCB

の3つが用意されています。

リクルートカード

| カード分類 | 一般カード |

| 国際ブランド | VISA、Mastercard®、JCB |

| 申込方法 | Web申込み |

| 発行スピード | - |

| 年会費(税込) | 0円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | - |

| ポイント還元率(下限) | 1.20% |

| ポイント還元率(上限) | 3.20% |

| 交換可能マイル | - |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | 楽天Edy、Suica |

| 海外旅行傷害保険/死亡後遺障害(最大) | 2,000万円 |

| 国内旅行傷害保険/死亡後遺障害(最大) | 2,000万円 |

| ショッピング保険/国内利用(最大) | 200万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 80%(4/5) | 46万円 | 4万円 | 8.2日 | 3.8 |

P-one Wiz

出典:P-one Wiz | クレジットカードのポケットカード株式会社

コンビニエンスストア大手・ファミリーマートの関連会社でもあるクレジットカード会社・ポケットカードが発行するクレジットカードです。

P-one Wizの最大の特徴は、「クレジットカード払いをすると、常時1%割引が受けられる」点でしょう。ポイント還元が受けられるクレジットカードは多いですが、割引が受けられるクレジットカードはあまり多くありません。

また、1%割引とは別に、利用額1000円ごとに1ポケット・ポイントが付与されます。100ポケット・ポイントで500Tポイントに交換できるため、合計して1.5%の還元が受けられるのです。

例)10万円の買い物をP-one Wizでした場合

1.1%割引が受けられる

10万円×1%=1000円

2.ポケット・ポイントが貯まる

10万円÷1000円=10Oポケット・ポイント

3.ポケット・ポイントをTポイントに交換する。

100ポケット・ポイント=500Tポイント

1+3=1,500円

*1Tポイント=1円として換算

なお、先ほどのリクルートカード同様、国際ブランドは、

- Visa

- Mastercard

- JCB

の3つが用意されています。

年会費を払う価値があるか考えよう

クレジットカードには、年会費が

- 有料のもの

- 無料のもの

があります。

また、有料のものをさらに分けると、ステータス(会員ランク)が存在するのです。当然、ステータスが上がれば上がるほど、受けられるサービスの幅も広がるし、限度額も増えるのですが、年会費は上がります。

例えば、「クレジットカードで支払いさえできればいい」と思うなら、無料で作れるクレジットカードで十分です。逆に、「海外出張が多いから、旅行保険やコンシェルジュサービスはつけておきたい」と思うなら、年会費はかかっても、相応のサービスが受けられるクレジットカードを選ぶべきでしょう。

まとめ

ある程度自分でお金の使い方をコントロールできる人なら、ポイントを大量に獲得するチャンスもあるので、クレジットカードのほうがオトクです。一方、自分は浪費家という自覚がある人は、クレジットカードの使い過ぎが原因で、深刻なトラブルに見舞われる恐れもあるでしょう。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT