収入や地位が安定している職業の代表として挙げられるものの1つが公務員です。このような背景があるため、ゴールドカードの審査においても、本人によほどの問題がなければ、審査に通りやすいと言われています。そこで今回の記事では

- 公務員がゴールドカードの審査において圧倒的に有利な理由

- 公務員におすすめのゴールドカード4選

について解説しましょう。

公務員がゴールドカードの審査において圧倒的に有利な理由

最初に、公務員がゴールドカードの審査において圧倒的に有利な理由について考えてみましょう。

- 勤務先が公的機関なので倒産するリスクがない

- 民間と比べるとクビになる可能性も低い

- 退職金も手厚い

の3つについて解説します。

1.勤務先が公的機関なので倒産するリスクがない

民間企業に勤務する会社員と、国・地方自治体およびその関連機関に勤務する公務員の最大の違いは、勤務先に倒産するリスクがあるかどうかでしょう。もちろん、地方自治体だって、財政難に陥ることはあり得ます。

当然、財政難に陥った場合、市長をはじめとした職員の給与カットや公共サービスの削減など、様々な費用削減策が講じられるはずです。それでも「働く場所自体がなくなる」という状態にまで陥るのは、ごく少数でしょう。

2016年における日本の会社の数(すべての規模の企業を含む)は約358万社でした。

一方、民間調査会社の帝国データバンクがまとめた結果によれば、2016年の日本全国の倒産件数は8,164件でした。

参照:全国企業倒産集計2019年報 | 倒産集計 | 株式会社 帝国データバンク[TDB]

つまり、2016年の数字だけで見ると、全体の0.22%にあたる企業が倒産に追い込まれています。これは、1000社あったら2~3社が倒産している計算です。国や地方自治体であっても、先ほど例に挙げた夕張市のように、財政破綻に追い込まれることもあるので、絶対に安泰ということはあり得ません。しかし、民間企業に比べると、その可能性はずっと低いでしょう。

2.民間と比べるとクビになる可能性も低い

「公務員はクビにならない」と言われていますが、免職=クビになる可能性は0ではありません。人事院が国家公務員の人事に関する扱いを決定していますが、その人事院は「懲戒処分の指針について」という題名で、国家公務員に対する懲戒処分の運用についてルールを定めています。

参照:懲戒処分の指針について

この指針においては、免職=クビになる場合についても触れられていますが、一言でまとめると「刑法犯として逮捕、起訴される、もしくはそれに準ずる」場合と考えましょう。つまり、よほどのことをしないと、簡単には免職=クビにはならないということです。地方公務員の場合も、個々の地方自治体で多少の差はあるはずですが、よほどのことをしないと、簡単にはクビにならないのは変わりません。

一方、民間企業においても、本来は厳しい解雇要件が設けられており、簡単にはクビにはできないはずです。

- 労働者の身体、又は精神に疾病や障害などがあり、業務に堪えられないと認められるとき

- 業務遂行能力がないと認められるとき(能力不足)

- 出勤不良であると認められるとき

- 協調性に欠け、他の従業員とうまく仕事をすることができないと認められるとき

- 企業秩序維持義務違反が認められるとき

- 業績不振などによる経営の悪化により、人員整理が必要であると認められるとき

しかし、特に中小企業など規模の小さな企業であればあるほど、オーナーや他の社員ともめたなどの理由により「明日から来ないでいい」というように、いきなり法律に基づかず、クビを言い渡されることはあり得ます。本来だったら、これは違法になるケースが多いので、労働基準監督署に申立をし、会社と争うのも選択肢の1つでしょう。しかし「そこまでして働き続けたくない」と思い、争わずに転職活動をする人の方がずっと多いはずです。

3.退職金も手厚い

民間企業の場合、一定以上の規模であれば、退職金制度が整備されています。しかし、中小企業であれば、退職金制度がないのも珍しくありません。また、現時点で退職金制度が整備されていたとしても、今後、退職年金基金の運用成績によっては、当初の予定額の支給が受けられなくなったり、退職年金基金自体が解散に追い込まれたりこともあるはずです。つまり、民間企業に勤めている限りは、退職金が必ずもらえるとは限りません。

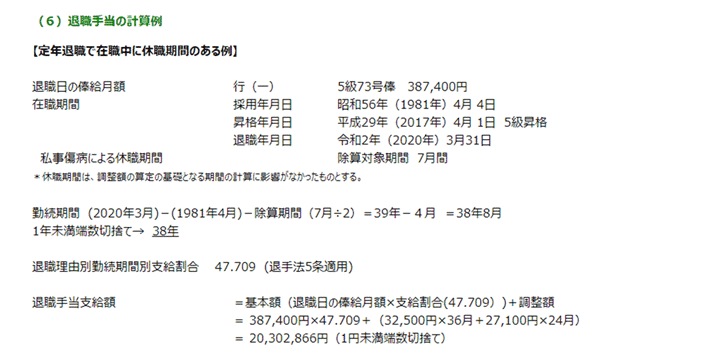

しかし、国家公務員や地方公務員であれば、退職手当制度が設けられているため、それに則って一定額の退職金はもらえます。そして、退職金は在職期間が長ければ長いほど、やはり多くなるのです。

出典:定年後の収入と支出 退職手当制度の概要 2.退職手当の計算例

- 国家公務員か地方公務員か

- どんな職種についているか

- 勤続年数はどのぐらいか

- 地方公務員の場合、勤務している地方自治体はどこか

によってもかなりの差はありますが、退職金がゼロということは本人に明らかな非があり懲戒免職になったなど、一部のケースを除いてまずありません。

公務員におすすめのゴールドカード4選

ここまでの話をまとめると、公務員がゴールドカードの審査において有利な理由は

- 勤務先が倒産、財政破綻するリスクは極めて低い

- 刑事事件の容疑者として逮捕、起訴されない限りは免職=クビにならない

- 民間企業と比べると、退職金がゼロという可能性は極めて低い

ことが挙げられます。そこでここからは

- 公務員の人におすすめのゴールドカードの組み合わせ

- 公務員の人が作るべきゴールドカードの例

について解説しましょう。

利用状況に問題がなければ審査には通りやすい

クレジットカード会社にとって、経営上のリスクの1つになり得るのが「会員に代わって立て替えたお金を回収できない」ことです。このリスクを避けるために、ゴールドカードを含めたクレジットカードの審査においては「安定継続した収入があるかどうか」が慎重に見極められます。もちろん、その際には会員から提出された申込書に記載されている

- 職業

- 年収

- 家族構成

- 持ち家の有無

なども判断の尺度として用いるのです。公務員の場合、先ほど触れた職場環境の特性もあってか「安定継続した収入が得られる」職業についているということで、審査においては有利になります。そのため、本人の状況に著しい問題がなければ、ゴールドカードの審査には難なく通るでしょう。しかし、本人の状況に著しい問題があえれば、その限りではありません。

たとえば

- 他のクレジットカードやローンで延滞・滞納を繰り返している

- 学生時代に携帯電話端末を購入し、割賦料金の支払いを忘れていた

- クレジットカード会社とトラブルを起こし、強制解約をされたことがある

などの事情があれば、審査に通らない確率はぐっと高くなります。しかし、まったく心当たりがないようであれば、心配しすぎる必要はないでしょう。

おすすめの組み合わせは?

そこで、国家公務員の場合と地方公務員の場合に分けて、ゴールドカードを選ぶ際の組み合わせ方について考えてみましょう。

国家公務員ならKKRメンバーズカードとステータスの高いゴールドカードを

国家公務員の年金・福祉事業に関する業務を行っている団体の1つに国家公務員共済組合連合会があります。KKRという略称が用いられることが多いです。そして、KKRは組合員証も兼ねたクレジットカードとして「KKRメンバーズカード」を発行しているのです。大手クレジットカード会社のJCBと三菱UFJニコスが提携して発行しており、国際ブランドは、Visa、Mastercard、JCBから選べます。なお、いずれのブランドを選んでも、提携先で発行しているゴールドカードと同等に扱われるのが特徴です。

出典:KKRメンバーズカードのご案内 | KKRホテルズ&リゾーツ | KKR-国家公務員共済組合連合会

組み合わせとしては、KKRメンバーズカードでは国際ブランドとしてVisaかMastercardがついたものを選び、もう1枚はJCB、American Express、Dinersなど、決済機能以外の部分が充実したゴールドカードを選ぶといいでしょう。海外出張の際も、まったくゴールドカードが使えなくて困る、ということはないはずです。

地方公務員ならブランド違いで複数枚持ちを

地方公務員の場合、KKRメンバーズカードは利用できません。しかし、地方公務員向けにクレジットカードを発行している地方自治体や団体も多く存在します。代表例がアルプスカード株式会社です。ここは、外部のクレジットカード会社と提携し、地方公務員向けのクレジットカードの発行を行っています。ゴールドカードに相当するものとして

- アルプス UCカード(ゴールドカード)

- アルプス 三井住友カード(ゴールドカード)

を扱っているので、ここからどちらか1枚を選びましょう。なお、どちらの場合でも、国際ブランドはVisa、Mastercardから選択可能です。

これらのように、VisaかMastercardが付帯したゴールドカードをまずは確保し、あと1枚はJCB、American Express、Dinersなど、決済機能以外の部分が充実したゴールドカードを選ぶといいでしょう。そして、これらのゴールドカードが利用できない場合に備えて、無料の一般カードでいいので、VisaかMastercardが付帯したものを1枚持っておくと安心です。

おすすめゴールドカード1.アメリカン・エキスプレス・ゴールド・カード

アメリカン・エキスプレス・ゴールド・カード

カード分類 ゴールドカード

国際ブランド AMEX(アメックス)

申込方法 -

発行スピード 通常1~3週間

年会費(税込) 31,900円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 0.50%

交換可能マイル ANAマイル(1ポイント=0.5マイル、メンバーシップ・リワード・プラス登録で1ポイント=1マイル(年間参加費 3,300円))

JALマイル(1ポイント=0.3マイル、メンバーシップ・リワード・プラス登録で1ポイント=0.4マイル(年間参加費 3,300円))

スカイマイル(1ポイント=0.5マイル、メンバーシップ・リワード・プラス登録で1ポイント=0.8マイル(年間参加費 3,300円))

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円、家族特約1,000万円

国内旅行傷害保険/死亡後遺障害(最大) 5,000万円、家族特約1,000万円

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(2/2) 75万円 20万円 12.0日 4.5

| 発行会社・カードの特徴 | もともとは1850年にアメリカ・ニューヨークにて貨物列車を用いた運送会社としてスタート。その後、世界で初めての郵便為替や旅行者用小切手(トラベラーズチェック)を発行するなど、金融業に業態を変更していく。航空会社・旅行・ホテル・レストラン・劇場などの分野に多くの加盟店を持つ「T&Eカード」としても有名。なお、アメリカン・エキスプレス・ゴールド・カードは日本で募集を開始した1980年当初は、富裕層を中心に人気を博したが、現在は比較的審査が簡単になっている。 |

|---|---|

| 上位カード | 【プラチナ】プラチナ・カード 【ブラック】アメリカン・エキスプレス・センチュリオン・カード(招待制) |

日本初のゴールドカードとして、1980年から募集・発行を開始しました。当時はクレジットカード自体が珍しかったため、主に富裕層に絶大な人気を誇ったことから、今でも「審査が厳しいゴールドカード」というイメージがあります。しかし、現時点での支払能力に問題がなければ審査に通過するケースも多いです。地方公務員、国家公務員であっても、就職してから2年目以降であれば、チャレンジしてみましょう。

アメリカン・エキスプレス・ゴールド・カードをおすすめする理由は「プラチナなみに付帯しているサービス、特典が充実していること」です。特に注目すべきなのが、海外旅行傷害保険の保障額の大きさでしょう。

| 担保項目 | 保険金 |

|---|---|

| 傷害死亡・後遺障害保険金 | 最高1億円(うち5,000万円は利用付帯) |

| 傷害治療費用保険金 | 最高300万円 |

| 疾病治療費用保険金 | 最高300万円 |

| 賠償責任保険金 | 最高4,000万円 |

| 携行品損害保険金 (免責3千円/年間限度額100万円) |

1旅行中最高50万円 |

| 救援者費用保険金 | 保険期間中最高400万円(うち100万円は利用付帯) |

あくまで、アメリカン・エキスプレス・ゴールド・カードを利用して海外航空券を購入したり、パッケージツアーの予約をしたりした場合に限りますが、死亡・高度障害保険金が最高1億円まで保障されます。

おすすめゴールドカード2.JCBゴールド

JCBゴールド

カード分類 ゴールドカード

国際ブランド JCB

申込方法 -

発行スピード 即日発行

※モバイル即時入会サービスはJCB公式サイト経由のみ対象。モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

年会費(税込) 11,000円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル ANAマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

JALマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限15,000ポイント)

スカイマイル(1ポイント=3マイル、500ポイント以上1ポイント単位、交換上限なし)

ポイント備考 ※還元率は交換商品により異なります。

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay、ApplePay、GooglePay

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(利用付帯)、家族特約1,000万円

国内旅行傷害保険/死亡後遺障害(最大) 5,000万円(利用付帯:5,000万円)

ショッピング保険/国内利用(最大) 500万円

| 発行会社・カードの特徴 | 東洋信託銀行(現:三菱UFJ信託銀行)、日本信販(現:三菱UFJニコス)、三和銀行(現:三菱UFJ銀行)の3社が合同で立ち上げた日本クレジットビューローが前身。JCBゴールドはゴールドカードに相当するが、一定の条件を満たすと上位カードのJCBゴールド ザ・プレミアへの切り替えが可能になる。 |

|---|---|

| 上位カード | 【プラチナ】JCBプラチナ 【ブラック】JCB THE CLASS(招待制) |

JCBは日本発の国際ブランドとしても有名な大手クレジットカード会社です。近年は東南アジア、ロシアなどを中心に、世界各国での加盟店の拡大など、積極的な事業展開を行っています。しかし、まだまだVisaやMastercardには遠く及ばないのが事実です。それでも、日本の会社ならではのきめ細かいサービスには定評があるので、1枚持っておいて損はないでしょう。

JCBゴールドは一般的にはゴールドカードに相当しますが、以下の2つの条件を満たすと、上位カード(どちらかといえばプラチナに近い)のJCBゴールド ザ・プレミアへの招待状を受け取ることができます。

- JCB ORIGINAL SERIES対象のJCBゴールドのショッピングご利用合計金額(集計期間:12月16日~翌年12月15日)が2年連続で100万円(税込)以上

- 本会員が会員専用WEBサービス「MyJCB(マイジェーシービー)」に受信可能なEメールアドレスを登録していること(毎年1月31日まで)

また、JCB側が公式な基準を明らかにしてはいないので明言はできませんが、JCBゴールド ザ・プレミアの利用実績が一定以上の基準に達した場合、ブラックカードに相当するJCB THE CLASSの招待状が受け取れます。

おすすめゴールドカード3.ダイナースクラブカード

ダイナースクラブカード

カード分類 ゴールドカード

国際ブランド Diners

申込方法 -

発行スピード 通常2~3週間

年会費(税込) 24,200円

年会費備考 -

ショッピング総利用枠(上限) 一律の利用制限なし

ポイント還元率(下限) 0.40%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=1マイル、1,000ポイント以上、年間交換上限40,000ポイント、ダイナースグローバルマイレージ参加費年間6,600円)

JALマイル(1ポイント=0.4マイル、2,500ポイント以上、交換上限なし、ダイナースグローバルマイレージ参加費年間6,600円)

スカイマイル(2ポイント=1マイル、2,000ポイント以上、年間交換上限140,000ポイント、ダイナースグローバルマイレージ参加費年間6,600円)

マイレージプラス(2ポイント=1マイル、2,000ポイント以上、年間交換上限120,000ポイント、ダイナースグローバルマイレージ参加費年間6,600円)

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 10,000万円(自動付帯:5,000万円)

ショッピング保険/国内利用(最大) 500万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

| 発行会社・カードの特徴 | 日本においては、日本交通公社(現在のJCB)と富士銀行(現在のみずほ銀行)が合弁会社として設立した日本ダイナーズクラブを通じ、1961年1月から会員募集を開始。サービス開始から一貫して、会員の入会審査方針に「社会的信用の高さ」を掲げていることでも有名。名目上はゴールドカードだが、年会費や世間一般の評価を勘案すると、プラチナカードに近い側面もある。 |

|---|---|

| 上位カード | 【プラチナ~ブラック】ダイナーズクラブ プレミアムカード(招待制) |

ダイナースクラブカードは、もともとはアメリカのカード会社の1つでした。現在の日本における運営会社は三井住友信託銀行傘下のクレジットカード会社・三井住友トラストクラブです。名目上はゴールドカードですが

- 年会費が22,200円(税込)とやや高額である

- ダイナースクラブ自体が「社会的信用の高さ」を審査基準の1つとして強く打ち出している

事情を考えると、どちらかといえばややプラチナカードよりのゴールドカードと言えるかもしれません。他のゴールドカードとのはっきりとした差が出ている例として、空港ラウンジを挙げましょう。他のゴールドカードであっても、国内の空港ラウンジを利用することは多くのゴールドカードで可能です。しかし、ダイナースクラブカードの場合、国内の空港はもちろん、独自に提携している海外の空港ラウンジ(航空会社のラウンジも含む)も利用できます。もちろん、利用にあたって追加料金はいりません。

おすすめゴールドカード4.三井住友カード ゴールド

三井住友カード ゴールド

カード分類 ゴールドカード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 11,000円

年会費備考 ※インターネット入会で初年度年会費無料

※マイ・ペイすリボの登録+年1回以上のリボ払い手数料の支払いで年会費半額

※WEB明細書サービス利用+年6回以上のカード利用で年会費1,100円割引

※Visa、MasterCard両方お申込みの場合は年会費2,200円

※年間利用合計額が100万円~300万円未満で年会費20%割引

※年間利用合計額が300万円以上で年会費半額

※初年度年会費無料(~2023年3月31日申し込み分迄)

ショッピング総利用枠(上限) 200万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 5.00%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ETCカード年会費(税込) 550円

電子マネーチャージ iD(専用)利用、楽天Edy、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 5,000万円(利用付帯)、家族特約1,000万円

国内旅行傷害保険/死亡後遺障害(最大) 5,000万円(利用付帯)

ショッピング保険/国内利用(最大) 300万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(6/6) 115万円 58万円 10.7日 4.5

| 発行会社・カードの特徴 | 三井住友カードは大手都市銀行・三井住友銀行の傘下にあるクレジットカード会社。前身の住友クレジットサービスは日本で初めて国際ブランドとしてVisaが付帯したクレジットカードを発行した。そのため、Visaからは東南アジア地域における重要なビジネスパートナーとして位置づけられている。 |

|---|---|

| 上位カード | 【プラチナ】三井住友カード プラチナ |

- できれば審査に通りやすいものがいい

- ゴールドカードは欲しいけど、年会費は節約したい

という人には、三井住友カード ゴールドをおすすめします。30歳以上で、安定継続した収入(目安は年収400万円以上)があり、過去のクレジットカードの利用状況に特段の問題がなければ、審査に通る可能性は高いでしょう。

なお、国際ブランドはVisaかMastercardから選択できますが、よほど特殊な事情がなければVisaを選んでおくといいでしょう。三井住友カードは2020年に、大幅なデザインのリニューアルを行いましたが、その際に「Visaクイックリード」という特徴的なデザインを採用しました。簡単にいうと、クレジットカード番号を4桁×4列に分けて裏面に記載することで

- オンラインショッピングでの入力間違いを防ぐ

- 人から見られることによる不正利用を防ぐ

ことに役立っているのです。同様のデザインは、Mastercardでは採用されていません。また、三井住友カード自体がVisaと縁の深い会社であるため、今後先進的なサービスが実装された場合、まずは国際ブランドとしてVisaが付帯したものから導入が進んでいくことは十分に考えられます。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT