「海外旅行・国内旅行傷害保険付き」をうたうクレジットカードは、比較的多く存在します。中には、海外旅行や国内旅行中のケガやトラブルに備える目的で、このようなクレジットカードを作った人もいるはずです。

そこで今回の記事では

- 海外・国内旅行傷害保険が利用付帯しているとは

- クレジットカードに海外・国内旅行傷害保険が利用付帯している場合の使い方

- クレジットカードに海外・国内傷害保険が利用付帯している場合のメリット・デメリット

について考えてみましょう。

海外・国内旅行傷害保険が利用付帯しているとは

最初に、海外旅行傷害保険が利用付帯しているとは、どういうことかについて説明しましょう。

端的に言うと「使わないと保険が使えない」

一言でまとめると

という意味です。一方、自動付帯とは、「クレジットカードの会員資格が有効である限りは、旅行中にトラブルが起きたら保険により保障が受けられる」ことを指します。

使う=利用条件を満たすこと

クレジットカードに海外旅行傷害保険が利用付帯している場合は「具体的に、どのように使えば、保険による保障が受けられるのか」を理解する必要があります。

クレジットカード会社は、クレジットカードに利用付帯している保険に関して、一定の利用条件を設けています。その条件を満たす形で使っていれば、保険による保障が受けられるという仕組みです。

そして、利用条件は、クレジットカード会社によってもとらえ方に差があるのが実情です。例えば、楽天カードの場合、海外旅行傷害保険により保障が受けられるのは、以下のいずれかの料金を、楽天カードで支払っていた場合のみです。

- 自宅から出発空港までの交通費(公共交通乗用具=電車、バス、タクシー、地方空港から国際空港までの運賃)

- 海外旅行代金(募集型企画旅行=パッケージツアーの料金)

楽天カード

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB、AMEX(アメックス)

申込方法 -

発行スピード 通常1週間

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 3.00%

交換可能マイル ANAマイル(1ポイント=0.5マイル、50ポイント以上2ポイント単位)

JALマイル(1ポイント=0.5マイル、50ポイント以上2ポイント単位、月間交換上限20,000ポイント)

ETCカード年会費(税込) 550円

電子マネーチャージ 楽天Edy(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

94%(483/512) 66万円 20万円 9.5日 4.2

一方、三井住友カードの場合、上記の2つの条件に加えて「日本出国後に公共交通乗用具の利用代金をはじめて当該カードでクレジット決済した場合」が加わります。つまり、日本を出発した後でも、やり方次第で海外旅行傷害保険による保障は受けられるのです。

クレジットカードに海外・国内旅行傷害保険が利用付帯している場合の使い方

それでは、具体的にクレジットカードに利用付帯している海外旅行傷害保険を使って、何かトラブルに巻き込まれたときにスムーズに保障を受けるためには、どうすればいいのでしょうか。最低限済ませておくべきこととして

- 「保険のしおり」やWebサイトを見る

- 利用条件を満たすように旅行の準備を進める

- トラブルに見舞われたらすぐに連絡する

の3つについて、解説しましょう。

1.「保険のしおり」やWebサイトを見る

クレジットカードに利用付帯している保険の内容を知るためには、クレジットカードが発行された時に一緒に贈られてくる「保険のしおり」や、クレジットカード会社の公式Webサイトを見ましょう。

- 保険金が受け取れるトラブル=保険事故の範囲

- 保険金の金額

- 保険金を請求する手続き

について、詳しく書いてあります。

保険事故と保険金の金額に注目しよう

海外旅行傷害保険に限らず、保険で最も重要になるのが「何が起きたら、いくら保険金が下りるのか」です。これを知るためには、保険事故ごとに設定されている保険金の金額について理解する必要があります。ここでは「三井住友カード(一般)」を例にとり、利用付帯している海外旅行傷害保険について考えてみましょう。

三井住友カード

カード分類 一般カード

国際ブランド Visa、Mastercard®

申込方法 -

発行スピード 最短3営業日

年会費(税込) 1,375円

年会費備考 ※インターネット入会で初年度年会費無料

※マイ・ペイすリボの登録+年1回以上のリボ払い手数料の支払いで年会費無料

※VISA・MasterCard2枚お申し込みの場合は年会費275円

※カード利用代金WEB明細書サービス利用&過去1年間に6回以上の請求があると年会費550円割引

※年間利用合計額が100万円~300万円未満で年会費半額

※初年度年会費無料(~2023年3月31日申し込み分迄)

※年300万円以上利用で翌年度無料

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 5.00%

交換可能マイル ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合)

ポイント備考 ■「マイ・ペイすリボ」登録+利用

「マイ・ペイすリボ」でリボ払い手数料の請求がある月は、通常+0.5ポイント加算。

■月間利用ボーナス

・合計金額5万円(税込)以上利用で50ポイント

・合計金額10万円(税込)以上利用で100ポイント

以降5万円ごとに100ポイント付与

ETCカード年会費(税込) 550円

電子マネーチャージ iD(専用)利用、楽天Edy、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円(利用付帯)

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 100万円(リボ払い・分割払い(3回以上)の場合のみ)

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

86%(36/42) 36万円 20万円 9.1日 4.1

三井住友カード(一般)の場合、以下の内容の海外旅行傷害保険が付帯しています。

| 担保項目 | 内容 | 保険金額 |

|---|---|---|

| 傷害死亡・後遺障害 | 旅行中のケガが原因で万が一のことになったり、重い障害が残ったりした場合に受け取れる。 | 最高2,000万円 |

| 傷害治療費用 | 旅行中にケガをして医療機関で治療を受けた場合に受け取れる。 | 50万円(1事故の限度額) |

| 疾病治療費用 | 旅行中に病気になって医療機関で治療を受けた場合に受け取れる。 | 50万円(1疾病の限度額) |

| 賠償責任 | 旅行中に他人にケガをさせたり、他人の物を壊した場合の損害賠償に充てられる。 | 2,000万円(1事故の限度額) |

| 携行品損害 | 旅行に持っていったバッグやカメラなどの身の回り品が盗まれた際に補償してくれる。 | 15万円[自己負担:1事故3,000円] (1旅行中かつ1年間の限度額) |

| 救援者費用 | 旅行中にケガや病気をし、家族が現地に付き添う必要が出た場合の渡航費を補償してくれる。 | 100万円 (1年間の限度額) |

2.利用条件を満たすように旅行の準備を進める

海外旅行傷害保険が利用付帯している場合には、クレジットカード会社が定める利用条件を満たす必要があります。三井住友カードの場合、利用条件は以下の通りです。

1.日本出国前に航空機、電車、船舶、タクシー、バスといった公共交通乗用具(※1)の利用代金を当該カードでクレジット決済した(※3)場合

2.日本出国前に宿泊を伴う募集型企画旅行(※2)の旅行代金を当該カードでクレジット決済した(※3)場合

3.日本出国後に公共交通乗用具(※1)の利用代金をはじめて当該カードでクレジット決済した(※3)場合

この条件を満たすために、具体的に何をすればいいのか考えてみましょう。

パッケージツアーならそのカードで料金を支払おう

海外旅行に行く際に、旅行会社で販売しているパッケージツアーを使うつもりなら、その料金をクレジットカードで支払ってしまいましょう。

学生など、クレジットカードの利用限度額がもともと少ない人が、この方法を使う場合は、利用限度額を一時的に引き上げてもらうなど、注意を払う必要があります。

個人旅行なら国内、現地での交通費や海外への航空券代を払おう

最近は、個人であってもWeb上の旅行予約サイトを使って、海外航空券やホテルの手配をするのも珍しくなくなりました。このように、旅行代理店のパッケージツアーを使わないで旅行の手配をした場合でも、海外旅行傷害保険は使えます。

ただし、ここでも問題になるのが「そのクレジットカードで何を支払ったか」です。クレジットカード会社によっても多少扱いに差はありますが、一般的には

- 日本を出国する際に利用する空港へ向かう公共交通機関(電車、バス、タクシー、飛行機など)の運賃

- 海外行きの航空券

- 現地で使った公共交通機関の運賃

などが含まれる場合が多いです。逆に、同じ旅行に関する費用であっても

- 日本を出国する際に前泊・後泊した際のホテル代

- 海外で宿泊したホテル代

は含まれないことが多いです。

交通費の領収書やレシートは全部取っておくこと

クレジットカードに利用付帯している海外旅行傷害保険を使う場合「実際にそのカードを使って、パッケージツアーや海外航空券を予約したり、国内外で公共交通機関を利用したりしたこと」が立証できるかが非常に大事です。

海外旅行に行く際は、交通費の領収書、レシート用の封筒(ポーチとかでもいいです)を作り、もらった領収書やレシートは、どんどんそこに入れていきましょう。

3.トラブルに見舞われたらすぐに連絡する

- 海外でケガをして、医師の診察を受けることになった

- 海外で荷物を盗まれた

など、海外でトラブルが起こった場合、現地の医療機関や警察に連絡するのはもちろんですが、クレジットカード会社の連絡も忘れずに、できるだけ早く行いましょう。

日本に戻ってきてからでは遅い理由

クレジットカードに利用付帯しているものも含め、海外旅行傷害保険を利用する際は、保険事故=保険金給付の対象になるトラブルが起きた場合、すぐに連絡することが大事です。理由を一言でまとめると

です。

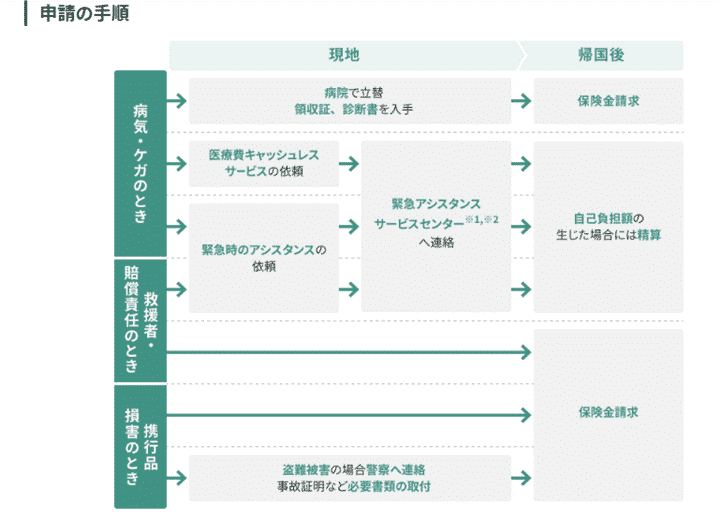

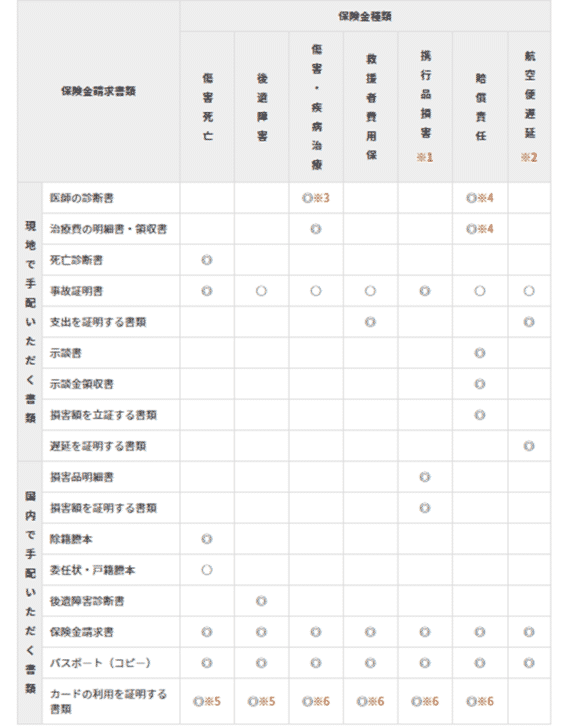

三井住友カードの場合、海外旅行傷害保険を利用して保険金の請求を行う場合は、以下の流れで手続きが進みます。

そして、保険事故の種類によって、必要な書類が以下のように定められています。

図を見てもわかる通り、日本に戻ってきてからでは手に入れにくい書類がかなりあるのも事実です。手に入らなかった場合、保険金の請求ができないので、もれなくそろえるためにも、クレジットカード会社にはすぐに連絡しましょう。

もちろん、慣れない海外でいろいろな書類を手配したり、警察や病院とやり取りをしたりするのは、かなり骨が折れます。自分たちだけでは無理だと感じた時点で

- クレジットカード会社の現地サポートデスク

- 現地の日本大使館、領事館

- 現地の日系旅行会社の支店

- 現地のホテルのコンシェルジュ

- (いれば)現地在住の友人、家族

など、現地の事情を知っていそうな人や企業、機関の助けを借りて、手続きを終わらせられるようにしましょう。

クレジットカードに海外・国内旅行傷害保険が利用付帯している場合のメリット

ここで、クレジットカードに海外・国内旅行傷害保険が利用付帯している場合のメリットについて考えてみましょう。

1.クレジットカードの選択肢が広がる

年会費が無料のクレジットカードでも、海外旅行傷害保険がついているものは結構あります。しかし、自動付帯ではなく利用付帯である場合が多いです。裏を返すと、利用付帯でよければ、年会費無料のクレジットカードだけで海外旅行傷害保険は間に合うことになります。

つまり、自分のライフスタイルにあった年会費無料のクレジットカードを選び、それを使って海外パッケージツアーや海外航空券の予約をすれば、それで海外旅行傷害保険に入れてしまうのです。クレジットカードの選択肢が一気に広がるので「海外旅行傷害保険以外にも、お得な特典がついているクレジットカードがいい」という人なら、やはり便利でしょう。

2.やり方次第で長期間の旅行にも対応できる

学生時代なら長期間の休みがとりやすいということで、海外へバックパッカー旅行に出かける人もいるはずです。このように、旅行が長期間にわたる場合でも、やり方次第では、旅行の全日程において、クレジットカードに利用付帯した海外旅行傷害保険で保障を受けることができます。

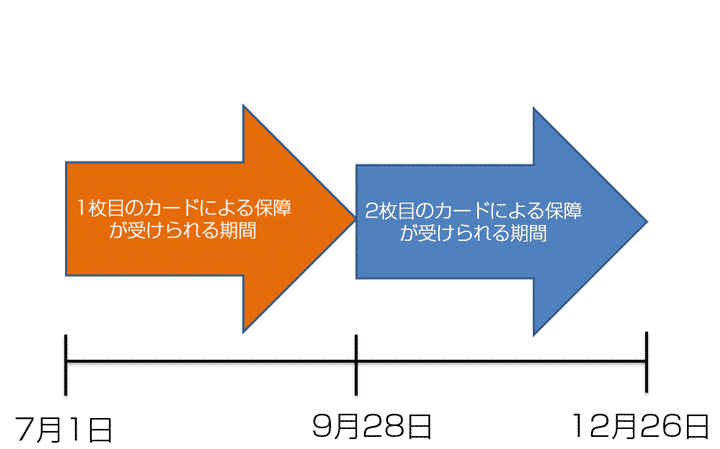

2枚のカードを使って海外旅行傷害保険の保障期間を長くする方法

やり方は非常に簡単です。

- 2枚クレジットカードを用意する。うち1枚は必ず、海外旅行傷害保険の付帯条件に「海外で初めて公共交通機関の料金を支払った場合、その日から海外旅行傷害保険による保障が始まる」という旨が盛り込まれているものにする。

- 自宅から空港に向かう際の公共交通機関や海外航空券の支払は、1枚のカードにまとめる。

- 1枚目のカードに付帯した海外旅行傷害保険の期限が切れそうなタイミングになったら、2枚目のカードで公共交通機関の料金を支払う。

この方法を使うときに気を付けなければいけないのは「最初=日本の出国時から2枚のカードを同時に使わないようにする」ことです。海外の公共交通機関を使ったことが、海外旅行傷害保険の利用条件に盛り込まれているクレジットカードの場合「初めて公共交通機関の料金を支払った日から、一定期間海外旅行傷害保険による保障が受けられる」決まりになっています。

7月1日に日本を出国し、ロサンゼルスに向かう。その際、1枚目のクレジットカード(海外旅行傷害保険の保障期間は最大90日)を使った。その後、アメリカの各都市を歴訪。

↓

9月28日にニューヨークに到着した。ここで、2枚目のクレジットカード(海外旅行傷害保険の保障期間は最大90日)を初めて使い、地下鉄に乗れば保障期間は12月26日まで延長される。

この方法を使うときの注意点は

ということです。

クレジットカードに海外・国内旅行傷害保険が利用付帯している場合のデメリット

一方、クレジットカードに海外旅行傷害保険が利用付帯していることのデメリットについても考えてみましょう。以下の3点について解説します。

- やり方次第では海外・国内旅行傷害保険の保障が受けられないことがある

- 死亡、高度障害時の保険金は重複して給付されない

- 海外・国内旅行傷害保険が使えても保険金が下りない場合がある

1.やり方次第では海外・国内旅行傷害保険の保障が受けられないことがある

海外旅行傷害保険に限らず「利用付帯」となっている保険は、クレジットカード会社や保険会社が定める利用条件を満たさないと判断された場合、たとえ保険金給付の対象となるトラブルがあっても、保障を受けることはできません。

自動付帯しているクレジットカードを併用するのもおすすめ

海外旅行傷害保険の場合、海外パッケージツアーや海外航空券の支払に使えば、利用条件は満たすとされるクレジットカード会社がほとんどです。

2.死亡、高度障害時の保険金は重複して給付されない

利用付帯である場合に限ったことではありませんが、複数の海外旅行傷害保険が付帯しているクレジットカードを使っているときは、死亡、高度障害時の保険料の扱いに気を付けましょう。

複数の海外旅行傷害保険が付帯しているクレジットカードを併用していた場合は、死亡、高度障害時に給付される保険料は「保有しているクレジットカードに付帯している海外旅行傷害保険で定める保険金の最高額」とされています。

つまり、以下の3枚のクレジットカードを併用していた場合、万が一の時に受け取れる保険金の金額は、最高1億円までになるということです。

- クレジットカードA:傷害死亡時の保険金は最高1億円

- クレジットカードB:傷害死亡時の保険金は最高5,000万円

- クレジットカードC:傷害死亡時の保険金は最高3,000万円

保障を充実させたいなら海外旅行傷害保険を契約しよう

もし、まとまったお金を遺してあげたい家族がいるなどの理由で、死亡・高度障害時の保険金給付額を増やしたいなら、損害保険会社が販売する海外旅行傷害保険を別に契約したほうがいいでしょう。

つまり、このような組み合わせで海外旅行傷害保険を使った場合、死亡時に受け取れる保険金の最高額は1億5,000万円(クレジットカードAおよび損害保険会社で契約した海外旅行保険の場合の合計額)になります。

- クレジットカードA:傷害死亡時の保険金は最高1億円

- クレジットカードB:傷害死亡時の保険金は最高5,000万円

- クレジットカードC:傷害死亡時の保険金は最高3,000万円

- 損害保険会社で契約した海外旅行保険:傷害死亡時の保険金は最高5,000万円

法人クレジットカードを併用した場合は扱いが異なる

また、人によっては海外出張に行く際の交通費を賄うという目的で、会社から法人クレジットカードを貸与されている場合もあるはずです。

つまり、このような組み合わせで海外旅行傷害保険を使った場合、死亡時に受け取れる保険金の最高額は2億円(クレジットカードAおよび法人カードDの場合の合計額)になります。

- クレジットカードA:傷害死亡時の保険金は最高1億円

- クレジットカードB:傷害死亡時の保険金は最高5,000万円

- クレジットカードC:傷害死亡時の保険金は最高3,000万円

- 法人クレジットカードD:傷害死亡時の保険金は最高1億円

3.海外・国内旅行傷害保険が使えても保険金が下りない場合がある

クレジットカードに海外旅行傷害保険が利用付帯している場合、利用条件を満たせば、保険事故=保険金の給付の対象となるトラブルが起こった場合、保険金が給付されます。しかし、保険事故が起きた原因によっては、保険金の給付がなされないこともあるのです。

保険金が下りない具体例とは

保険金が下りない=保険金の給付が下りない具体例は、クレジットカード会社ごとに多少の差はありますが、全体として

- 被保険者の故意・過失

- 戦争、政変などの情勢の変化によるもの

が原因で生じたトラブルに関しては、保険金が支払われないと考えていいでしょう。

3.賠償責任(海外のみ)

・保険契約者・被保険者の故意または重大な過失による事故

・戦争・暴動など変乱、放射線照射、放射能汚染、原子力核反応による事故

・被保険者の職務遂行に直接起因する事故(仕事上の賠償責任)

・被保険者の親族に対して生じた事故

・被保険者が使用・管理中の財物に生じた事故

・被保険者またはその指図による暴行または殴打に起因する事故

・航空機・船舶・車両・銃器の所有・使用・管理に起因する事故

出典:保険金をお支払いできない場合について|クレジットカードの三井住友カード

Orico Card THE POINT

Orico Card THE POINT