使いすぎに注意する必要はあるものの、学生のうちからクレジットカードを持っておくと

- 将来、ステータスの高いクレジットカードを持つときに有利になる

- 海外・国内旅行保険による補償も受けられる

- 有料道路でETCカードによる支払いができる

など、様々なメリットがあります。しかし「ただ、何となく」で選ぶと

- 実は海外・国内旅行保険がついていなかった

- 実はETCカードが作れないクレジットカードだった

など、トラブルの引き金にもなりかねません。

そこで今回の記事では、学生がクレジットカードを選ぶ際にチェックすべきポイントとして

- 申込可能年齢

- 年会費

- ポイント

- 利用限度額

- 国際ブランド

- ETCカード

- 高ステータスカードとの関係

- 海外・国内旅行保険

の8つを解説します。

学生がクレジットカードを選ぶ際にチェックすべき8つのポイント

1.申込可能年齢

簡単に言うと「いくつ以上なら申し込めるか」ということです。クレジットカードの中には

- 満20歳以上

- 満30歳以上で、本人に継続安定した収入があること

など、年齢(および収入)についての申し込み条件を設けているものもあります。

2.年会費

クレジットカードの中には、年会費といって「そのクレジットカードを使い続けるための費用」が設けられているものがあります。

学生でも申し込めるカードの場合、無料もしくは数百円程度のことが多いですが、クレジットカードによっても扱いが異なるので、必ず確認しましょう。

3.ポイント

多くのクレジットカードには、ポイントプログラムが導入されています。つまり、一定の利用額ごとにポイントが付与され、貯まったポイントは商品や、提携先のポイントに交換できるのです。

4.利用限度額

クレジットカードには、申し込んだ人(クレジットカード会員)の支払い能力に基づき、利用限度額が設けられています。簡単に言うと「クレジットカードで利用できる最大金額」です。引き落としの済んでいない利用額が、利用限度額の金額を超えてしまう場合、クレジットカードでの支払いはできません。

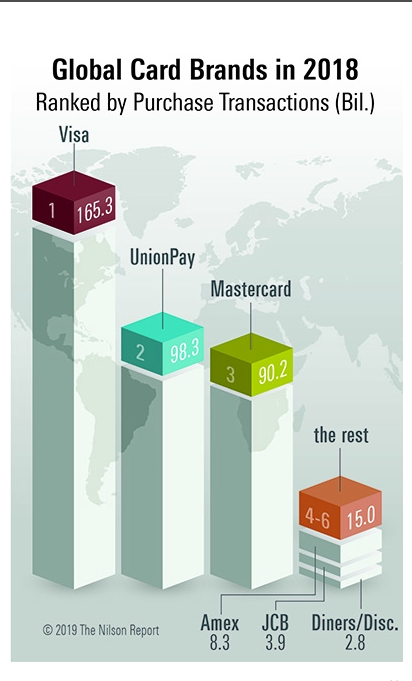

5.国際ブランド

クレジットカードでの支払いを行う際は、世界中にネットワークを持つ決済システムを利用します。決済システムを提供している会社のことを「国際ブランド」というので覚えておきましょう。

次の7つが「世界7大国際ブランド」とされています。

- Visa(ビザ)

- Mastercard(マスターカード)

- JCB(ジェイ・シー・ビー)

- American Express(アメリカン・エキスプレス)

- Diners(ダイナース)

- Union Pay(銀聯カード・ユニオンペイ)

- Discover(ディスカバー)

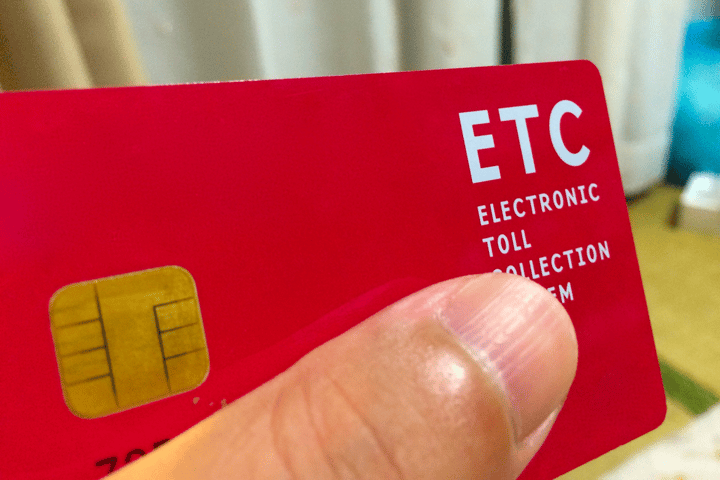

6.ETCカード

有料道路に設けられている専用レーン(ETCレーン)を専用の車載器(ETC車載器)を搭載した車で通過すると、料金の支払いができます。

7.高ステータスカードとの関係

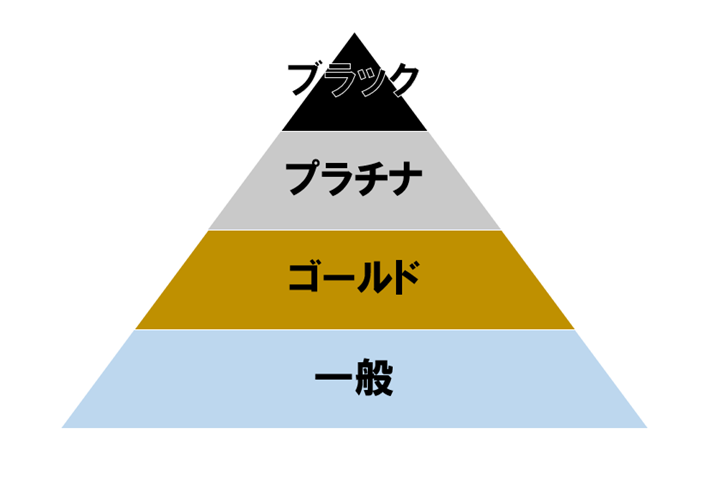

クレジットカードには、ステータスがあります。

この図のように、一般→ゴールド→プラチナ→ブラックとステータスが上がっていきます。当然、上に言えば行くほど付帯サービスが充実する代わりに、年会費も高くなり、審査が厳しくなるのです。

8.海外・国内旅行保険

クレジットカードの中には、海外・国内旅行保険が付帯しているものがあります。

1.申し込み可能年齢

どんなクレジットカードであっても

- クレジットカード会社の公式ホームページ

- 商品説明書

に申し込みができる年齢について記述があるはずです。

「18歳以上」であれば大丈夫

学生が申し込みできるクレジットカードかどうかを判断するには「18歳以上」という記述があるかに注目しましょう。例えば、イオンカードの場合、申込可能年齢については以下の規定が設けられています。

ご入会にあたって

18歳以上で電話連絡可能な方なら、お申込みいただけます(高校生は除きますが、卒業年度の1月1日以降であればお申込みいただけます)。

出典:イオンカードセレクト|イオンカード 暮らしのマネーサイト

逆に、「満30歳以上で、本人に継続安定収入のある方」という条件が設けられているクレジットカードの場合、学生の申し込みはまずできないので注意してください。

三井住友カード

| カード分類 | 一般カード |

| 国際ブランド | Visa、Mastercard® |

| 申込方法 | - |

| 発行スピード | 最短3営業日 |

| 年会費(税込) | 1,375円 |

| 年会費備考 | ※インターネット入会で初年度年会費無料 ※マイ・ペイすリボの登録+年1回以上のリボ払い手数料の支払いで年会費無料 ※VISA・MasterCard2枚お申し込みの場合は年会費275円 ※カード利用代金WEB明細書サービス利用&過去1年間に6回以上の請求があると年会費550円割引 ※年間利用合計額が100万円~300万円未満で年会費半額 ※初年度年会費無料(~2023年3月31日申し込み分迄) ※年300万円以上利用で翌年度無料 |

| ショッピング総利用枠(上限) | 100万円 |

| ポイント還元率(下限) | 0.50% |

| ポイント還元率(上限) | 5.00% |

| 交換可能マイル | ANAマイル(5ポイント=3マイル、500ポイント以上500ポイント単位、※ANAカード会員の方の場合) |

| ポイント備考 | ■「マイ・ペイすリボ」登録+利用 「マイ・ペイすリボ」でリボ払い手数料の請求がある月は、通常+0.5ポイント加算。 ■月間利用ボーナス ・合計金額5万円(税込)以上利用で50ポイント ・合計金額10万円(税込)以上利用で100ポイント 以降5万円ごとに100ポイント付与 |

| ETCカード年会費(税込) | 550円 |

| 電子マネーチャージ | iD(専用)利用、楽天Edy、WAON(オートチャージ可) |

| 海外旅行傷害保険/死亡後遺障害(最大) | 2,000万円(利用付帯) |

| 国内旅行傷害保険/死亡後遺障害(最大) | - |

| ショッピング保険/国内利用(最大) | 100万円(リボ払い・分割払い(3回以上)の場合のみ) |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 86%(36/42) | 36万円 | 20万円 | 9.1日 | 4.1 |

未成年の場合は親権者の同意が必須

クレジットカードを使うということは「クレジットカード会社との間で、クレジットカードを貸与してもらう契約を結ぶ」ことでもあります。

民法 第5条(未成年者の法律行為)

1 未成年者が法律行為をするには、その法定代理人の同意を得なければならない。ただし、単に権利を得、又は義務を免れる法律行為については、この限りでない。

当然、親権者の同意がない場合、申し込み自体も受け付けてくれないので、注意しましょう。

ハロパ先行はクレカ決済しか出来ないのね…。

んで一般はコンビニ支払いOKなのかぁ。。

クレカ無い学生的には辛いなぁ、親はどっちかと言えば反対派だから協力してくれないし、、😭— ゆうゆ✬ (@slh_yuyu_) August 27, 2019

2.年会費

年会費とは「クレジットカードを使い続けるための費用」と考えましょう。クレジットカードによっても、年会費の扱いや金額はまちまちです。

最初の1枚は無料のものでも十分

年会費と付帯サービスの充実度は、ほぼ比例します。

しかし、学生であれば、付帯サービスを使いこなす機会がない人がほとんどでしょう。また、継続して安定した収入もないのに、年間数万円の会費を払うのも現実的ではありません。このような事情を考えると、学生のうちに持つなら、年会費が無料のクレジットカードで十分です。

本来有料でも学生のうちは無料のことも

クレジットカードの中には、本来は年会費が有料であっても、学生のうち(大学、短期大学、専門・専修学校、大学院在学中)は年会費を無料にするサービスを行っているものもあります。

例えば、日本航空(JAL)が発行している「JALカード navi」は、学生のうち年会費無料です。

3.ポイント

ほとんどのクレジットカードでは、利用額に応じポイントが貯まります。

うちはヨドバシのクレカです。ネットのヨドバシは滅多に使わないんだけど、たまにのぞくとポイントが貯まっててお小遣い的な。3DS値下げしたら買う予定。 RT @oiroppa: セゾンカードのポイントは、支払いに充てることが出来るのでそれを使ってる。しょぼい賞品もらうより気分がよ…

— 島人@九州北部の島 (@kenji902) August 6, 2011

「付与率」と「還元率」の違いに注意

クレジットカードのポイントを確認するときに注意してほしいのが「付与率」と「還元率」の違いです。付与率と還元率の違いを簡単にまとめると、以下のようになります。

- 付与率は、利用額に対して何ポイントが付与されるのか?を表す割合

- 還元率は、利用額に対して、何%が金銭的に還元されるかを表す割合

なお、付与率・還元率はそれぞれ次の数式で求められます。

- 付与率=1ポイント÷1ポイントが付与される金額×100%

- 還元率=付与されたポイント数×1ポイントの現金価値(※)÷利用額

これらの違いを正確に理解しておかないと「そのクレジットカードを使って本当に得するのか」がわかりません。

ポイントが何に使えるかも理解しよう

ポイントは貯めるだけではあまり役に立ちません。大事なのは「何に交換できるか」です。

例えば「楽天カード」を利用すると、利用額100円につき1ポイント(楽天ポイント)が貯まります。楽天ポイントは系列のオンラインショッピング「楽天市場」での買い物だけでなく

- 楽天ポイント加盟店での買い物

- QRコード決済「楽天ペイ」での支払い

- 宿泊施設予約サイト「楽天トラベル」での支払い

- 全日本空輸(ANA)のマイルへの交換

など、様々な使い道があるのです。

4.利用限度額

利用限度額とは「クレジットカードをいくらまで使うことができるか」という金額のことです。クレジットカードを実際に使う本人(本会員)の支払能力を踏まえ、クレジットカード会社が決定します。

学生のうちはやや低め

支払能力に基づいて決定される以上「継続して安定した収入があるかどうか」は、利用限度額を決定する上で重要な要素になります。このため、同じクレジットカードであっても、学生向けかどうかで利用限度額の上限も違うのです。

例えば、三井住友カードの場合、一般の場合の利用限度額の幅は~100万円までとなっています。

留学、長期の海外旅行の場合は相談しよう

日本国内だけでの移動であれば、利用限度額が低くてもあまり気にする必要はありません。いざとなれば、銀行口座から現金を引き出したり、代わりの方法はいくらでもあります。

しかし、利用限度額の低さが問題になるのが「長期で海外に滞在する場合」です。現地での生活費を賄えるだけの利用限度額があった方が安心なのは言うまでもありません。

5.国際ブランド

日本で発行されるほぼすべてのクレジットカードには、国際ブランドが付帯しています。

決済システムを提供する会社のこと

国際ブランドとは「決済システムを提供する会社」のことです。

- Visa(ビザ)

- Mastercard(マスターカード)

- JCB(ジェイ・シー・ビー)

- American Express(アメリカン・エキスプレス)

- Diners(ダイナース)

- Union Pay(銀聯カード・ユニオンペイ)

- Discover(ディスカバー)

が世界7大国際ブランドとして知られています。このうち、Discoverについては、2020年現在、日本国内で提携しているクレジットカードは存在しないため、あまりなじみがないかもしれません。

スーパーやコンビニ、カフェなどのレジや入口に「使えるクレジットカード」を表すステッカーやポスターが貼ってあるのを見たことがある人も多いでしょう。

最初の1枚はVisaかMastercardを

学生で初めてクレジットカードを作るなら、国際ブランドはVisaかMastercardのいずれかを選びましょう。

「ザ・ニルソン・レポート」という、クレジットカードをはじめとするキャッシュレス決済の業界専門誌があります。「ザ・ニルソン・レポート」が調査したところによれば、2018年における国際ブランドの世界シェア(取引額ベース)は、Visaが他の国際ブランドを大きく引き離しています。Visaの次にはUnion Pay、その次にMastercardが来るという序列です。

出典:Card and Mobile Payment Industry Statistics | The Nilson Report Archive of Charts & Graphs

ただし、Union Payはもともと中国本土の決済インフラの整備を目的として発足した国際ブランドであるため、中国本土以外ではあまり普及していません。

一方、日本ではおなじみのJCBも、世界的に見た場合は、加盟店の少なさも相まってか、シェアを獲得できていません。日本人観光客の多い場所であれば問題なく使えるものの、国や地域によってはほとんど使えないこともあるので、注意しましょう。

6.ETCカード

「大学生になったら、車の免許をとってドライブに行きたい」と思う人なら、ETCカードを手に入れるといいでしょう。

有料道路の通行料を支払うカード

ETCカードとは、高速道路などの有料道路の通行料を支払うための決済用カードです。

ETC車載器という専用の機械にETCカードをセットし、ETC車載器が搭載された車で専用ゲートを通過すれば、自動的に通行料が支払える仕組みです。

ETCカードを付帯できるかどうか確認しよう

一点注意したいのが、ETCカードを追加発行できないクレジットカードもあるということです。

7.高ステータスカードとの関係

- 旅行が好きなので空港ラウンジを使いたい

- 将来は国内外の出張が多い職業を目指している

ということであれば、なるべく早いうちにステータスの高いクレジットカードを手に入れるといいでしょう。

- 空港ラウンジの利用

- 補償額の大きい海外・国内旅行保険

など、様々なサービスが受けられます。

ステータスとは

ステータスとは「クレジットカードの会員ランク」のことです。

大まかには

- 一般

- ゴールド

- プラチナ

- ブラック

に分けられます。

上に行けばいくほど、年会費が高くなり、審査も厳しくなりますが、付帯サービスも充実するのです。

早いうちからクレヒスを積み上げると有利

もし、早いうちにゴールドカードなどのステータスが高いクレジットカードを手に入れたければ

- 「一定年齢になればゴールドカードに移行」と明記されているクレジットカードを選ぶ

- そのクレジットカードになるべく支払いをまとめる

などの工夫をしましょう。この工夫により、クレジットカードの利用履歴=クレジットヒストリー(クレヒス)が積み上がり、審査において有利になります。

どうなんでしょう?

私の場合は、大学1年の頃から三井住友カードを支払い遅延などなく使っていて、大学卒業直前の2月にンビテーションが来ました。

三井住友カード以外のクレジットカードは持っておらず、完全にメインの支払い手段として使っています。— 鈴木佑輔(Yusuke Suzuki) (@szkysk_jp) February 18, 2020

8.海外旅行保険

クレジットカードの中には、海外旅行保険が付帯しているものがあります。

旅行、留学中のトラブルに備えられる

海外旅行保険とは「旅行、留学中のトラブルに備えるための保険」です。つまり

- 海外旅行中に病気になり、入院した

- 海外旅行中の事故が原因で、万が一のことになってしまった

- 海外旅行中にスリに遭った

など、トラブルが起こった際に、損害額の補償が受けられます。

「利用付帯」か「自動付帯」かを確認しよう

クレジットカードに海外旅行保険が付帯している場合、「利用付帯」か「自動付帯」かを確認しましょう。簡単にまとめると

- 利用付帯:そのクレジットカードを使って旅行代金を決済した場合に「のみ」補償が受けられる

- 自動付帯:そのクレジットカードを持っている「だけ」で補償が受けられる

ということです。

僕の卒業旅行

3週間のヨーロッパ周遊

スペイン→イタリア→スイス→ドイツ→フランス

チャンピオンズリーグとセリエAを観戦。

レアルマドリッドの練習場でサイン尽くし。

トリノで野宿。空港で荷物が出てこなくて、荷物無くなる。

でも、保険がおりた。旅費の9割が返ってきた。— やまだいさお@フリーランス2年目 (@isao402) February 20, 2020

楽天カード

楽天カード

Orico Card THE POINT

Orico Card THE POINT