「主婦はクレジットカードが作りにくい」と言われています。しかし、コツを押さえれば、主婦でもクレジットカードを作るのは決して無理なことではありません。今回の記事では、主婦がクレジットカードの審査に受かるためのコツを解説しましょう。

なお、今回の記事では便宜上

- 外で働いていたり、在宅ワークをしたりしていない、本来の意味での専業主婦(夫)

- 外で働いていたり、在宅ワークをしたりしているが、配偶者の扶養に入っている主婦(夫)

を含む言葉として「主婦」を使っています。

主婦がクレジットカードの審査に受かるために気を付けるべきこととは?

主婦がクレジットカードの審査に受かるために、気を付けるべきことは以下の3点です。

- 書類の不備をゼロにする

- 自分や配偶者に関する情報を漏れなく書く

- 審査に通りやすいクレジットカードを見極める

それぞれについて、詳しく解説していきましょう。

1.書類の不備をゼロにする

クレジットカードを申し込む際に大事なのは

- 要件を満たす本人確認書類を漏れなくそろえる

- フォーム、書類に必要事項を漏れなく記入する

- 誤字、脱字には気を付ける

ことです。当たり前といえば当たり前ですが、それができていないために審査に通らないことも十分に考えられます。慌てていると間違えてしまいがちなので、落ち着いて進めましょう。

また、自分や配偶者に関する情報を漏れなく書くことも大事です。フォーム、必要書類への記入事項は、必ず書かなければいけない「必須事項」と書いても書かなくてもいい「任意事項」に分かれます。しかし、審査に通る確率を上げたいなら、任意事項も書くといいでしょう。

2.審査に通りやすいクレジットカードを見極める

クレジットカード会社やクレジットカードの種類によっても、審査に通過しやすいかどうかは異なります。審査の通過のしやすさを見極める1つの基準となるのが、ステータスです。

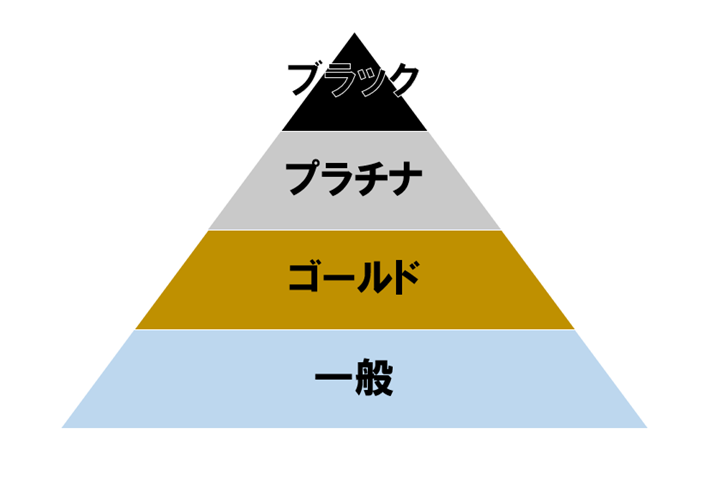

ステータスとは、簡単に言うとクレジットカードの会員ランクのことで、以下の図のように分かれています。

上から

- ブラック

- プラチナ

- ゴールド

- 一般

と分かれていて、上に行けば行くほど、付帯サービスが充実する代わりに、年会費や審査難易度も高くなるという仕組みです。

外で仕事をしていなかったり、配偶者の扶養に入っていたりする場合、自分1人の力でゴールド以上のステータスのカードの審査に通るのはかなり難しいです。どうしてもゴールドやプラチナのような高いステータスのカードが欲しいなら、配偶者にまずは申し込んでもらいましょう。審査に通過した時点で、家族カードの発行も追加でお願いすればいいのです。

また「どんな会社が発行しているか」によっても、クレジットカードの審査が難しいかどうかは異なります。

コツその1.流通系クレジットカードを選ぶ

主婦が自分1人でクレジットカードを申し込む場合は、流通系クレジットカードを選ぶといいでしょう。流通系とは

- コンビニエンスストア

- スーパー

- デパート

など「消費者向けに商品を販売している会社」と考えるとわかりやすいです。

プロパーカードと提携カード

クレジットカードを「どんな会社が発行しているのか」で区分すると、以下の2つに分かれます。

- プロパーカード:国際ブランドを運営している会社が自ら発行するクレジットカードのこと

- 提携カード:国際ブランドを運営している会社が外部の企業と提携して発行するクレジットカードのこと

あくまで一般的な傾向ですが、提携カードの方が、プロパーカードよりも審査に通りやすいといわれています。提携カードには「発行している会社のサービス・商品を利用してもらう」という目的があるため、審査のハードルを下げて、より多くの人に持ってもらう方が目的を達成しやすいためです。

国際ブランドとは

国際ブランドとは、一言でいうと「決済システムを提供している会社」のことです。そのクレジットカードでどの決済システムが使えるのかは、カードの表面についているマークを見ればわかります。

2020年現在、以下の7つが世界的な国際ブランドとして有名です。

- Visa(ビザ)

- Mastercard(マスターカード)

- JCB(ジェイ・シー・ビー)

- American Express(アメリカン・エキスプレス)

- Diners(ダイナース)

- Union Pay(ユニオンペイ、銀聯カード)

- Discover(ディスカバー)

このうち、Union Payは中国本土の決済インフラ整備を目的とした特殊な国際ブランドであるため、日本での普及率は決して高くありません。また、Discoverは2020年3月現在、日本でクレジットカードを発行していません。

なお、上で挙げた国際ブランドのうち、取引額ベースでのシェア首位を誇るのがVisaです。当然、Visaが付帯したクレジットカードも多く発行されているうえに、世界中のどの地域にいっても比較的使いやすいため、まずは1枚持っておくと便利でしょう。

提携カードの中でも流通系クレジットカードをおすすめする理由

主婦がクレジットカードを作るなら、流通系の企業が国際ブランドと提携して発行しているクレジットカードをおすすめします。

おすすめする理由について、詳しく解説しましょう。

主婦をターゲットにしていることが多い

家事をどのように分担するかは、その家の事情によって扱いが異なります。

しかし、家にいる時間が長い人の方が、普段の家事を主に担当するパターンが大半でしょう。

もちろん

- 毎日の食事の準備

- トイレットペーパー、洗剤などの買い出し

も普段の家事の中に含まれます。

流通系のクレジットカードは、このように「普段の生活に必要なものの買い出しをする人=主婦」に使ってもらうことを想定し、商品が設計されている場合が多いのです。いわば「主婦に使ってもらう」のを想定しているため、主婦が申し込んでも審査に通りやすくなっています。

配偶者に収入があればOKの場合も

クレジットカード会社がクレジットカードの申込の際に審査を行う最大の目的は「支払能力があるか」を見極めることです。

外で働いたりしていない主婦の場合、本人に継続安定した収入がないことが大半です。

流通系クレジットカードの場合も、このような扱いをしているケースが多いです。

流通系クレジットカードの例

ここで、具体的な流通系クレジットカードの例を紹介しましょう。

1.イオンカード

イオンカード

カード分類 一般カード

国際ブランド VISA、Mastercard®、JCB

申込方法 -

発行スピード -

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 50万円

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.00%

交換可能マイル JALマイル(1ポイント=0.5マイル、1,000ポイント以上500ポイント単位)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、WAON(オートチャージ可)

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 50万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

日本全国で大型スーパーやショッピングモールを展開するイオンの公式カードです。

- お客さま感謝デー:毎月20日、30日にイオン系列の店舗で買い物をし、イオンカードで支払うと5%引きになる

- ポイント2倍:本来、利用額200円(税込)につき1ポイント(ときめきポイント)貯まるが、イオン系列の店舗では2ポイント貯まる

など、イオン、マックスバリュ、ビブレなどのイオン系列の店舗での利用の際に便利な優待が充実しています。なお、18歳以上で電話連絡が可能であれば申し込めるので、主婦であっても審査に通る確率は非常に高いでしょう。

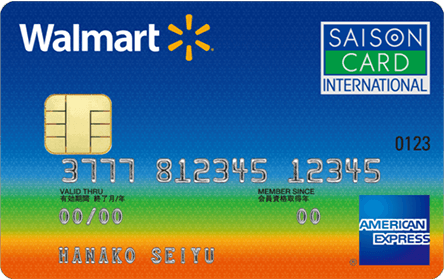

2.ウォルマートカード セゾン・アメリカン・エキスプレス・カード

ウォルマートカード セゾン・アメリカン・エキスプレス・カード

カード分類 一般カード

国際ブランド AMEX(アメックス)

申込方法 -

発行スピード 即日~7営業日

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 1.00%

交換可能マイル ANAマイル(1ポイント=3マイル、交換上限なし、交換手数料無料)

JALマイル(1ポイント=2.5マイル、交換上限なし、交換手数料無料)

ETCカード年会費(税込) 0円

電子マネーチャージ iD利用、QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

83%(5/6) 33万円 17万円 8.0日 3.2

食品スーパーの西友、リヴィン、サニーを展開しているウォルマート・ジャパンがクレディセゾンと提携して発行しています。このようなカードの成り立ちであるため、西友、リヴィン、サニーでの買い物であれば、常に3%引きになるのが最大の特徴です。なお、名前からもわかる通り、国際ブランドはAmerican Expressがついています。

3.セブンカード・プラス

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。セブンカード・プラス

カード分類 一般カード

国際ブランド JCB

申込方法 -

発行スピード 通常1~2週間

年会費(税込) 0円

年会費備考 ※2019/7/1以降に新規入会された方が対象

※2019/7/1より前に会員になられた方は2020年1月10日(金)お支払い分より無料

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 10.00%

交換可能マイル ANAマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ -

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 100万円

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

92%(11/12) 37万円 20万円 10.2日 3.7

日本全国でスーパーの「イトーヨーカドー」やコンビニの「セブンーイレブン」を展開するセブンアンドアイホールディングスが発行しています。国際ブランドはVisaかJCBから選択可能です。

本来、利用額200円(税込)ごとに1ポイント(nanacoポイント)貯まりますが、セブンアンドアイホールディングスの対象店舗であれば、2ポイント貯まります。なお、このカードに関しては、配偶者に継続安定した収入があれば、本人に継続安定した収入がなくても申し込みが可能です。

コツその2.パート、在宅ワークをしているならそのことも書く

主婦でも

- 家の近所でパートをしている

- クラウドソーシングやハンドメイド作品を販売するなどの在宅ワークをしている

など、フルタイム正社員ではなくても、自分のペースで働いている人はいるはずです。もし、少しでも自分で収入を得ているなら、そのことをクレジットカードの申込の時に書いておくと審査に有利です。

少しでも収入があったら有利な理由

そもそも、クレジットカードの審査において、なぜ年収が重視されるのか考えてみましょう。クレジットカードでの支払いの一般的な流れは、以下の通りです。

- 会員=クレジットカードを持っている人が、加盟店=使えるお店でクレジットカードを使う

- 加盟店からの連絡を受け、クレジットカード会社が手数料を差し引いた金額を加盟店に支払う

- クレジットカード会社は、会員の一定期間における利用額を集計し、請求を行う

- 所定の引き落とし日において、会員が登録した銀行口座から引き落としが実行される

この流れからもわかるように「会員の利用額を、クレジットカード会社が立て替える」のが前提なのです。そのため、クレジットカード会社にとっては会員の利用額を回収できないのは、重大な経営上のリスクになります。

経営上のリスクを回避するためにも、クレジットカードの申込にあたっては審査を行い「必要十分な支払能力があるかどうか」を判断しているのです。

つまり、少しでも収入があったら、正確に伝えておくほうが審査においては有利になるでしょう。これは、申し込んだのが主婦であっても変わりません。

パートをしている場合の記入方法

パートをしている場合の職場と年収については、以下のように書きましょう。

- 職場:実際に働いている場所の名前・住所・電話番号を書く。例)池袋東口のマクドナルドでパートをしている場合は「マクドナルド 池袋東口店」と書く。

- 年収:1年以上働いているなら源泉徴収票をもとにして書く。1年未満の場合は、1カ月の月収×12をおおよその数字として書く。

在宅ワークをしている場合の記入方法

在宅ワークをしている場合は「自営業」と書いてかまいません。年収については、売上から経費を差し引いた数字をおおよその数字として書きましょう。もちろん、確定申告をすでに行った経験があるなら、それに基づいて書くのがベターです。

コツその3.書類やフォームは埋められるだけ埋める

クレジットカードを申し込む際は

- Web上の所定のフォームに必要事項を入力する

- 申込用紙に必要事項を記入し返送する

などの方法で手続きを進めるのが一般的な流れです。その際

- 氏名、住所、年収などの必須事項

- 利用する目的などの任意事項

が設けられています。つまり、必須事項は必ず書かないといけませんが、任意事項であれば書いても書かなくても申し込み自体はできるのです。任意事項とされている項目の中でも、書けそうなものがあれば書いておいたほうがいいでしょう。

「任意」でも書いた方がいい理由

クレジットカードの申込にあたっては、任意事項であっても、書けそうなものである限りは書いた方がいいでしょう。理由を一言でまとめると

です。

誤字脱字、勘違いには気を付けること

また、書類を書いたり、フォームに入力したりする場合は、誤字脱字、勘違いに気を付けましょう。誤字脱字や勘違いがあると、クレジットカード会社に正確に情報が伝わりません。誤った情報で判断された結果、審査落ちになってしまってはどうしようもないのです。

- 配偶者の年収

- 現在の自宅への居住年数

など、細かい数字を特定する必要がある場合は、下調べをしてから書くのをおすすめします。

虚偽の申告は厳禁

審査に有利になれば、という理由で

- 配偶者の年収を大幅に水増しして書く

- 本当は賃貸住まいなのに持ち家に住んでいると書く

など、虚偽の申告をしてはいけません。綿密に調査をすればわかることでもあるので、審査に不利になるだけです。内容の悪質さによっては、詐欺罪で訴えられる恐れもあるので、注意しましょう。

コツその4.キャッシング枠は0にする

クレジットカードの利用限度枠を「何に使うか」で分けると、以下の2つに大分できます。

- ショッピング枠:加盟店での買い物、携帯電話料金の支払いなど、主に「商品、サービスの対価を支払う」ための部分

- キャッシング枠:銀行、商業施設などに設置されたATMを利用して現金を借り入れる、主に「クレジットカード会社からの借入」に利用するための部分

主婦がクレジットカードを申し込む際は、キャッシング枠を0円(つまり、使わないということ)にして申し込んだ方が審査には通りやすくなるのです。その理由を解説しましょう。

キャッシング枠=潜在的な借金

クレジットカードにキャッシング枠がついていれば、ATMを操作することで、すぐにお金を借り入れられるようになります。このような実態があるため、キャッシング枠は潜在的な借金としてみなされるのが実情です。

海外キャッシングが使えない場合はデビットカードも併用しよう

人によっては

というように、海外旅行先での現金を確保する手段として、クレジットカードによるキャッシングを使いたい人もいるかもしれません。しかし、自分で働いていて、一定の収入がない場合は、キャッシング枠を設定してもらうこともできない可能性が高いでしょう。

代わりに使える方法としておすすめしたいのが「国際ブランドが付帯したデビットカードを持っていくこと」です。Visa、JCBなどの国際ブランドが付帯したデビットカードがあれば、クレジットカードと同じように海外のATMから現地通貨で日本円を引き出すことができます。

デビットカード自体は、デビットカードを発行している銀行の口座を開設できれば、ほぼ誰でも発行することが可能です。日本国内でも

- いちいち銀行やコンビニのATMに行く必要がない

- ATMを使う必要がないので手数料もかからない

など、多くのメリットがあるので、1枚持っておくと便利です。

おすすめのデビットカードは、こちらの記事で紹介しています。

コツその5.立て続けに申し込みをしない

- 引っ越しをする予定がある

- 海外旅行の計画を立てている

など、クレジットカードが必要になる予定がわかっているなら、早めに申込を進めましょう。直前になって焦って、立て続けに申し込みをしてしまうと、それだけで審査に落ちる原因になりかねないためです。

「申込ブラック」に気を付けよう

クレジットカードを申し込むと、その事実は半年間個人信用情報に登録されます。

そして、個人信用情報に前のクレジットカードの申込に関する情報が残っているうちに、次のクレジットカードの申込をすると、クレジットカードの審査担当者に「この人は現金での支払いができないほどお金に困っているのでは?」という疑念を抱かせかねません。あくまで一般論ですが

- 半年間まで2枚まで:審査に通ることも多い

- 半年間に3枚以上:審査に通らない場合が大半

と言われています。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT