この記事では、クレジットカードの基本的な仕組みや、使う上での注意点について、わかりやすく解説していきます。

クレジットカードのキソのキソ

最初に、クレジットカードの仕組みも含めた、基礎の部分について理解しましょう。

信用=クレジットにより後払いできるカード

クレジットカードの「クレジット(credit)」とは、英語の「信用」という意味です。

つまり、所有する人の信用度に基づき限度額を決めたうえで、商品・サービスを後払いで購入できるカードを指します。

なお、詳しくは後述しますが、クレジットカードを作る際は、審査が必要になります。

クレジットカードの基本的な仕組み

クレジットカードの基本的な仕組みについて、「書店で本を買う」のを例に説明しましょう。

- 客がクレジットカードで商品(本)を購入する。

- カード会社から商品代金が書店に支払われ、書店はカード会社に所定の手数料を支払う。

- 後日、客がカード会社に口座振替で利用代金を支払う。

これが、クレジットカードの基本的な仕組みです。

○○カードとの違い

これまでクレジットカードを使ったことがない人の中には、デビットカードやキャッシュカードなど、他のカードとの違いがよくわからない人もいるかもしれません。

正しく理解すれば、まったく違うものであるのがわかるはずです。

キャッシュカード

銀行口座にある自分の預金から、銀行店舗やコンビニにあるATMで現金を引き出すために使います。銀行口座を開設する際に、審査なしで交付されるものです。

デビットカード

商品・サービスを購入する際の代金を、銀行口座から即時に引き落とす仕組みのカードです。主に銀行などの金融機関が発行するのものです。

なお、後述する国際ブランドと提携しているデビットカードなら、そのブランドの加盟店で、クレジットカードと同じように使えます。

プリペイド式クレジットカード

「プリペイド=前払い」という名前の通り、事前に入金した金額の分だけ決済が行えるクレジットカードです。

本来、クレジットカードは後払いが基本なので、わかりやすくするために、このように呼ばれています。

なお、デビットカードと同じように、国際ブランドと提携しているプリペイド式クレジットカードなら、そのブランドの加盟店で、クレジットカードと同じように使えます。

クレジットカードの国際ブランド

クレジットカードの申込書に印刷されている写真や、クレジットカード本体を見てみると、何等かのロゴが入っているのがわかるでしょう。

このロゴは、国際ブランドを表しています。

つまり、日本に限らず、世界の様々な国で決済に使えるということです。

現在、世界では次の7つがクレジットカードの国際ブランドとして知られています。

- Visa(ビザ)

- UnionPay(銀聯カード)

- Mastercard(マスターカード)

- AMEX(アメリカンエキスプレス)

- JCB

- ダイナース

- ディスカバー

このうち、世界で広く使われているのがVisaで、その次にUnionPay、Mastercardが続きます。

UnionPayは中国で主に使われているため、日本に住んでいる人が初めてクレジットカードを作るなら、VisaかMastercardのいずれかを選ぶといいでしょう。

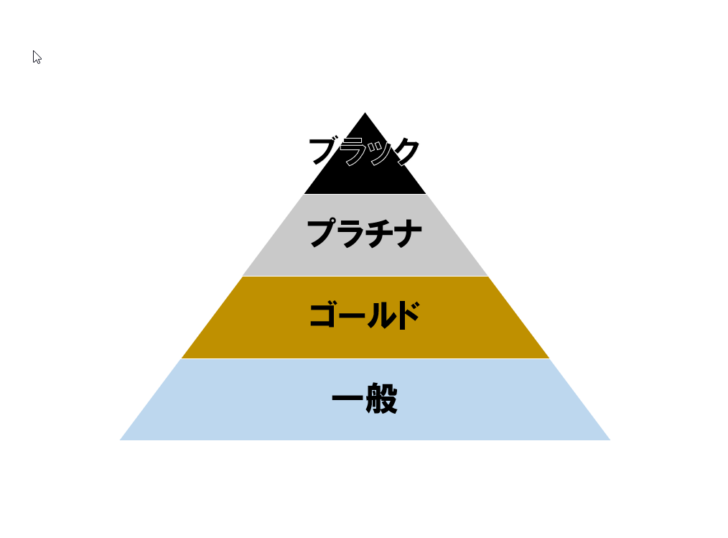

クレジットカードのステータス

上に行けば行くほど、格付けや社会的地位が高くなりますが、審査も厳しくなり、年会費も上がる仕組みです。

また、ブラック・プラチナなどの極めて格付けや社会的地位が高いカードの場合、招待制を採用していることが多くなっています。

つまり、これまでゴールドカードを使っていた人に向けてクレジットカード会社が招待状を出します。

招待状を受け取った人が申込をし、審査に通過すれば、初めてカードのランクが上がるのです。

クレジットカードのメリット

ここで、クレジットカードのメリットについて説明しましょう。

様々な場面ですぐに支払いができる

コンビニ、スーパー、デパートなどの実店舗や、オンラインショッピングモールなどの通信販売では、クレジットカードでの支払いが可能である場合が多いです。

レジでクレジットカードを出したり、パソコンに表示される申込画面にカード番号とセキュリティコードを入力したりすれば、すぐに決済が完了します。

また、医療機関での医療費や、税金など、買い物以外の支払いでも、クレジットカードを使えるところは増えてきました。

様々な場面ですぐに支払いができるのは、クレジットカードの大きなメリットでしょう。

現金を持ち歩かなくてよい

先述した通り、クレジットカードは後払いが前提です。支払う際に現金を出す必要がないため、多額の現金を持ち歩く必要もありません。

ポイント等の還元が受けられる

クレジットカードによっては、利用額に応じたポイントの付与や、キャッシュバック制度を設けている場合もあります。

公共料金の支払いなどの固定費など、定期的に発生する支出をクレジットカードで支払うのを続ければ、ポイントが相当たまるのも珍しくありません。

各種サービスが受けられる

また、ポイント等の還元以外にも、

- 商業施設が発行するクレジットカードを持っていれば、常にそこでの買い物が5%オフになる

- クレジットカードを見せるだけで、アミューズメント施設の使用料の割引が受けられる

- 国内・海外旅行保険が自動でついてくる

など、独自のサービスを設けているクレジットカードもたくさんあります。

自分のライフスタイルに合ったクレジットカードを選べば、日々の生活をより充実させられるのも、クレジットカードの大きなメリットです。

両替もいらない

海外への旅行・出張が多いなら、「現地の支払い手段をどうするか」は常に考えるべき問題になるでしょう。

円を両替するのも手段の1つですが、レートがあまりよくなかったり、地域によっては日本円からの両替が難しいこともありえます。

しかし、クレジットカードを持っていれば、現金を使わずに支払いができるので、頭を悩ますこともありません。

また、現地で現金が必要になった場合も、銀行やスーパー等に置いてあるATMからキャッシングができます。

所定の手数料はかかりますが、両替所に行く手間も省けるため、検討の余地はあるでしょう。

セキュリティも万全

現金の場合、紛失したり、盗難されたりした場合、取り戻すのはかなり難しいです。

しかし、クレジットカードの場合、紛失・盗難があっても、迅速に停止手続きをとれば、不正使用される可能性は低くなります。

セキュリティの面では、クレジットカードは現金より優れているのです。

クレジットカードを手に入れるには?

実際にクレジットカードを手に入れるには、どうすればいいのでしょうか。

選び方も含めて解説します。

基本的な流れ

クレジットカードを申し込む際の基本的な流れは、次の通りです。

- クレジットカード会社の公式Webページ等から申込手続きを行う。

- クレジットカード会社が申込情報をもとに審査を行う。

- 審査で問題がなければ、申込内容の確認が行われる。

- 申込内容の確認を経て、限度額の決定が行われる。

- クレジットカード会社から、申込者にクレジットカードを交付する。

それぞれのステップについて、より詳しく見ていきましょう。

申込手続き

クレジットカード会社の公式Webページ等から、申込を受け付けている場合が多いです。

この方法なら、自宅など好きな場所から、いつでも手続きができるのが大きなメリットです。

また、百貨店が発行している場合など、一部のクレジットカードについては、店頭で申込手続きができます。

わからない部分を確認しながら手続きしたい場合は、検討してみましょう。

審査

新規にクレジットカードの申込があった場合、クレジットカード会社は審査を開始します。

その時に必ず行われるのが、個人信用情報機関への確認です。

つまり、「どの会社から、いくらの借り入れをしているか」を調べます。

個人信用情報機関には、クレジットカード・消費者金融・銀行などの利用状況・返済履歴が登録されているのです。

仮に、過去にクレジットカードの返済が滞っていたり、携帯電話料金の未納があったりした場合、その情報も残っています。

クレジットカード会社は、そのような情報も含め、総合的にクレジットカードの発行の可否を判断するのです。

審査の時点で「この人にはクレジットカードを発行できない」とクレジットカード会社側が判断した場合、いわゆる「審査落ち」になります。

申込内容の確認

クレジットカード会社は、審査を通過した人に対し、申込内容の確認を行います。

具体的に言うと、氏名・生年月日・勤務先の会社などの情報に間違いがないかどうかを確かめることです。

中でも、勤務先の会社に電話をし、本当にそこで働いているのかを確認する在籍確認は、広く行われています。

なお、個人事業主や年金受給者の人には、自宅に電話する形で在籍確認を行います。

また、審査の結果、信用力が高いとクレジットカード会社が判断した場合は、必ずしも在籍確認を行わないことも併せて押さえておきましょう。

限度額の決定

審査、申込内容の確認が終わると、今度は限度額を決定します。

信用力が高いと判断されたなら、限度額も高くなる仕組みです。もちろん、信用力が低いと判断されたなら、限度額も低くなります。

郵送

クレジットカード会社側ですべての手続きが終了したら、クレジットカードが発行され、申し込んだ人のところに届きます。

なお、クレジットカードは郵送で届く場合が多いですが、本人以外は受け取れない形で届けられる(本人限定受取郵便)場合も多いので、注意しましょう。

家族であっても、代わりに受け取ってもらうことはできません。

クレジットカードの選び方

日本国内だけでも、数えきれないほどのクレジットカードが発行されています。クレジットカードを選ぶ際は、どのような基準で選べばいいのでしょうか?

年会費

「そのクレジットカードを1年持ち続けるための会費のことです。

無料に設定されているものもあれば、年数十万にのぼる高額なものもあります。

年会費が高くなればなるほど、決済機能以外のサービスが充実したり、ポイント還元率が高くなったりするので、必要に応じて選びましょう。

なお、初めてクレジットカードを作る場合は、審査の通りやすさの面からみても、年会費無料のクレジットカードをおすすめします。

実際にクレジットカードを使ってみて、より充実したサービスを受けたくなった時に、年会費が有料のクレジットカードを選ぶのも1つの手段です。

ポイント還元率

クレジットカードには、ポイント還元システムを導入しているものが数多くあります。

わかりやすく言うと、「利用額の○%のポイントが付き、そのポイントが、商品やサービスへの交換などに使える」仕組みです。

ポイント還元率は、クレジットカードの種類によっても違いますが、高い還元率のものを選べば、効率的にポイントが貯められます。

ただし、ポイント還元率が高いクレジットカードの中には、年会費が高いものもあるので、年会費の分も考慮して選びましょう。

クレジットカードを使う上での注意

クレジットカードは非常に便利ですが、使い方を誤ると、トラブルに巻き込まれる恐れもあります。トラブルに巻き込まれないための注意点をまとめました。

計画的な利用を心掛ける

クレジットカードは現金を触らずに支払いが済ませられる方法です。そのため、手元から現金が出ていく感覚が薄くなり、ついつい使いすぎてしまうこともあります。

これを防ぐためには、計画的な利用を心掛けましょう。

具体的には、次のポイントに注意してみてください。

- 極力、一括払いを選択する。

- リボ払い、キャッシングは利用しない。

- 利用明細をこまめにチェックする。

- レシートを整理したり、家計簿につけたりして、利用履歴を正確に把握する。

他人には絶対に使わせない

クレジットカードは、あくまで個人の信用をもとに、後払いを認める仕組みのものです。そのため、利用規約で本人以外の利用を禁じています。

たとえ家族であっても、本人以外が利用するのは規約違反のため、絶対に避けましょう。

もし、家族にも利用させたいということであれば、家族カードの申込は必須です。

まとめ

ここまでの内容を踏まえて、クレジットカードは何かについて、ポイントをおさらいしましょう。

- クレジットカードは、個人の信用に基づく後払いサービスである。

- 様々な場面での支払いも、現金を使わずに済ませられる。

- クレジットカードを手に入れるためには、審査を通過し、本人確認を受けなくてはいけない。

- 使いすぎないよう、計画的に利用できる工夫が必要。

これからクレジットカードを手に入れたい人にとっても、今までとは違うクレジットカードを手に入れたい人にとっても、大事なポイントなので、常に心にとどめておきましょう。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT