日本全国に点在するガソリンスタンド。そのガソリンスタンドを運営する石油元売り会社は、ガソリンカードと呼ばれる決済用カードを発行しています。最近ではクレジットカード機能が付帯しているものが主流になってきました。

そこで今回の記事では、ガソリンカードについて詳しく解説するとともに、クレジットカード機能が付帯したガソリンカードのメリット・デメリット、選ぶ上でのポイントを解説しましょう。

ガソリンカードとは

最初に、ガソリンカードについて詳しく説明しましょう。

石油元売り会社が発行する決済用カードのこと

ガソリンカードを一言で説明すると

のことです。出光興産、ENEOS(JXTGエネルギー)などの石油元売り会社が、自社が運営するガソリンスタンドの利用者に向けて発行している決済用カードのことです。

ガソリンカードの種類

一口にガソリンカードといっても、支払形式によってさらに細かく分けられます。ここでは

- クレジットカードが付帯したもの

- プリペイドカード形式のもの

- 現金払い前提のもの

の3つについて解説しましょう。

1.クレジットカードが付帯したもの

クレジットカードにガソリンカードの機能を持たせたものと考えるとわかりやすいです。石油元売り会社が外部のクレジットカード会社と提携して発行しています。

出典:ENEOSカード(C・P・S)|カード情報|JXTGエネルギー

プリペイドカード形式のもの

QUOカードやテレホンカードのように、あらかじめ利用可能額を前払いし、その範囲内でガソリン代の支払いに使えるカードもあります。ガソリンスタンドに行き、希望する利用額を伝えて現金を払えば購入できる仕組みです。

現金払い前提のもの

発行元である石油元売り会社が運営するガソリンスタンドで給油をした際に、料金を現金で払う場合に提示すると割引が受けられるガソリンカードもあります。

個人向けはクレジットカードが付帯したものが主流

石油元売り会社によって扱いに多少の差はありますが、一般の個人が利用できるガソリンカードのうち、現在主流になっているものはクレジットカードが付帯しているタイプのものです。そのため、これ以降においては、ガソリンカード=クレジットカードが付帯したタイプのもの、という前提で話を進めていきます。

ガソリンカードのメリット

クレジットカード機能が付帯したガソリンカードのメリットとして、次の3つが挙げられます。

- 給油すると割引・キャッシュバックが受けられる

- トラブルの際にロードサービスが使える

- ガソリンスタンドの給油でポイントが貯まりやすい

1.給油すると割引・キャッシュバックが受けられる

石油元売り会社が運営するガソリンスタンドで給油したり、灯油を購入したりする際、支払に使うと割引・キャッシュバックを受けられるものは多く存在します。例えば、石油元売り大手のJXTGエネルギーが発行する「ENEOSカード」の場合、キャッシュバック・割引のパターンが3つ用意されているので、ガソリンスタンドでの給油の頻度や好みに合わせて選びましょう。

| ENEOSカード C | ガソリン・軽油が1リットルあたり最大7円引になる |

|---|---|

| ENEOSカード P | 最大で利用額の3%のポイントが還元される |

| ENEOSカード S | 給油量に関わらず、ガソリン・軽油がずっと1リットルあたり2円割引になる |

【電力会社変更メモ】ENEOSカードがあるとガソリン代安くなる。ってことでENEOSカード加入検討。

— ちさと (@dl10chisa) December 15, 2017

ENEOSカード C

カード分類 一般カード

国際ブランド VISA、JCB

申込方法 -

発行スピード -

年会費(税込) 1,375円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限)

ポイント還元率(上限)

交換可能マイル -

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

ENEOSカード P

カード分類 一般カード

国際ブランド VISA、JCB

申込方法 -

発行スピード -

年会費(税込) 1,375円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.60%

ポイント還元率(上限) 3.00%

交換可能マイル ANAマイル(1ポイント=0.4マイル、1,000ポイント以上1,000ポイント単位)

JALマイル(1ポイント=0.4マイル、1,000ポイント以上1,000ポイント単位)

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

ENEOSカード S

カード分類 一般カード

国際ブランド VISA、JCB

申込方法 -

発行スピード -

年会費(税込) 1,375円

年会費備考 ※年1回以上利用で翌年度無料

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.60%

ポイント還元率(上限) 2.00%

交換可能マイル ANAマイル(1ポイント=0.4マイル、1,000ポイント以上1,000ポイント単位)

JALマイル(1ポイント=0.4マイル、1,000ポイント以上1,000ポイント単位)

ETCカード年会費(税込) 0円

電子マネーチャージ QUICPay利用、楽天Edy

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

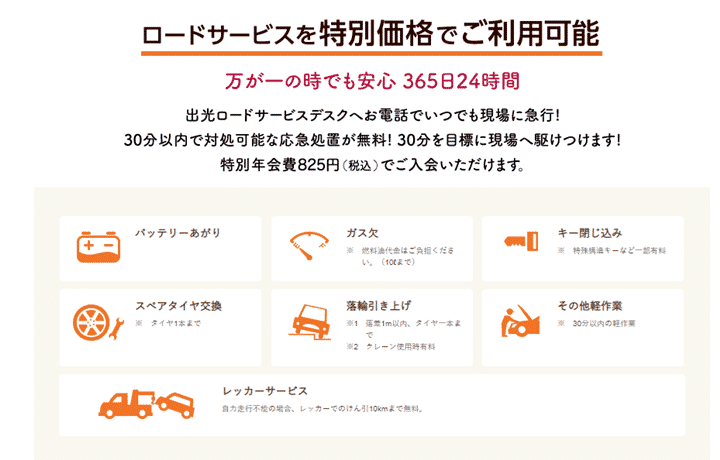

2.トラブルの際にロードサービスが使える

ガソリンスタンドで使われるカードであるため、車に関連した付帯サービスが充実しているのも、特徴の1つです。ドライブに行って車が故障した場合、クレジットカード機能が付帯したガソリンカードを持っていると、ロードサービスが受けられるものもあります。

例えば、出光興産の子会社・出光カードが発行している「出光カード まいどプラス」の場合、年会費として825円(税込)を払えば、以下の内容でロードサービスを受けることが可能です。

出典:apollostation card – 出光クレジット

- バッテリーが上がった場合の対応

- ガス欠

- キーの閉じ込み

- スペアタイヤ交換

- 落輪の引き上げ

- その他軽作業

- レッカーサービス

なお、これらのサービスは無料で受けられるものもあれば、条件次第で有料になるものもあるので、利用する前に一度確認しましょう。

apollostation card

カード分類 一般カード

国際ブランド VISA、JCB、AMEX(アメックス)

申込方法 Web申込み、郵送申込み

発行スピード 最短3営業日

オンライン申込の場合

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) -

ポイント還元率(下限) 0.50%

ポイント還元率(上限) 0.50%

交換可能マイル ANAマイル(2ポイント=1マイル、1,000ポイント以上1,000ポイント単位、交換上限なし、※移行手数料として移行申請されたポイント数の10%相当分が必要)

JALマイル(2ポイント=1マイル、1,000ポイント以上1,000ポイント単位、交換上限なし)

ETCカード年会費(税込) 0円

電子マネーチャージ -

海外旅行傷害保険/死亡後遺障害(最大) -

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

3.ガソリンスタンドの給油でポイントが貯まりやすい

クレジットカード機能が付帯しているガソリンカードの特徴として「決まったガソリンスタンドで給油する場合は、ポイントが貯まりやすくなる」ということが挙げられます。このような背景を理解するためには「そもそも、なぜクレジットカード機能が付帯しているのか」について考えてみるといいでしょう。

クレジットカードを「どんな会社が発行しているか」で分類すると、以下の2つに分けられます。

| プロパーカード | 国際ブランド(決済システムを運営している会社)が自社の名前を冠して発行するクレジットカード。例)JCB一般カード |

|---|---|

| 提携カード | 国際ブランドと外部の企業が提携し、外部の企業の商品・サービスの利用促進を目的として発行されるクレジットカード。 |

クレジットカード機能付きガソリンカードは、提携カードに当てはまります。つまり、もともと「自分のところのガソリンスタンドを使ってもらうために」発行しているクレジットカードなので、利用してくれる人が優待を受けられる仕組みになっているのです。

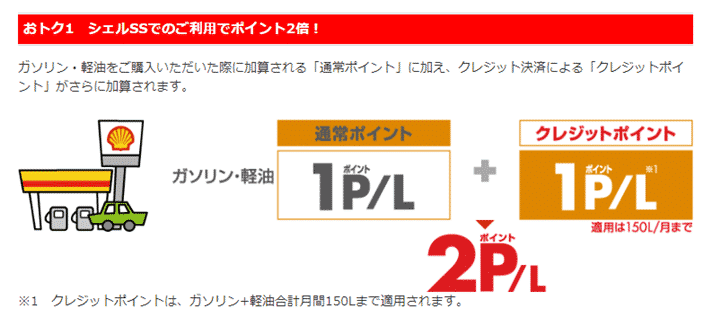

例えば「シェル-Pontaクレジットカード」の場合、シェルSS(出光昭和シェルのガソリンスタンド)で給油すると、通常ポイントに加え、クレジットカード決済によるポイントが貯まります。

出典:シェル-Pontaクレジットカード | 共通ポイントプログラム「Ponta」 | 出光興産(出光昭和シェル)

シェル-Pontaクレジットカード

カード分類 一般カード

国際ブランド VISA、Mastercard®

申込方法 -

発行スピード 通常1~2週間

年会費(税込) 1,375円

年会費備考 ※Ponta加盟のシェルSSや出光SS、apollostationで年1回以上のカード利用で年会費無料

ショッピング総利用枠(上限) 100万円

ポイント還元率(下限) 1.00%

ポイント還元率(上限) 4.00%

交換可能マイル JALマイル(1ポイント=0.5マイル)

ETCカード年会費(税込) 0円

電子マネーチャージ -

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円

国内旅行傷害保険/死亡後遺障害(最大) -

ショッピング保険/国内利用(最大) 100万円

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

ガソリンカードのデメリット

一方、クレジットカード機能が付帯したガソリンカードには、デメリットもあります。

1.特定のガソリンスタンド以外では割引・キャッシュバックが受けられない

ガソリンカードはあくまで、石油の元売り会社が、自社の顧客に向けたサービスの一環として発行しているものです。そのため、石油の元売り会社が運営するガソリンスタンド以外で給油した場合、割引やキャッシュバックは受けられません。

例えば、ENEOSカードの場合、ENEOSで給油したら割引・キャッシュバックが受けられますが、出光シェルで給油しても割引・キャッシュバックは受けられません。

ドヤ顔で出光カード出された!

ウチ、ENEOSなんやけどな~♪— なおち (@fhuUWQxzKQtVr45) January 26, 2018

ポイント還元率やキャッシュバック率が高いクレジットカードを選ぼう

もし、特定のガソリンスタンドを使うと決めているわけでないなら、クレジットカード機能が付帯したガソリンカードを使うより、ポイント還元率やキャッシュバック率が高いクレジットカードを使った方が、結果としてお得になるはずです。

一般的に、クレジットカードのポイント還元率は、0.5%~1.0%程度と言われています。1.0%を超えるようなら、かなり高いということです。

「どこで使ってもポイント還元率が高い」クレジットカードがいいなら、Delight JACCS CARDをおすすめします。公式ホームページでも「業界最高水準」とうたっている通り、利用額の1.25%のポイント還元率を誇ることで有名なクレジットカードです。

REX CARD(レックスカード)

カード分類 一般カード

国際ブランド VISA、Mastercard®

申込方法 -

発行スピード 通常3週間

年会費(税込) 0円

年会費備考 -

ショッピング総利用枠(上限) 200万円

ポイント還元率(下限) 1.25%

ポイント還元率(上限) 1.50%

交換可能マイル ANAマイル(1ポイント=0.2マイル、1,500ポイント単位、交換上限なし、交換手数料無料)

ETCカード年会費(税込) 0円

電子マネーチャージ 楽天Edy、nanaco

海外旅行傷害保険/死亡後遺障害(最大) 2,000万円(自動付帯:2,000万円)

国内旅行傷害保険/死亡後遺障害(最大) 1,000万円

ショッピング保険/国内利用(最大) -

「審査」「発行期間」口コミ平均DATA

審査通過率

審査通過/申込者数ショッピング

限度額平均キャッシング

限度額平均カード発行

までの日数平均対応

満足度

100%(3/3) 37万円 33万円 14.0日 4.3

特定のガソリンスタンドで給油をした際に割引が受けられるわけではありませんが、どこで使っても利用額の1.25%のポイント還元が受けられます。「いちいちどこのお店で使えば得になるか、なんて覚えていられない。どこで使ってもお得なものがいい」という人なら、選択肢の1つに入れる価値はあるはずです。

ガソリンカードを選ぶ上でのポイント3つ

ここまでの内容を踏まえて、クレジットカード機能が付帯したガソリンカードを選ぶ上でのポイントを解説しましょう。

- 自分がよく利用するガソリンスタンドでお得になるか

- 割引、キャッシュバックの条件はどうなっているか

- 年会費はどのくらいか

それぞれについて、詳しく解説していきましょう。

1.自分がよく利用するガソリンスタンドでお得になるかを確かめる

クレジットカード機能が付帯したガソリンカードを作る際に、最初に考えるべきことは「自分がよく利用するガソリンスタンドは、どこの会社が運営しているのか」ということです。通勤、通学で車を利用している人なら、職場や学校から家までのルートの中にあるガソリンスタンドで給油することが多いでしょう。また、職場や家以外にも、スーパーやショッピングセンターなど「よく足を運ぶお店」があれば、そこに行くまでの道すがら、ガソリンを入れるということは往々にしてあるはずです。

共通ポイントも併せてチェックするとベター

もし、よく使うガソリンスタンドが2つ以上あるなら、共通ポイントにも着目して絞り込んでみましょう。日頃から貯めている共通ポイントがあるなら、ポイントが貯まる機会を増やせるのでおすすめです。最近では、共通ポイントを導入しているガソリンスタンドも増えてきました。

- Tポイント

- dポイント

- Pontaポイント

- 楽天ポイント

の4つについて、貯められるガソリンスタンドとの対応表を作ったので、参考にしてみてください。

| Tポイント | ENEOS |

|---|---|

| dポイント | コスモ石油、宇佐美、ENEOS |

| Pontaポイント | シェル |

| 楽天ポイント | 出光サービスステーション、伊藤忠エネクス、コスモ石油、キグナス石油 |

2.割引、キャッシュバックの条件をチェックする

一口に、クレジットカード機能が付帯しているガソリンカードといっても、割引やキャッシュバックの条件は、ガソリンカードの種類によってまちまちです。当然、車を運転する機会が多い=給油量が多い人と、少ない=給油量が少ない人とでは、選ぶべきガソリンカードも違ってきます。

給油量が多い人向けの選び方

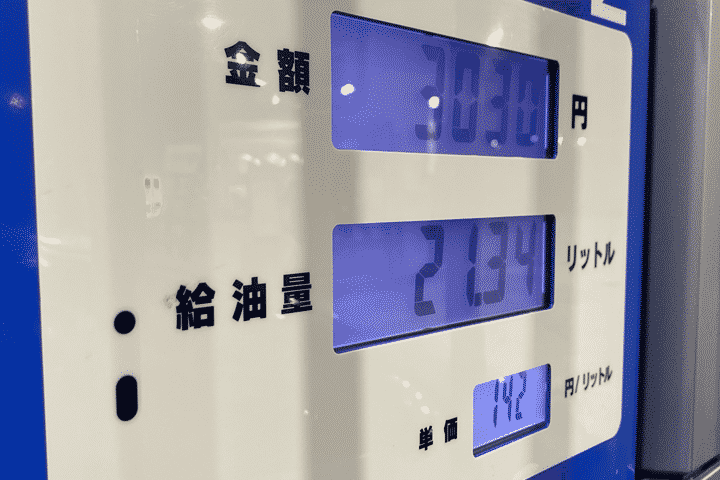

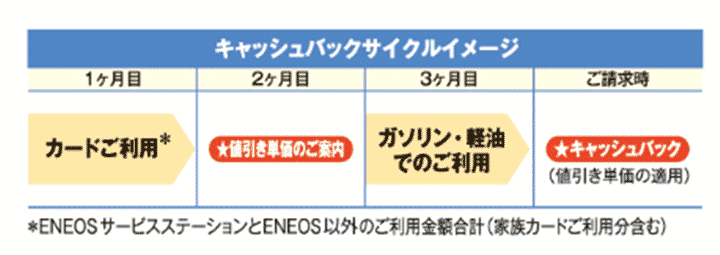

ガソリンスタンドでの給油も含め、そのガソリンカードの1月の利用金額に応じて、割引率がアップするものを選ぶといいでしょう。例えば、ENEOSカード Cの場合、毎月のENEOSおよびENEOS以外のクレジットカード利用額に対して、その後のガソリン1リットル当たりの値引き金額が決まります。

出典:ENEOSカード C|選べるカードの種類|JXTGエネルギー

なお、1月あたりのクレジットカード利用額と値引き金額の関係は、以下の通りです。

| 1月あたりのクレジットカード利用額 | ガソリン・軽油の値引金額 |

|---|---|

| 1万円未満 | 1円/リットル 引 |

| 1万円~2万円未満 | 2円/リットル 引 |

| 2万円~5万円未満 | 4円/リットル 引 |

| 5万円~7万円未満 | 5円/リットル 引 |

| 7万円以上 | 7円/リットル 引 |

給油量が少ない人向けの選び方

一方、給油量は少ないものの、ガソリンスタンドでの割引を受けたいなら、何リットル使っても割引が受けられるタイプのものを使うといいでしょう。例えば、ENEOSカード Sの場合は、ガソリン・軽油がいつでも2円/リットル引になります。

- 車に乗る機会がそう多いわけでもない

- 他にメインのクレジットカードがあり、ガソリンカードはあくまで「ガソリンを入れるためだけ」に使うつもりだ

- よく使うガソリンスタンドはENEOSなので割引が受けられると嬉しい

という人なら、選ぶ価値があるはずです。

3.年会費を確認する

クレジットカード機能が付帯したガソリンカードを選ぶ場合は、年会費にも注目してみましょう。

ガソリンのためだけなら無料で十分

一言で結論をまとめると

ということです。クレジットカードの年会費は、ステータスと受けられるサービスの量に比例します。

ETCカードの年会費の有無も確認すること

また、車を使う機会が多い人なら、ETCカードも作っておくといいでしょう。もちろん、クレジットカード機能が付帯したガソリンカードの大半は、追加カードとしてETCカードを発行することができるようになっているので、上手に活用したいところです。

しかし、一点確認しておくべきことがあります。それは「ETCカードの発行手数料・年会費の扱い」です。これはクレジットカード機能が付帯したガソリンカードに限ったことではないのですが、クレジットカード本体の年会費は無料でも、ETCカードについては発行手数料や年会費がかかる、という設定があるのは珍しくありません。また、家族の分のETCカードは発行できない、としているケースもあります。ETCカードを作る際は

- 家族の中で、誰が運転するのか

- ETCカードの発行手数料・年会費は無料なのか

- 家族の分のETCカードの発行に対応してくれるのか

などの点を、細かくチェックしておきましょう。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT