Visa、JCBなどの国際ブランドが付帯しているデビットカードは、海外旅行の際の支払い手段としても十分に活用できます。

現金、クレジットカードに比べてデビットカードが優れている理由として

- 両替をしなくていい

- 防犯性が高い

- 海外旅行保険に入れる

- クレジットカードよりも安全

の4点について解説しましょう。

1.両替をしなくていい

デビットカードを使えば、海外のATMを使い、日本の銀行口座から現地通貨で現金を引き出すことができます。そのため、日本もしくは海外の両替所に立ち寄り、日本円を現地通貨に両替する必要はありません。

両替をするデメリット

逆に、日本円を現地通貨に両替するとなると、どんなデメリットがあるのかを考えてみましょう。

- 両替所に立ち寄れない場合もある

- 手数料がかかる

の2点について解説します。

1.両替所に立ち寄れない場合もある

日本で両替を済ませる場合

- 街中で外貨両替に対応している銀行や両替所に立ち寄る

- 空港で出国前に両替手続きを行う

ことが考えられます。

特に、出国前に両替をしようと思っても、空港に着いたのが予定の時刻より遅れた場合は、チェックインや出国手続きをまず済ませる必要が出てきます。当然、両替手続きをできないままに日本を発ってしまった、ということもありうるでしょう。

「それなら、現地で両替すればいいや」と考えるかもしれませんが、必ずしもうまくいくとは限りません。

- 自分の行動範囲内に両替所、銀行がない

- 両替所、銀行があっても日本円からの両替に対応していない

などの理由で、両替ができないのは十分に考えられます。

2.手数料がかかる

また、国内外の空港・街中にある銀行や両替所で両替をした場合、所定の手数料がかかります。一般的な両替の仕組みは、以下の通りです。

- 銀行・両替所がその日の為替レートを参考に、両替をする際の基準となるレートとして仲値(TTM)を決定する

- 日本円から外貨に両替する際は、仲値に手数料を上乗せした「外貨預金預入相場(TTSレート)」を使う

- 外貨から日本円に両替する際は、仲値から手数料を差し引いた「外貨預金払出相場(TTBレート)」を使う

所定の手数料は銀行・両替所が任意で決めますが、デビットカードを使って海外ATMから引き出す場合に比べると、高くなる場合がほとんどです。手数料負担を軽減する、という意味でも、デビットカードを使ったほうがオトクでしょう。

両替に比べてどれだけオトク?

実際のところ、デビットカードを使うと、両替よりどれだけ手数料を節約できるのか試算してみましょう。

以下の条件で、両替した場合およびデビットカードで海外ATMから引き出した場合の手数料を比較します。

- 2019年12月3日に取引を行う

- アメリカドル100ドルを入手するのが前提

- 手数料に関し端数が出た場合は、小数点以下を切り捨てる

1.両替した場合の手数料

空港の両替所を運営している「GPA」の2019年12月3日時点の為替レートで計算してみると、アメリカドルと日本円を交換する場合のレートは以下のようになります。

出典:本日の為替レート | 外貨両替|GREENPORT AGENCY Co.,ltd

| 円 → 外貨 | 外貨 → 円 | |

|---|---|---|

| アメリカドル | 111.66 | 106.46 |

2.デビットカードで海外ATMから引き出した場合の手数料

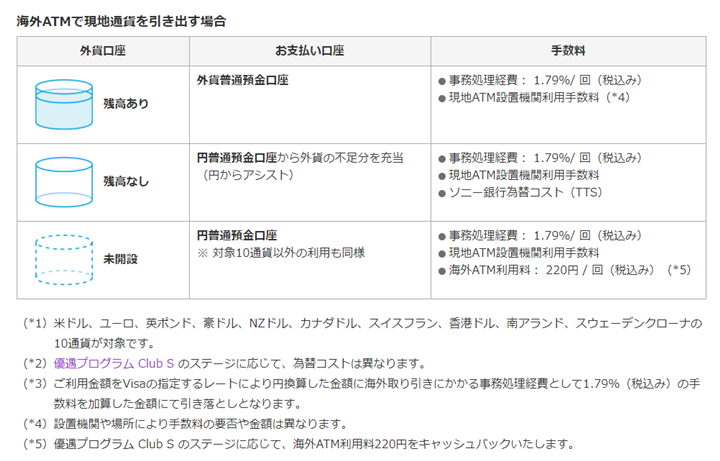

デビットカードで海外ATMから引き出した場合の手数料は、デビットカードを発行している銀行によって、扱いが異なります。ここでは、ソニー銀行を具体例として説明しましょう。ソニー銀行が発行する「Sony Bank WALLET」の場合、海外ATM利用時の手数料は、以下の通り定められています。

出典:海外利用時の手数料| Sony Bank WALLET(Visaデビットカード)|MONEYKit – ソニー銀行

外貨預金口座を開設していた場合は、以下の通り手数料がかかる仕組みです。

- 事務処理経費: 1.79%/ 回(税込み)

- 現地ATM設置機関利用手数料

仮に、先ほどの仲値と同じく、1ドル = 109.06円として、ソニー銀行に対して支払う事務処理経費を計算すると、以下の通りです。

- 空港の両替所を運営している「GPA」 → 260円

- ソニー銀行デビットカード「Sony Bank WALLET」 → 約195円

ですから、デビットカードの方が両替の場合に支払う手数料に比べて割安と言えます。

2.防犯性が高い

デビットカードのメリットとして、現金と比較すると、防犯性に優れている点が挙げられます。さらに詳しく解説しましょう。

現金払いのデメリット

現金払いは、その場で支払いが完結するというメリットがある一方、盗まれた場合の補償が受けられないというデメリットがあります。

1.盗まれたら終わり

たとえ、携行品補償(旅行に持って行ったものが盗難・紛失した場合に補償が受けられる )がついている海外旅行保険に入っていたとしても、現金の盗難・紛失まではカバーできません。ほとんどの保険会社が、現金は携行品損害の補償対象外であると定めているためです。

現金、小切手、クレジットカード、自動車・原動機付自転車以外の運転免許証、定期券、コンタクトレンズ、義歯、船舶、自動車、原動機付自転車、動物、植物、稿本、設計書、商品もしくは製品等、業務の目的のみに使用される設備もしくは什器等、データ・ソフトウェア・プログラム等の無体物、危険な運動(ピッケル等の登山用具を使用する山岳登はん、ハンググライダー搭乗等)を行っている間のその運動のための用具、ウィンドサーフィンやサーフィン等の運動をするための用具等は含まれません。

出典:携行品損害 | 補償内容 | 新・海外旅行保険【off!(オフ)】 | 【公式】損保ジャパン日本興亜

また、デビットカード・クレジットカードでは「ショッピング保険」による補償が受けられますが、現金にはそのような補償制度はありません。

デビットカードが防犯性に優れている理由

デビットカードは支払い時に日本の銀行口座から利用額相当が引き落とされる、現金での支払いに限りなく近い形の支払い方法です。しかし、現金払いに比べると、防犯性に非常に優れています。

優れているポイントとして

- 限度額を設定できる

- 利用通知が届く

- 紛失、盗難の際は利用を停止できる

- ショッピング保険による補償も受けられる

の4点を解説しましょう。

1.限度額を設定できる

デビットカードは、会員用ページから操作を行うことで、1日もしくは1カ月あたりの利用上限額を定めることができます。例えば、ソニー銀行のデビットカードである「Sony Bank WALLET(Visaデビットカード)」の場合、利用上限額は以下の通りです。

| 初期設定額 | 変更可能範囲 | ||

|---|---|---|---|

| ショッピング(国内・海外) | 1日あたり | 50万円 | 0円~200万円 |

| 1ヶ月あたり | 200万円 | 0円~1000万円 | |

| 海外ATMからのお引き出し | 1日あたり | 10万円 | 0円~100万円 |

| 1ヶ月あたり | 20万円 | 0円~100万円 | |

出典:Sony Bank WALLET 商品詳細説明書| Sony Bank WALLET(Visaデビットカード)|MONEYKit – ソニー銀行

日本を出国する前に利用上限額を現地で使うと思われる分だけに設定しておけば、たとえ紛失・盗難にあっても、損害額を低く抑えることができるでしょう。

2.利用通知が届く

ほとんどのデビットカードには「お知らせメール」などの名称で、メールによる利用通知が届く機能が備わっています。

3.紛失、盗難、不正利用の際は利用を停止できる

仮に、利用通知の内容から「明らかに自分が使ったものではない」と判断できた場合は、デビットカードの利用を停止してもらうこともできます。

また、デビットカードの本体が紛失、盗難に遭った場合も、デビットカードを発行している銀行のコールセンターに連絡しましょう。同様に、利用停止の手続きを進めてくれます。

4.ショッピング保険による補償も受けられる

デビットカードを使い、海外で買った商品が紛失、盗難、破損に遭った場合、ショッピング保険による補償が受けられることがあります。

デビットカードによっては、免責金額=自己負担額が設けられていることもありますが、それでも数千円程度が一般的でしょう。精神的なショックを和らげるのにはかなり役に立つはずです。

例えば、楽天銀行シルバーデビットカード(Visa)の場合、以下の内容でショッピング保険が付帯されています。

| 購入価格(税込) | 5,000円~1,000,000円 |

|---|---|

| 補償限度額 | 300,000円※1回の事故および年間の補償金額合計 |

| 免責金額 | 5,000円 |

| 補償期間 | ご購入日から60日間 |

なお、楽天銀行シルバーデビットカード(Visa)で購入した場合でも、以下の商品については、ショッピング保険の対象となりません。

- 手形、小切手、株券、債券その他の有価証券、印紙、切手、プリペイドカード、電子マネー(決済手段に使用される、通貨の先払い等によって金銭価値がデータ化されたものをいいます。)その他これらに類するもの。

- 預金証書または貯金証書(通帳および現金自動支払機用カードを含みます)、クレジットカード、ローンカードその他これらに類するもの

- 稿本・設計書、図案、帳簿その他これらに類するもの

- 船舶(ヨット・モーターボート・水上オートバイ・ボートおよびカヌーを含みます)、航空機、自動車、原動機付自転車、雪上オートバイ、ゴーカートおよびこれらの付属品

- 自転車、ハンググライダー、パラグライダー、サーフボード、ウィンドサーフィン、ボディボード、水上スキー、ラジオコントロール模型その他これらに類するものおよびこれらの付属品

- 携帯電話・PHS・ポケットベル等の携帯式通信機器、ノート型パソコン・ワープロ等の携帯式電子事務機器およびこれらの付属品

- 義歯、義肢、眼鏡、コンタクトレンズ、補聴器その他これらに類するもの

- 動物および植物等の生物

- 食料品

- 書画、骨董、彫刻、美術品その他これらに類するもの

- 不動産および不動産に準ずるもの

- テープ、カード、ディスク、ドラム等のコンピュータ用の記録媒体に記録されているプログラム、データその他これらに類するもの

- 会員が従事する職業上の商品となるもの

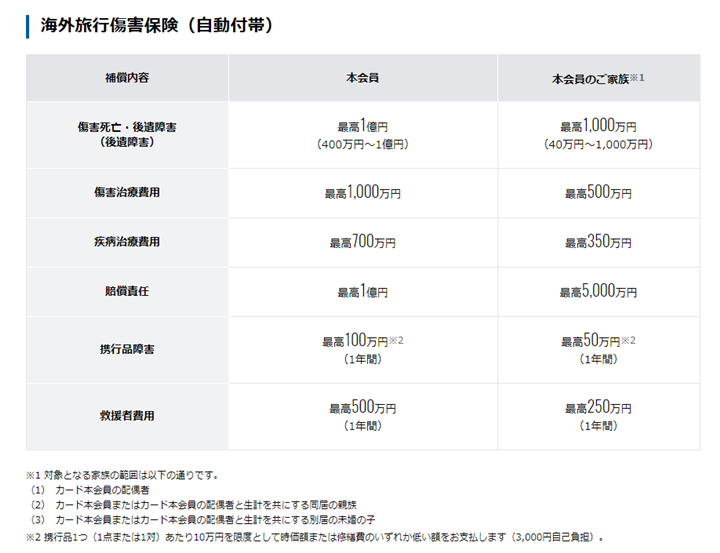

3.海外旅行保険に入れる

デビットカードの中には、海外旅行保険がついているものがあります。利用付帯の場合が多いですが、中には自動付帯のものがあるので、有効活用するといいでしょう。

| 利用付帯 | 対象となるデビットカードを使い、航空券、ホテル代、空港までの移動費用を支払った場合に、海外旅行保険による補償が受けられる。 |

|---|---|

| 自動付帯 | 対象となるデビットカードを保有しているだけで、海外旅行保険による補償が受けられる。 |

海外旅行保険に入るのとどっちがオトク?

ここで

- 海外旅行保険に入る

- 海外旅行保険が自動付帯したデビットカードを使う

場合とで、費用と補償内容を比較してみましょう。

以下の条件で海外旅行保険を算定します。

- 被保険者の年齢は69歳以下

- 旅行期間は5日間

- 行先はシンガポール

1.海外旅行保険に入った場合の費用・補償内容

補償内容により金額は異なりますが、以下の見積もりが取れました。

出典:新・海外旅行保険【off!(オフ)】 | 【公式】損保ジャパン日本興亜

2.デビットカードに付帯した保険を使う場合の費用・補償内容

海外旅行保険が自動付帯しているクレジットカードの例として、住信SBIネット銀行が発行する「ミライノ デビット PLATINUM(Mastercard)」があります。付帯保険の内容は、以下の通りです。

出典:ミライノ デビット PLATINUM(Mastercard) | 商品・サービス | 住信SBIネット銀行

なお、「ミライノ デビット PLATINUM(Mastercard)」は、年会費として11,000円(税込)がかかります。しかし、他にも様々な特典が付帯している上に、最高1億円もの傷害死亡・後遺障害補償や、家族の補償も受けられるのです。

- 出張等の理由で海外に行く頻度が高い

- 万が一の場合の補償が高い保険を付けておきたい

と思うなら、決して悪い選択ではありません。

4.クレジットカードよりも安全

デビットカードと並んで、海外におけるキャッシュレス決済の手段として広く用いられているのが、クレジットカードです。海外で幅広く使えるという意味では、クレジットカードは非常に便利ですが、一方でデメリットもあります。そして、クレジットカードのデメリットをうまく補完してくれるのが、デビットカードであると言えるでしょう。

クレジットカード払いのデメリット

海外旅行におけるクレジットカード払いのデメリットとして

- 「いくら使ったか」がわかりにくい

- 信じられない浪費をしてしまうこともある

- 不正利用された場合の損害が大きい

の3点が挙げられます。それぞれについて、詳しく解説しましょう。

1.「いくら使ったか」がわかりにくい

海外旅行でクレジットカードを利用した場合、実際に支払いを行った日と、クレジットカード会社にその情報が到達した日が一致するとは限りません。また、換算レートも、情報が到達した日を基準に決められます。

換算日

JCBが海外の加盟店などに、お客様のご利用代金の支払い処理を行った日が換算日となります。換算レート

海外加盟店でご利用の際、JCBが海外加盟店などにご利用代金の支払い処理を行った日を換算日とし、換算日の基準レートに1.6%を加えた換算レートで日本円に換算します。

出典:海外でのカード利用上のご注意|クレジットカードなら、JCBカード

そのため、いくら使ったかがわかりにくいのも事実です。

2.信じられない浪費をしてしまうこともある

クレジットカードにも、利用限度額が設定されています。しかし、利用限度額はあくまで、クレジットカード会社が審査に基づき決定するもので、銀行口座の残高とは関係ありません。

そのため、(理論上は)自分の銀行口座の残高を上回る金額の買い物もできてしまいます。これが災いし、信じられない浪費をしてしまうこともあるでしょう。

3.不正利用された場合の損害が大きい

また、自分の銀行口座の残高を上回る利用限度額が設定されるということは、別の弊害ももたらします。仮に、クレジットカードが紛失・盗難に遭ったり、何等かの理由でカードの情報が流出したりして、不正利用されたとしましょう。利用停止手続きをとれば、その時点で利用できなくなりますが、紛失・盗難・不正利用がわかった時点から、停止されるまで時間が立っていた場合がかなり厄介です。

生活はカツカツなのにクレジットカード不正利用の詐欺にあいました。こんなに払えないのでカード会社に問い合わせていますが立証できるか分かりません。辛いです。希望をください。 pic.twitter.com/tFJ54mNwsA

— mi–cha (@akicha0824) October 7, 2019

デビットカード払いのメリット

ここまで紹介したクレジットカードのデメリットを補ってくれるのが、デビットカードです。

- 「いくら使ったか」がわかりやすい

- 浪費にはつながりにくい

- 不正利用された場合の損害額を低く抑えることもできる

の3点について解説しましょう。

1.「いくら使ったか」がわかりやすい

国内でも海外でも、デビットカードを利用し、決済が正常に完了した時点で、通知メールが届きます。その中には、日本円に換算した場合の利用額も、口座からの引落額として記載されているのが一般的です。

2.浪費にはつながりにくい

デビットカードは、どんなに限度額を大きく設定していたとしても、銀行口座に実際にある分の金額までしか利用できません。その性質上、浪費にはつながりにくいのが大きなメリットです。

3.不正利用された場合の損害額を低く抑えることもできる

また、デビットカードが紛失・盗難などの理由により不正利用された場合でも、銀行口座に実際にある分の金額の範囲内で損害は収まります。

まとめ

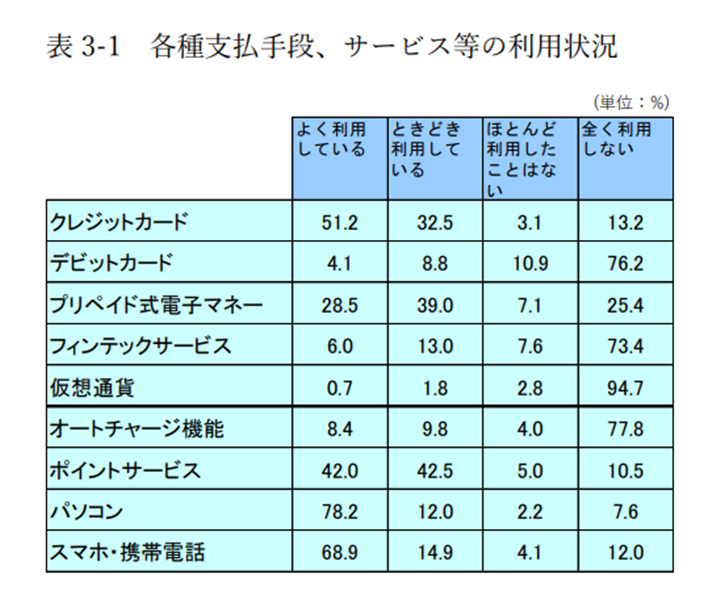

日本国内に限って言えば、比較的クレジットカードは普及していますが、デビットカードはまったくそうではありません。こちらの表を見てください。

出典:NIRA 総合研究開発機構 「キャッシュレス決済」アンケートの調査結果

同じキャッシュレス決済の手段でも、クレジットカード(83.7%)、プリペイド式電子マネー(67.5%)は比較的よく利用されています。

デビットカードはクレジットカードの便利さと、現金払いの堅実さを兼ね備えた決済手段であり、海外でもクレジットカードにひけをとらないほど、支払い手段として活用できます。

おすすめのデビットカードランキングはこちら

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT