キャッシングの審査が厳しい理由

クレジットカードの利用限度枠を目的で分けると、以下のようになります。

- ショッピング枠:加盟店での商品、サービスの購入の際の支払を行うための限度枠。

- キャッシング枠:クレジットカード会員に向けてクレジットカード会社が行う金銭の貸付を利用するための限度枠。

一般的に、「クレジットカードでのキャッシングの審査に通らない」というと、

- キャッシング枠を付与してもらえない。

- キャッシング枠の増額を断られた。

を指すと考えましょう。

では、なぜ「クレジットカードでのキャッシングの審査に通らない」という人が現れるのでしょうか?

お金のない人には貸せないから

クレジットカード会社が最も恐れているのは、「貸したお金が戻ってこないこと」です。リスクを最小限にするには、「この人がお金を返してくれるのかどうか」を慎重に吟味しなくてはなりません。

ある程度時間をかけて審査が行われる

実際のところ、「この人がお金を返してくれるのかどうか」は、

- 借入希望額

- 申し込んだ人の職業、居住形態、家族構成

- 過去の利用履歴や個人信用情報の状況

等、様々なデータに基づき、総合的に判断する必要があります。そのため、キャッシング枠の新設・増枠に関する審査は、時間がかかるのです。

例えば、JCBカードの場合、公式ホームページ上で、キャッシングの審査にかかる時間について、以下のような説明が加えられています。

JCBクレジットカードの場合

キャッシング機能付きのJCBクレジットカードに入会の場合

審査時間を含み最短3営業日~3週間ほどでカードが発行されます。すでにJCBクレジットカードを持っている場合

キャッシング利用可能枠の所定の審査には最短3営業日(通常1~2週間)ほどの時間がかかります。

出典:キャッシングは即日利用できる?審査はすぐにとおる?|カードローンならJCB

キャッシングの審査でチェックされる内容

既に触れたとおり、キャッシングの審査において、クレジットカード会社が重視しているのが、「この人がお金を返してくれるのかどうか」ということです。

判断する尺度として、審査において用いられているチェック項目を説明しましょう。

1.希望利用枠

当然ですが、希望利用枠が大きければ大きいほど審査には通りにくくなります。新しくクレジットカードを作る際は、キャッシング枠をできるだけ少なくして申し込んだほうが、審査には通りやすいでしょう。

2.毎月の支払金額

クレジットカードを利用してきて、ある程度の金額を、毎月引き落とし日に遅れずに支払っていたなら、キャッシング枠の審査においても有利になります。

裏を返せば、まったくクレジットカードの利用実績=クレジットヒストリーがない状態では、キャッシング枠が付与されない場合もあるでしょう。

3.借入件数・金額

詳しくは後述しますが、現在の貸金業法では「総量規制」といって、「年収の3分の1を超える借り入れはできない」<というルールが設けられています。なお、「年収の3分の1」は、他からの借り入れがある場合は合算して計算される数字です。

4.配偶者、子どもの有無

配偶者(奥様、ご主人)や子どもがいた場合、生活費は1人暮らしをしているときよりもかかります。年収にもよりますが、キャッシングをしたところで、返済に回せるお金が少なくなる可能性もあるのです。このため、キャッシングの審査においては、「返済に回せるお金がどのくらい確保できるか」の指標の1つとして、配偶者・子どもの有無を確認しています。

5.居住形態

持ち家か賃貸かどうかを記入・入力する欄は、キャッシングの申し込み書類に必ず設けられています。持ち家があるということは、「高額な買い物をできるだけの信用力がある」という指標になるためです。

6.家賃・住宅ローンの支払い有無

賃貸の場合の家賃、持ち家の場合の住宅ローンの支払いが毎月あるかどうかも、チェックされています。「返済に回せるお金をどれだけ確保できるか」判断する指標になるためです。

7.居住年数

クレジットカード会社は、キャッシング枠の付与の審査において、「この人がお金を返してくれるのかどうか」を重視しています。そのため、仮にアクシデントがあったとしても、連絡がすぐにつくかどうかもチェックしているのです。連絡がすぐにつくかどうかの1つの指標になるのが、「現住所の家の居住年数」です。住まいを転々とする人よりも、1か所に長く住み続けている人のほうが、連絡がつきやすいという点で有利に働く場合もあります。

8.電話番号

家に固定電話があるかどうかも、キャッシング枠の審査においてはチェックされる項目の1つです。

家=住宅に固定電話を設置する際は、加入者が工事費用を負担する決まりになっています。

実はこの電話加入権には、前身となったシステムがあります。それが電話債券です。

NTTはかつて、電電公社という国営企業でした。電電公社もNTTと同様に、日本国内の電話網の整備を行っていたのですが、工事費用を工面するために、電話債券を発行していたのです。固定電話を自宅に引きたい場合は、電話債券を購入することが義務付けられていました。

つまり、固定電話がある=電話債券を購入するだけの資金力がある、という意味にとられていたのです。

また、先ほど触れたように、「この人がお金を返してくれるのかどうか」の指標として、1か所に長く住み続けているかどうかもチェックされるのです。

個人事業主がクレジットカードとかショッピングローン審査厳しいのって固定電話引いてるかどうかって言われて、へぇ〜と思う反面まじかよ時代錯誤ちゃう?とも思った。

— 浅色ミドリ (@asairo_m) July 10, 2019

9.年収

年収が高ければ高いほど、返済に回せるお金も増えるのが一般的であるため、キャッシングの限度枠も高くなる傾向があります。しかし、年収が高くても、キャッシングを利用できない、もしくは限度枠が小さいケースもあるのです。

10.雇用形態および勤続年数

キャッシングに限らず、クレジットカード会社をはじめとした金融機関が、融資において重視するのは「この人がお金を返してくれるのかどうか」(回収可能性)です。

仮に、ある年の年収が高かったとしても、翌年が0円に近いということがあれば、長期にわたって返済を行っていくのは難しいでしょう。

この点では、

- 経営者

- フリーランス

は不利です。一方、1つの会社に長く勤め続けている正社員のほうが、キャッシングの審査においては有利になります。

また、転職したての場合、キャッシングの審査においては不利に働くおそれがあります。多くの会社において試用期間が採用されていますが、この試用期間は、最も長いと1年にわたるケースもあるためです。

実際のところ、一度採用を決めた以上は、そう簡単に本採用を見送ることはできません。しかし、数少ないながらも本採用に至らなかった場合は、その時点で給与も受取れなくなるのです。このような事情も勘案し、キャッシングの審査においては、勤続年数が1年以上あるほうが有利とされています。

審査に通る鍵となる5つのポイント

ここまでの内容を踏まえて、キャッシングの審査に通る鍵となるポイントについて考えてみましょう。

1.安定収入がある

年収の高さというよりは、「長期にわたって安定して収入が得られるか」という点が、キャッシングにおいては重視されます。言い換えると、「年収が高くても審査に通らないケースもあるし、逆のケースもある」ということです。あくまで一例ですが、審査に通りやすい職業と、通りにくい職業の例をまとめました。

審査に通りやすい職業

- 上場企業の正社員(勤続1年以上)

- 医師、弁護士、会計士、看護師等の国家資格を必要とする職業

- 経営者(会社設立から3期以上経過)

審査に通りにくい職業

- 派遣、パート、アルバイト

- フリーランス(芸能人も含む)

- 経営者(会社設立直後~3期到来前まで)

起業する前にしておいたほうがいいこと(1):クレジットカードを最低ゴールドにしてキャッシング枠を確保しておく。創業初期は50万円〜100万円以下の金がなくて死ぬことが多いから

— haochino (@haochino) April 22, 2019

2.総量規制に抵触しない

仮に、相応の年収を安定的に受け取れるとしても、総量規制に触れる金額での借り入れはできません。ここで、詳しく総量規制について説明しておきましょう。

総量規制とは

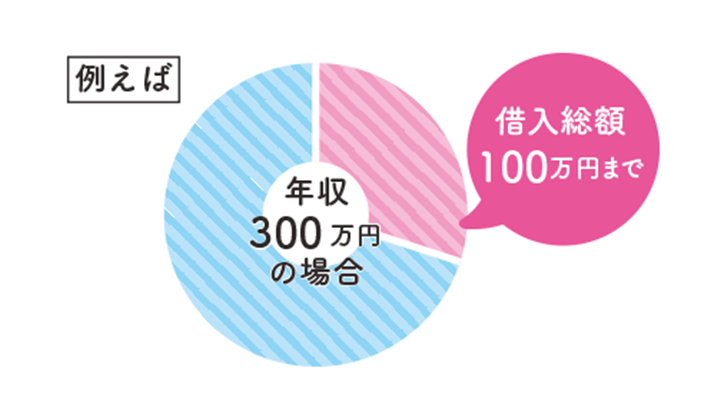

簡単に言うと、「年収の3分の1以上の貸付は原則として禁止」という決まりのことです。以下の図にもあるように、年収300万円の人なら、総額100万円を超える借り入れはできないことになります。

出典:お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】 | 日本貸金業協会

対象となる貸付

なお、総量規制の対象となるのは、貸金業者による貸し付けです。

わかりやすくするために、対象となるものとならないものを表にまとめました。

| 総量規制の対象になるもの | ・ クレジットカードでのキャッシング ・ 消費者金融のカードローン |

|---|---|

| 総量規制の対象にならないもの | ・ クレジットカードでのショッピング(割賦販売法が適用される) ・ 銀行のカードローン(銀行法が適用される) |

3.他社借入件数が少ない

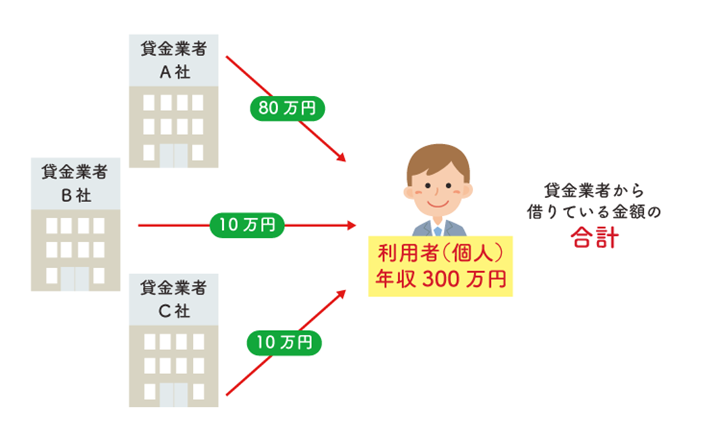

総量規制は、「年収の3分の1以上の貸付は原則として禁止」という決まりを指します。この「年収の3分の1以上」は、「すべての貸金業者からの借り入れの合計」をもとに計算されるのです。

こちらの図を見てください。

出典:お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】 | 日本貸金業協会

この図のように、年収300万円の人がすでに別のところで80万円を借りていた場合は、新規にキャッシングなどの申し込みをしたとしても、合計20万円までしか借入ができないのです。

また、総量規制に抵触しないまでも、他社借入件数が多ければ、新たに返済に回せるお金は少なくなります。そのため、他社からの借り入れがないか、あっても1社程度にとどめておくのが無難です。

4.個人信用情報に異動情報が登録されていない

- クレジットカード請求額の遅延・滞納

- クレジットカードの強制解約

- 任意整理、個人再生、自己破産などの債務整理

があった場合、個人信用情報に異動情報(金融事故)として登録されます。

5.勤続年数は半年以上である

先ほども触れたように、「長期にわたり安定して収入が得られる見込みがある」という意味では、勤続年数が半年以上あるほうが有利です。

審査に通らなかった場合にやるべきことは?

ここまでの内容を踏まえて、仮に審査に通らなかった場合にやるべきことを解説しましょう。

審査に落ちた原因を探る

まずは、審査に落ちた原因を探りましょう。申し込みをしたときは大丈夫と思っていたとしても、よくよく考えてみたら「もしかしたらまずかったかもしれない」と気づくのは珍しくありません。

審査に落ちる原因の例

審査に落ちる原因の例を紹介します。

- 一度に複数の貸金業者にキャッシングの申込みを行った

- 過去に貸金業者への返済を滞納したことがある

- 既に貸金業者から年収の3分の1以上の金額を借りている

- 既に3社以上の貸金業者から借りている

- 在籍確認(職業)が取れていない

- 信用情報に金融事故情報があった

- 申込書に記入漏れやミスがあった

- 申込みのときにうそをついた、うその情報を記入した

- 携帯電話の支払いや奨学金の返済等、月々の支払いを滞納した

- 年収が少ない、または勤続年数が短い

- 専業主婦や年金生活者、無職など安定した収入がないとみなされた

- 暴力団や詐欺会社など、反社会的な団体の関係者である

ここに挙げられていない理由が原因で審査に通らないこともあるので、一つの参考としてとらえてください。

先日たかがキャッシング枠50万程度のクレジットカードの審査に落ちたので現状の自分と将来について真剣に考えはじめました。

— 夏は終わりました (@yumyuyumyum) August 13, 2013

個人信用情報を調べてみよう

審査に落ちる原因を特定する方法として有効なのは、自分の個人信用情報がどうなっているのかを、実際に見てみることです。

開示請求は簡単にできる

個人信用情報の開示請求は、

- インターネット

- 郵送

- 個人信用情報機関の窓口

などで簡単にできます。

別の申し込みは時間がたってから

個人信用情報に問題がないのに、審査に落ちてしまうことは十分にあり得ます。そんな時にやってはいけないのが、「すぐに別のクレジットカード経由でキャッシングを申し込むこと」です。

短期間に次々とクレジットカードやキャッシングの申し込みをするのを指す俗語に、「申し込みブラック」という言葉があります。仮に、申し込みブラックの状況に陥った場合、クレジットカード会社をはじめとする金融機関の担当者に「この人はお金に困っているのでは」という疑念を抱かせかねません。そのため、ますます審査に通りにくくなってしまうのです。

目安としては半年以上

申し込みブラックを避けるには、審査に落ちた場合であっても、通った場合であっても、次の申し込みまでは相応の期間をあけるのが効果的です。

まとめ

クレジットカードでのキャッシングは、使い方さえ注意すれば、かなり便利なサービスです。しかし、ショッピング枠での利用に比べると、「お金の貸し借りをする」という性質上、審査も厳しくなっています。問題なくショッピング枠を使えていた場合でも、審査に通らなかったり、希望額を下回る限度枠を提示されたりするのは、往々にしてあるのです。

楽天カード

楽天カード

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT