QRコード決済・スマホ決済は、クレジットカードとは違うメリットがあり、いろいろなQRコード決済・スマホ決済が登場し、様々なキャンペーンを展開しています。今回は、クレジットカード50枚保のFPが「絶対」におすすめしたいQRコード決済・スマホ決済を紹介します。

QRコード決済・スマホ決済を比較検討するときに何を重視すべきか?

QRコード決済・スマホ決済を比較検討するときに必要なのは

- 利用できる店舗数の多いQRコード決済・スマホ決済を選ぶ

- ポイント還元率(キャッシュバック率)の高いQRコード決済・スマホ決済を選ぶ

- クレジットカードと組み合わせて、ポイントが倍増するQRコード決済・スマホ決済を選ぶ

- クレジットカード払い・携帯料金払いが利用できるQRコード決済・スマホ決済を選ぶ

という、4つの項目で比較する必要があります。

他にも比較すべき項目はありますが、この3つさえ意識しておけば、あなたに合ったデビットカードを選ぶことができます。

1.利用できる店舗数の多いQRコード決済・スマホ決済を選ぶ

QRコード決済・スマホ決済は、使えるお店が少ないと

- チャージした残高がなかなか減らない

- チャージした残高を使うことを忘れてしまう

- そもそも、QRコード決済・スマホ決済を使う意味がない

ことになってしまいます。

2.ポイント還元率(キャッシュバック率)の高いQRコード決済・スマホ決済を選ぶ

QRコード決済・スマホ決済の中には

- ポイントが貯まるもの

- キャッシュバックされるもの

- 割引クーポンなどが利用できるもの

などがあります。

QRコード決済・スマホ決済を使う大きな理由に「ポイントがお得に貯まるから」というものがあります。

3.クレジットカードと組み合わせて、ポイントが倍増するQRコード決済・スマホ決済を選ぶ

QRコード決済・スマホ決済を提供している会社、グループ会社には、クレジットカードを発行している企業が多くあります。

グループ会社の発行しているクレジットカードと組み合わせて使うと、二重取りなどで、さらにお得になるケースが多いのです。

4.クレジットカード払い・携帯料金払いが利用できるQRコード決済・スマホ決済を選ぶ

QRコード決済・スマホ決済の支払方法には

- 残高から支払う

- 登録したクレジットカードで支払う

- 携帯料金とともに支払う

- 請求書で支払う

- オンライン決済で支払う

など、様々な支払い方法があります。

実は、QRコード決済・スマホ決済は、チャージした残高から支払う場合にチャージした限度額が数万円、十万円程度と少なく、すぐに上限に達してしまうことが少なくないのです。

そのような状態ですぐに使えなくなってしまうのでは意味がありません。

これを回避するためには

- チャージ残高から支払う

以外に

- 登録したクレジットカードで支払う

- 登録している携帯料金と一緒に支払う

という2つの方法が利便性が高くおすすめです。

その他のポイント

QRコード決済・スマホ決済は「アプリを登録するだけ」のサービスであり、年会費永年無料が基本ですから、併用することに大きな問題はありません。

2個、3個、4個とアプリをインストールして、QRコード決済・スマホ決済を併用しても良いのです。

クレジットカード50枚保有のFPが「絶対」におすすめしたいQRコード決済・スマホ決済比較ランキング

1位.PayPay

PayPay

| 年会費(税別) | 0円 |

| ベースの還元率 | 1.50% |

| ベースの還元率上限 | 1.50% |

| ポイント倍増 | - |

| 還元内容 | PayPayボーナス |

| 付与上限 | 7,500円/回 15,000円/回 |

| クレジットカード支払い | ○VISA、Mastetrcard、JCB(ヤフーカードのみ) |

| 銀行口座チャージ | ○ |

| クレジットカードチャージ | ○本人認証サービス(3Dセキュア)を登録済みのヤフーカード |

| ATMチャージ | ○セブン銀行ATM |

| レジチャージ | - |

| 支払方法 | コード払い(提示) コード払い(読取) |

| オートチャージ | ○ |

| 送金サービス | ○ |

| 限度額 | PayPay残高:50万円/過去24時間 クレジットカード(本人認証済):2万円/過去24時間 クレジットカード(本人認証未):2万円/過去24時間 |

| 同社の発行クレジットカード |  Yahoo! JAPANカード |

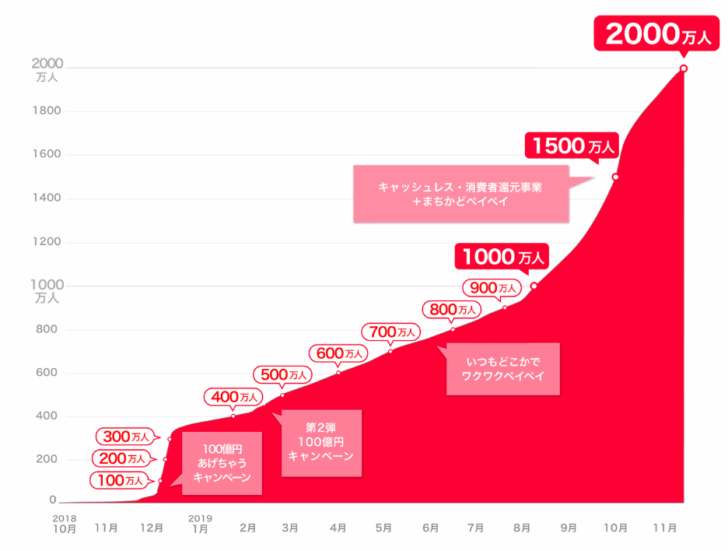

- 加盟店数170万カ所、登録ユーザー数2000万人(※2019年11月18日時点)

- ポイント還元率:1.5%(上限7,500円相当/回、15,000円相当/月)

- ヤフーカードで2重どりが可能

- 登録したクレジットカードでの支払い可能(VISA、Mastetrcard、JCB(ヤフーカードのみ))

PayPayがおすすめの理由

圧倒的なスピードと資本力で「ユーザー」「加盟店」を増やしているのが、PayPayです。

また、加盟店側の決済手数料も無料にするなど、加盟店開拓にも力を入れているため、利用できるお店が最も多いのがPayPayです。

ユーザー獲得のためのキャンペーンも、手を変え、品を変え、かなりの頻度で展開しているQRコード決済・スマホ決済の最大手となっています。

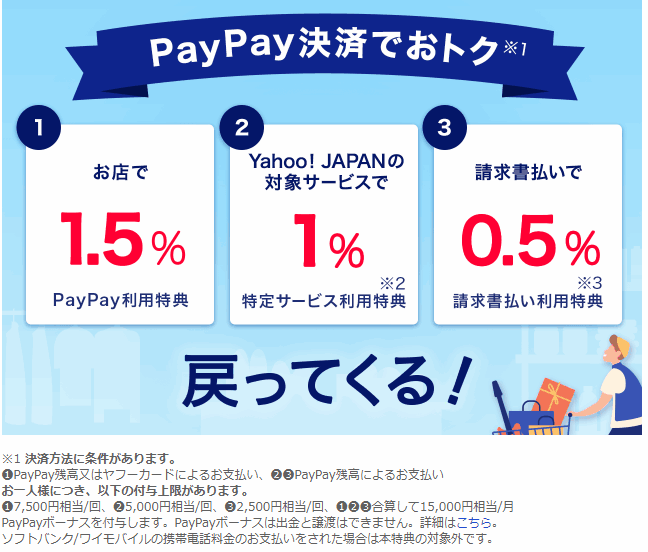

また、PayPayを利用すると

- お店での利用 ポイント還元率:1.5%

- Yahoo!JAPANのサービス ポイント還元率:1.0%

- 請求書払い ポイント還元率:0.5%

でPayPayボーナスが付与されます。

Yahoo! JAPANカード(ヤフーカード)とPayPayの2重どりはできなくなる!?

2020年2月1日までは

Yahoo! JAPANカード(ヤフーカード)登録またはチャージ ポイント還元率:1.0%

+

PayPayボーナス ポイント還元率:1.5%

という2重どりができましたが、

2020年2月1日以降は

Yahoo! JAPANカード(ヤフーカード)登録またはチャージ ポイント付与なし

+

PayPayボーナス ポイント還元率:1.5%

に改悪されました。これは大きなデメリットと言えます。

PayPayカード

| カード分類 | 一般カード |

| 国際ブランド | VISA、Mastercard®、JCB |

| 申込方法 | Web申込み |

| 発行スピード | 即日発行 通常1週間 審査は最短2分 審査完了からカード到着まで約1週間 |

| 年会費(税込) | 0円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | - |

| ポイント還元率(下限) | 1.00% |

| ポイント還元率(上限) | 1.50% |

| 交換可能マイル | - |

| ETCカード年会費(税込) | 550円 |

| 電子マネーチャージ | - |

| 海外旅行傷害保険/死亡後遺障害(最大) | - |

| 国内旅行傷害保険/死亡後遺障害(最大) | - |

| ショッピング保険/国内利用(最大) | - |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 89%(58/65) | 42万円 | 19万円 | 8.0日 | 3.8 |

2位.d払い

d払い

| 年会費(税別) | 0円 |

| ベースの還元率 | 0.50% |

| ベースの還元率上限 | 1.00% |

| ポイント倍増 | ネットでの利用でポイント還元率1.0% |

| 還元内容 | dポイント |

| 付与上限 | - |

| クレジットカード支払い | ○VISA、Mastetrcard、JCB、AMEX |

| 銀行口座チャージ | ○ゆうちょ銀行、みずほ銀行、三井住友銀行、福岡銀行、七十七銀行、紀陽銀行、静岡銀行、西日本シティ銀行、八十二銀行 |

| クレジットカードチャージ | - |

| ATMチャージ | - |

| レジチャージ | ○ファミリーマート、ローソン、ミニストップ、デイリーヤマザキ・ヤマザキデイリーストア、セイコーマート |

| 支払方法 | コード払い(提示) コード払い(読取) ドコモ払い(電話料金合算払い) |

| オートチャージ | ○ |

| 送金サービス | ○ |

| 限度額 | 1万円/3万円/5万円/10万円 ドコモが設定・変更 |

| 同社の発行クレジットカード |  dカード |

- 加盟店数16万カ所、登録ユーザー数2000万人(※2019年1月5日時点)

- ポイント還元率:0.5%~1.0%(街のお店で利用:0.5%、ネット利用:1.0%)

- dカードで3重どりが可能

- 登録したクレジットカードでの支払い、携帯料金合算払い可能

d払いがおすすめの理由

まだまだ、加盟店数は、PayPayに遠く及ばないものの

d払いでのポイント付与

- 街のお店で利用:0.5%

- ネット利用:1.0%

dポイントカードでのポイント付与

- ポイント還元率:1.0%

dカード、dカード GOLDでのポイント付与

- ポイント還元率:1.0%

の高還元率でポイントの3重どりができる点です。

dカード

| カード分類 | 一般カード |

| 国際ブランド | VISA、Mastercard® |

| 申込方法 | - |

| 発行スピード | 審査/最短5分 ※下記条件を満たしている場合 ・9:00~19:50の間にお申し込みが完了していること ・引落し口座の設定お手続きがお申込み時に完了していること ※ 上記を満たしている場合でもお客様のお申込み状況によっては審査に数日お時間をいただく場合がございます。あらかじめご了承ください。 |

| 年会費(税込) | 0円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | - |

| ポイント還元率(下限) | 1.00% |

| ポイント還元率(上限) | 4.50% |

| 交換可能マイル | JALマイル(1ポイント=0.4マイル) |

| ETCカード年会費(税込) | 550円 |

| 電子マネーチャージ | iD利用、楽天Edy |

| 海外旅行傷害保険/死亡後遺障害(最大) | - |

| 国内旅行傷害保険/死亡後遺障害(最大) | - |

| ショッピング保険/国内利用(最大) | 100万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

dカード GOLD

| カード分類 | ゴールドカード |

| 国際ブランド | VISA、Mastercard® |

| 申込方法 | - |

| 発行スピード | 最短5分 ※下記条件を満たしている場合 ・9:00~19:50の間にお申し込みが完了していること ・引落し口座の設定お手続きがお申込み時に完了していること ※ 上記を満たしている場合でもお客様のお申込み状況によっては審査に数日お時間をいただく場合がございます。あらかじめご了承ください。 |

| 年会費(税込) | 11,000円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | - |

| ポイント還元率(下限) | 1.00% |

| ポイント還元率(上限) | 4.50% |

| 交換可能マイル | JALマイル(1ポイント=0.4マイル) |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | iD利用、楽天Edy |

| 海外旅行傷害保険/死亡後遺障害(最大) | 10,000万円(自動付帯:5,000万円)、家族特約1,000万円(自動付帯:1,000万円) |

| 国内旅行傷害保険/死亡後遺障害(最大) | 10,000万円(自動付帯:5,000万円)、家族特約1,000万円(自動付帯:1,000万円) |

| ショッピング保険/国内利用(最大) | 300万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 91%(20/22) | 58万円 | 32万円 | 11.1日 | 3.9 |

また、

- 登録したクレジットカードでの支払い(VISA、Mastetrcard、JCB、AMEX)

- ドコモ払い(電話料金合算払い)

に対応しているため、支払いの利便性も高いのです。

3位.楽天ペイ

楽天ペイ

| 年会費(税別) | 0円 |

| ベースの還元率 | 0.50% |

| ベースの還元率上限 | 1.00% |

| ポイント倍増 | ネットでのお支払いでポイント還元率1.0% 加盟店によってはポイント還元率1.0% |

| 還元内容 | 楽天スーパーポイント |

| 付与上限 | - |

| クレジットカード支払い | ○VISA、Mastetrcard、楽天カード |

| 銀行口座チャージ | ○楽天銀行 |

| クレジットカードチャージ | ○VISA、Mastetrcard、楽天カード |

| ATMチャージ | - |

| レジチャージ | - |

| 支払方法 | コード払い(提示) コード払い(読取) セルフ支払い |

| オートチャージ | ○ |

| 送金サービス | ○ |

| 限度額 | 50万円/回 |

| 同社の発行クレジットカード |  楽天カード |

- 加盟店数約120万カ所(楽天カード、Edyを含めると300万カ所)

- ポイント還元率:0.5%

- どのクレジットカードでも2重どりが可能

- 登録したクレジットカードでの支払い可能(VISA、Mastetrcard、楽天カード)

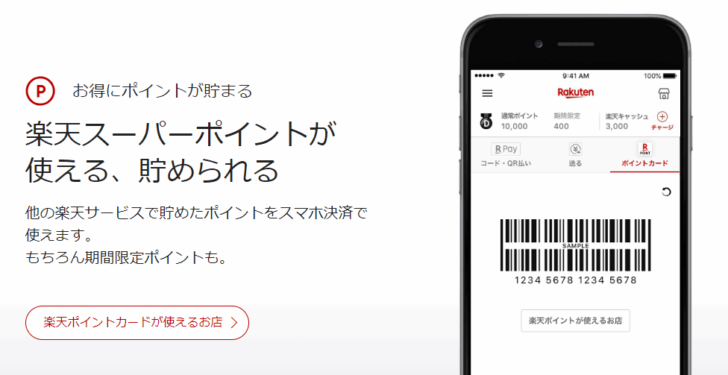

楽天ペイがおすすめの理由

正確な加盟店数は、公開されていませんが、約120万カ所で利用することができます。

PayPayに次ぐ2番手グループの加盟店数と言っていいでしょう。

最大のメリットは

- 楽天ペイでのポイント還元率:0.5%

- クレジットカードでのポイント還元との併用が可能(2重取りが可能)

という点です。

PayPayの場合は、登録したクレジットカードでの支払いの場合は、PayPayのポイントは付与されないため、二重取りができないのですが、楽天ペイの場合は二重取りが可能です。

しかも、楽天カードでなくても良いのです。

例えば

Delight JACCS CARD ポイント還元率:1.25%

+

楽天ペイ ポイント還元率:0.50%

= ポイント還元率:1.75%

と、通常のクレジットカードのポイント還元率を0.5%引き上げてくれる効果があります。

REX CARD(レックスカード)

| カード分類 | 一般カード |

| 国際ブランド | VISA、Mastercard® |

| 申込方法 | - |

| 発行スピード | 通常3週間 |

| 年会費(税込) | 0円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | 200万円 |

| ポイント還元率(下限) | 1.25% |

| ポイント還元率(上限) | 1.50% |

| 交換可能マイル | ANAマイル(1ポイント=0.2マイル、1,500ポイント単位、交換上限なし、交換手数料無料) |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | 楽天Edy、nanaco |

| 海外旅行傷害保険/死亡後遺障害(最大) | 2,000万円(自動付帯:2,000万円) |

| 国内旅行傷害保険/死亡後遺障害(最大) | 1,000万円 |

| ショッピング保険/国内利用(最大) | - |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 100%(3/3) | 37万円 | 33万円 | 14.0日 | 4.3 |

4位.LINE Pay

LINE Pay

| 年会費(税別) | 0円 |

| ベースの還元率 | 0.50% |

| ベースの還元率上限 | 2.00% |

| ポイント倍増 | マイカラー レッド(月1万円以上):0.8% ブルー(月5万円以上):1.0% グリーン(月10万円以上):2.0% |

| 還元内容 | LINEポイント |

| 付与上限 | 利用金額上限:100万円/月 |

| クレジットカード支払い | ○VISA、Mastetrcard |

| 銀行口座チャージ | ○ |

| クレジットカードチャージ | - |

| ATMチャージ | ○セブン銀行ATM |

| レジチャージ | ○ローソン、ナチュラルローソン、ローソンストア100、AINZ&TULPE、LIPS and HIPS、アインズ、Famiポート |

| 支払方法 | コード払い(提示) コード払い(読取) オンライン支払い 請求書支払い |

| オートチャージ | ○ |

| 送金サービス | ○ |

| 限度額 | 本人確認済:100万円/回 本人未確認:10万円/回/月 |

| 同社の発行クレジットカード | LINE Pay カード |

- 加盟店数171万カ所、登録ユーザー数3690万人(※2019年11月18日時点)

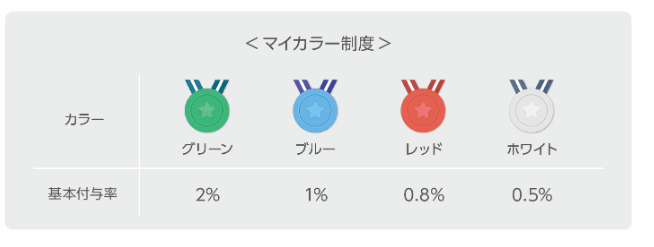

- ポイント還元率:0.5~2.0%(毎月の支払額に応じて変動)

- どのクレジットカードでも2重どりが可能

- 登録したクレジットカードでの支払い可能(VISA、Mastetrcard)

LINE Payがおすすめの理由

LINE Payは、加盟店数も171万カ所と多く、LINEアプリという意味では、登録ユーザー数は、PayPayを超える3690万人を記録しています。

これだけ見ると、「PayPayよりもすごいのでは?」と思ってしまいますが、

Yahoo! JAPAN(ヤフー)を傘下に擁するZホールディングスとLINEは、11月19日、経営統合に合意したと発表しました。

つまり、

ということです。

なくなる予定のサービスは、改悪が続くことが多く、手続きも煩雑になるため、LINE Payのおすすめ順位を低めに設定しているのです。

このような問題はありますが

LINE Payは、ポイント還元率が高いQRコード決済・スマホ決済です。

マイカラーと呼ばれるバッジカラーに応じて、ポイント還元率が変わってきます。

- 《グリーン》支払い金額 : 10万円以上/月 → ポイント還元率:2.0%

- 《ブルー》支払い金額 : 5万円~9万9,999円/月 → ポイント還元率:1.0%

- 《レッド》支払い金額 : 1万円~4万9,999円/月 → ポイント還元率:0.8%

- 《ホワイト》支払い金額 : 0円~9,999円/月 → ポイント還元率:0.5%

カラー判定期間は【前月の1日から末日までの利用実績】を集計・判定し、毎月1日午前10時に更新されます。

さらにLINE Payは、登録できるどんなクレジットカードでも2重どりが可能です。

例えば

Delight JACCS CARD ポイント還元率:1.25%

+

LINE Pay ポイント還元率:0.50~2.00%

= ポイント還元率:1.75%~3.25%

REX CARD(レックスカード)

| カード分類 | 一般カード |

| 国際ブランド | VISA、Mastercard® |

| 申込方法 | - |

| 発行スピード | 通常3週間 |

| 年会費(税込) | 0円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | 200万円 |

| ポイント還元率(下限) | 1.25% |

| ポイント還元率(上限) | 1.50% |

| 交換可能マイル | ANAマイル(1ポイント=0.2マイル、1,500ポイント単位、交換上限なし、交換手数料無料) |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | 楽天Edy、nanaco |

| 海外旅行傷害保険/死亡後遺障害(最大) | 2,000万円(自動付帯:2,000万円) |

| 国内旅行傷害保険/死亡後遺障害(最大) | 1,000万円 |

| ショッピング保険/国内利用(最大) | - |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 100%(3/3) | 37万円 | 33万円 | 14.0日 | 4.3 |

しかも、LINEポイントの付与上限は、100万円/月と設定されているため、かなりの金額の利用でも、大丈夫なのです。

経営統合などがなければ、おすすめのQRコード決済・スマホ決済と言えます。

5位.au PAYがおすすめの理由

- 加盟店数約100万カ所、登録ユーザー数700万人

- ポイント還元率:0.5~1.5%(au スマートパスプレミアム会員:1.5%)

- auかんたん決済で2重どりが可能

- 携帯料金との合算払い可能

au PAYがおすすめの理由

「楽天ペイ(アプリ決済) 」加盟店で「au PAY」が利用できるようになりました。そのため、利用できる加盟店数が着実に伸びています。

また、au料金に合算して支払える「auかんたん決済」にも対応しているQRコード決済・スマホ決済です。

ポイント還元率は

- 通常 ポイント還元率:0.5%

- au スマートパスプレミアム会員 ポイント還元率:1.5%

(月額549円(税込))

と高還元率になっています。

例えば

「auかんたん決済」リクルートカードチャージ ポイント還元率:1.2%

+

LINE Pay ポイント還元率:0.50~1.50%

= ポイント還元率:1.70%~2.70%

となるのです。

リクルートカード

| カード分類 | 一般カード |

| 国際ブランド | VISA、Mastercard®、JCB |

| 申込方法 | Web申込み |

| 発行スピード | - |

| 年会費(税込) | 0円 |

| 年会費備考 | - |

| ショッピング総利用枠(上限) | - |

| ポイント還元率(下限) | 1.20% |

| ポイント還元率(上限) | 3.20% |

| 交換可能マイル | - |

| ETCカード年会費(税込) | 0円 |

| 電子マネーチャージ | 楽天Edy、Suica |

| 海外旅行傷害保険/死亡後遺障害(最大) | 2,000万円 |

| 国内旅行傷害保険/死亡後遺障害(最大) | 2,000万円 |

| ショッピング保険/国内利用(最大) | 200万円 |

「審査」「発行期間」口コミ平均DATA

| 審査通過率 審査通過/申込者数 | ショッピング 限度額平均 | キャッシング 限度額平均 | カード発行 までの日数平均 | 対応 満足度 |

|---|---|---|---|---|

| 80%(4/5) | 46万円 | 4万円 | 8.2日 | 3.8 |

au PAYのデメリットは、登録したクレジットカードでの直接的な支払い機能がないため、クレジットカードの場合は「チャージして支払う」形になります。チャージでポイントが貯まるか否かは、クレジットカードによって異なるため、すべてのクレジットカードで二重取りができるわけではないのです。

三井住友カード

三井住友カード

Orico Card THE POINT

Orico Card THE POINT

「どうやって、QRコード決済・スマホ決済を選ぶべきですか?」

「QRコード決済・スマホ決済を比較するときは何を重視すべきですか?」

・・・